Aktualisiert am 4.Februar 2021 von Bob Ciura

Täglich aktualisierte Tabellendaten

Monatliche Dividendenaktien sind Wertpapiere, die jeden Monat statt vierteljährlich oder jährlich eine Dividende zahlen. Häufigere Dividendenzahlungen bedeuten für Anleger einen reibungsloseren Einkommensstrom., ressourcen, die Ihnen helfen, in monatliche Dividendenpapiere für stetiges Einkommen zu investieren

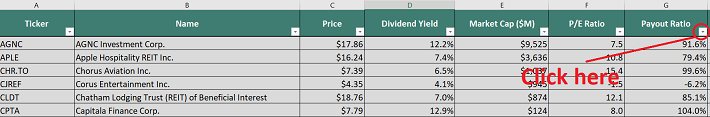

Sie können unsere vollständige Excel-Tabelle aller monatlichen Dividendenaktien (zusammen mit Metriken wie Dividendenrendite und Ausschüttungsquote) herunterladen, indem Sie auf den folgenden Link klicken:

Die herunterladbare Tabelle mit monatlichen Dividendenaktien oben enthält Folgendes für jede Aktie, die monatliche Dividenden zahlt:

- Dividendenrendite

- Name und Ticker

- Marktkapitalisierung

- Auszahlungsrate

- Beta

verhältnis

Hinweis: Wir bemühen uns, eine genaue Liste aller monatlichen Dividendenzahler aufrechtzuerhalten., Es gibt keine universelle Quelle, die wir für monatliche Dividendenaktien kennen; Wir kuratieren diese Liste manuell. Wenn Sie Aktien kennen, die monatliche Dividenden zahlen, die nicht auf unserer Liste stehen, mailen Sie bitte [email protected].

Dieser Artikel enthält auch unsere Top 5 der monatlichen Dividendenaktien von heute, entsprechend den erwarteten fünfjährigen Jahresrenditen. Die Aktien werden auf der Grundlage einer qualitativen Bewertung der Stärke des Geschäftsmodells, des Wachstumspotenzials, der Rezessionsperformance und der Dividendengeschichte weiter geprüft.,

Auf dieser Grundlage haben wir Öl-und Gaslizenzfonds aufgrund ihrer hohen Risiken, die sie aus unserer Sicht für Einkommensinvestoren unattraktiv machen, ausgeschlossen.,Dividendenanlage Ideen

#5: TransAlta Renewables (TRSWF)

#4: STAG Industrial (STAG)

#3: Shaw Communications (SJR)

#2: SLG Realty (SLG)

#1: Realty Income (O)

Die Liste der monatlichen Dividendenaktien zusammen mit wichtigen Metriken ist eine großartige Möglichkeit, mit der Erstellung eines monatlichen passiven Einkommensstroms zu beginnen.,

Ertragreiche monatliche Dividendenzahler verfügen über eine einzigartige Mischung von Merkmalen, die sie besonders für Anleger geeignet machen, die laufende Erträge suchen.

Lesen Sie diesen Artikel weiter, um mehr über die Investition in monatliche Dividendenaktien zu erfahren.

So verwenden Sie das monatliche Dividendenaktienblatt, um Dividendeninvestitionsideen zu finden

Für Anleger, die ihre Dividendenaktienportfolios verwenden, um passives monatliches Einkommen zu erzielen, ist eines der Hauptanliegen die Nachhaltigkeit der Dividende des Unternehmens.,

Eine Dividendenkürzung weist auf zwei Dinge hin:

- Das Geschäft läuft nicht gut genug, um eine Dividende aufrechtzuerhalten

- Das Management ist nicht mehr daran interessiert, die Aktionäre mit Dividenden zu belohnen

Eines davon sollte als automatisches Zeichen für den Verkauf einer Dividendenaktien betrachtet werden.

Von den beiden oben aufgeführten Gründen ist #1 wahrscheinlicher. Daher ist es sehr wichtig, die finanzielle Machbarkeit der Dividende eines Unternehmens kontinuierlich zu überwachen.

Dies wird am besten anhand der Auszahlungsquote bewertet., Die Ausschüttungsquote ist ein mathematischer Ausdruck, der angibt, welcher Prozentsatz des Gewinns eines Unternehmens als Dividendenzahlung an die Aktionäre ausgeschüttet wird. Eine sehr hohe Ausschüttungsquote könnte darauf hindeuten, dass die Dividende eines Unternehmens in Gefahr ist, vollständig gekürzt oder eliminiert zu werden.

Für Leser, die mit Microsoft Excel nicht vertraut sind, zeigt Ihnen dieser Abschnitt, wie Sie die Bestände in der Tabelle in der Reihenfolge abnehmender Auszahlungsquote auflisten.

Schritt 1: Laden Sie die Excel-Tabelle für monatliche Dividendenaktien unter dem obigen Link herunter.

Schritt 2: Markieren Sie die Spalten A bis H, gehen Sie zu “ Data „und dann zu“Filter“.,

Schritt 3: Klicken Sie oben in der Spalte Auszahlungsverhältnis auf das Symbol ‚filter‘.

Schritt 4: Filtern Sie die Tabelle mit Aktien mit hoher Dividende in absteigender Reihenfolge nach Auszahlungsrate. Dadurch werden die Aktien mit niedrigeren (sichereren) Auszahlungsquoten an der Spitze aufgelistet.

Die 5 besten monatliche Dividende Aktien

Die folgende Liste stellt unsere Top 5 monatliche Dividende Aktien jetzt., Die Aktien wurden auf der Grundlage ihrer prognostizierten Gesamtjahresrendite für die nächsten fünf Jahre ausgewählt, aber auch auf der Grundlage einer qualitativen Bewertung der Stärke des Geschäftsmodells, des zukünftigen Wachstumspotenzials und der Dividendentragfähigkeit.

Monatliche Dividende Aktien #5: TransAlta Renewables (TRSWF)

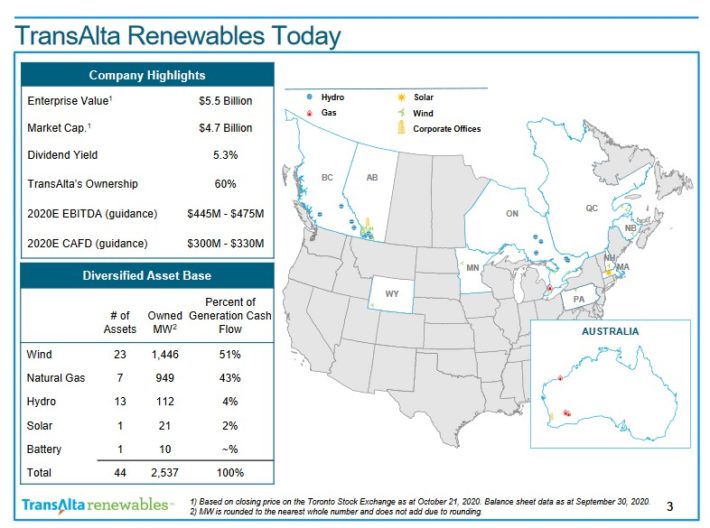

TransAlta Renewables handelt an der Toronto Stock Exchange (under the ticker RNW) und auf dem over the counter market (unter dem ticker TRSWF). Seine Geschichte in der regenerativen Stromerzeugung reicht mehr als 100 Jahre zurück., Im Jahr 2013 wurde das Unternehmen von TransAlta ausgegliedert, der weiterhin ein Großaktionär des alternativen Stromerzeugungsunternehmens ist.

Seit 2014 hält oder erhöht das Unternehmen seine Dividende jährlich um durchschnittlich 4% pro Jahr. TransAlta Renewables besitzt 13 Wasserkraftanlagen, 23 Windparks, 7 Erdgasanlagen, 1 Batterieanlage und 1 Solaranlage. Insgesamt besitzt das Unternehmen direkt oder über wirtschaftliche Interessen eine Gesamtkapazität von über 2.500 Megawatt brutto.,

Quelle: Investorenpräsentation

TransAlta verdient nicht nur wegen seiner hohen Rendite, sondern auch wegen seines zukünftigen Wachstumspotenzials einen Platz auf der Liste der monatlichen Top-Dividendenaktien. TransAlta steht an der Spitze eines wichtigen Wachstumsthemas-erneuerbare Energien.

2019 war ein weiteres Wachstumsjahr für das Unternehmen. Das vergleichbare EBITDA im Gesamtjahr erhöhte sich um 8 Millionen US-Dollar auf 438 Millionen US-Dollar für 2019, hauptsächlich aufgrund der Einbeziehung eines Gesamtjahres mit Ergebnissen aus dem Windpark Lakeswind und der Massensolaranlage., Zukünftiges Wachstum ist wahrscheinlich auf das Hinzufügen neuer Projekte zurückzuführen. Zum Beispiel gab TransAlta bekannt, dass die Windparks Big Level und Antrim im Dezember 2019 den kommerziellen Betrieb aufgenommen haben.

Das Unternehmen hat sich auch zu Beginn des Jahres 2020 gut entwickelt, insbesondere angesichts der schwierigen Geschäftsbedingungen aufgrund des Coronavirus. Im dritten Quartal 2020 stieg der Umsatz gegenüber dem Vorjahr um 6.7%, während die Produktion erneuerbarer Energien (GWh) von 706 im gleichen Quartal vor einem Jahr auf 864 stieg., Die Haupttreiber für ein höheres vergleichbares EBITDA waren eine verbesserte Leistung bei US-Windparks, kanadischem Wind, US-Wind sowie Solar – und australischem Gas.

TransAlta zahlt eine monatliche Dividende von $0.0783 pro Aktie in Kanadischen Dollar. In US-Dollar entspricht die annualisierte Dividendenausschüttung von 0,74 USD pro Aktie einer starken Rendite von 4,3%. TransAlta ist daher eine ansprechende Mischung aus Dividendenrendite und zukünftigem Wachstumspotenzial. Die Dividende erscheint sicher, da das Unternehmen über eine starke Finanzlage verfügt.,

Monatliche Dividende Aktien #4: STAG Industrial (STAG)

STAG Industrial ist Eigentümer und Betreiber von Gewerbeimmobilien. Es konzentriert sich auf Single-Tenant-Industrieimmobilien und verfügt über ~462 Gebäude in 38 Staaten in den Vereinigten Staaten. Der Fokus dieser REIT auf Single-Tenant-Eigenschaften könnte ein höheres Risiko im Vergleich zu Multi-Tenant-Eigenschaften erstellen, da die ersteren entweder voll besetzt oder völlig frei sind.

STAG Industrial führt jedoch eine tiefe quantitative und qualitative Analyse seiner Mieter durch. Infolgedessen sind Kreditverluste von weniger als 0 entstanden.,1% des Umsatzes seit dem Börsengang. Nach den neuesten Daten werden 55% der Mieter öffentlich bewertet und 31% der Mieter mit „Investment Grade“ bewertet.“Das Unternehmen führt in der Regel Geschäfte mit etablierten Mietern, um das Risiko zu reduzieren.

STAG hat einen zusätzlichen Vorteil aufgrund des Engagements des Unternehmens in E-Commerce-Immobilien, wodurch es Zugang zu einem wichtigen Wachstumssegment in Immobilien erhält.

Quelle: Investorenpräsentation

Im dritten Quartal 2020 war der Kern-FFO von 0.46 USD pro Aktie gegenüber dem Vorjahresquartal flach, während der Umsatz um 14% stieg.,5% gegenüber dem Vorjahr dank der Kombination von neuen Immobilien und Mieterhöhungen. Same Store Cash NOI von 73.5 Millionen US-Dollar stieg um 0.8% im Vergleich zum dritten Quartal 2019. Das Unternehmen erzielte eine Auslastung von 96.3% auf dem Gesamtportfolio, während das Unternehmen 98.2% der Basismietabrechnungen des dritten Quartals ab November 5th sammelte.

STAG Industrial steht nun aufgrund der durch das Coronavirus verursachten Rezession vor Gegenwind. Die Auswirkungen der Pandemie auf den REIT waren jedoch aufgrund des hohen Kreditprofils seiner Mieter bisher begrenzt., Wenn überhaupt, haben viele seiner Eigenschaften aufgrund ihrer Exposition gegenüber E-Commerce-Aktivitäten vom Coronavirus profitiert, was erklärt, wie STAG Industrial weiterhin Wachstum generiert hat. Das Unternehmen hat kürzlich seine monatliche Dividende um 0.7% erhöht.

STAG Industrial hat seinen FFO in den letzten sieben Jahren durchschnittlich um 5,7% pro Jahr gesteigert. Wir erwarten in den nächsten fünf Jahren ein jährliches FFO-per-Share-Wachstum von 5%, da es in einem großen und wachsenden Markt tätig ist. Es hat immer noch einen Marktanteil von weniger als 1% seines Zielmarktes. Daher hat es genügend Raum, um in den kommenden Jahren weiter zu wachsen.,

Die HIRSCH-Aktien werden mit einem Kurs-FFO-Verhältnis von 16,6 gehandelt, das leicht über unserer Fair Value-Schätzung von 15 liegt. Ein rückläufiges P / E-Vielfaches auf 15 in den nächsten fünf Jahren würde die Jahresrendite um 2.0% pro Jahr reduzieren. Dennoch erwarten wir ein jährliches FFO-pro-Aktie-Wachstum von 5%, und die Aktie hat eine hohe Rendite von 4.7%. Die Gesamtrenditen werden bei etwa ~8% pro Jahr erwartet.

Monatliche Dividende Aktien #3: Shaw Communications (SJR)

Shaw Communications wurde im Jahr 1966 gegründet als die Hauptstadt Kabel-TV-Unternehmen., Seitdem hat es sich zu Westkanadas führendem Content-und Netzwerkanbieter entwickelt, der sowohl Verbraucher als auch Unternehmen bedient. Das Unternehmen erwirtschaftet einen Jahresumsatz von rund 4 Milliarden US-Dollar.

Shaw verdient einen hohen Rang unter den monatlichen Dividendenaktien, weil es eine Kombination aus einem rezessionsresistenten Geschäftsmodell, Wachstumspotenzial, einer hohen Dividendenrendite und einer nachhaltigen Dividendenausschüttung besitzt.

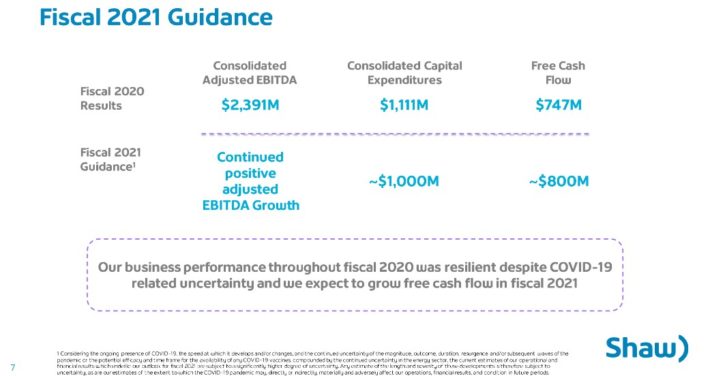

Shaw berichtete Ende Januar über die Ergebnisse des ersten Quartals 2021. Der Konzernumsatz sank um 0.9% auf $ 1.37 Milliarden, während der Konzernüberschuss stieg 0.,6% und das bereinigte EBITDA stieg gegenüber dem Vorjahr um 3.2%. Es überrascht nicht, dass das Wireless-Geschäft des Unternehmens sein Wachstum im letzten Quartal mit rund 101.000 Kundenzugängen, darunter 87.300 Postpaid-Nettozugängen, angeheizt hat. Dies führte zu einem Umsatzwachstum von 10% im Segment Wireless.

Das Unternehmen gab auch eine Prognose für das kommende Jahr heraus, die ein weiteres Wachstum des bereinigten EBITDA und des Free Cashflows erfordert.

Quelle: Investorenpräsentation

Am Ende des Geschäftsjahres 2020 lag der Nettoverschuldungshebel bei 2.3 x im Vergleich zu seinem Zielverschuldungsbereich von 2.,5x bis 3.0 x. Das Unternehmen gibt nun an, dass es im Geschäftsjahr 2021 ein bereinigtes EBITDA-Wachstum sowie einen Free Cashflow von ungefähr C$800 Millionen erwarten wird, was das aktuelle Dividendenniveau unterstützt.

Shaw zahlt derzeit eine jährliche Dividendenausschüttung von $ 1.182 pro Aktie in kanadischen Dollar; In US-Dollar hat die Aktie eine aktuelle jährliche Dividendenausschüttung von ~ $ 0.93 pro Aktie. Shaw hat eine aktuelle Rendite von 5,3%. Shaw hat auch eine nachhaltige Dividendenausschüttung., Shaw verfügt über ein defensives Geschäftsmodell, das auch in einer Rezession weiterhin einen ausreichenden Cashflow generieren sollte, um seine Dividende zu zahlen, da die Verbraucher weiterhin ihren WLAN-und Kabeldienst nutzen werden.

Monthly Dividend Stock #2: SL Green Realty (SLG)

SL Green ist ein integrierter REIT, der sich auf den Erwerb, die Verwaltung und die Maximierung des Wertes von Gewerbeimmobilien in Manhattan konzentriert. Es ist Manhattans größter Büromieter und besitzt derzeit 96 Gebäude mit einer Gesamtfläche von 41 Millionen Quadratmetern., Das Unternehmen wurde von der Coronavirus-Pandemie beeinträchtigt, aber es gibt Anzeichen für eine Erholung, wenn es um Büro-und Einzelhandelsimmobilien in Manhattan geht.

Quelle: Investorenpräsentation

Ende Januar meldete SLG (27.01.2021) Finanzergebnisse für das vierte Quartal des Geschäftsjahres 2020. Das Ebitda sank gegenüber dem Vorjahresquartal um -5,9% und die Auslastung sank von 94,2% am Ende des Vorquartals auf 93,4%., Infolgedessen sank der Funds from Operations (FFO) pro Aktie gegenüber dem Vorjahresquartal um -11% von 1,75 USD auf 1,56 USD. Im Gesamtjahr sammelte der REIT 97,9% der gesamten Abrechnungen für Büros, 80,8% der Abrechnungen für den Einzelhandel und 94,8% der gesamten Abrechnungen.

SLG profitiert von einem zuverlässigen Anstieg der Mietpreise in einem der beliebtesten Geschäftsviertel der Welt, Manhattan. Der REIT verfolgt das Wachstum durch den Erwerb attraktiver Immobilien und die Erhöhung der Mietpreise in seinen bestehenden Immobilien. Es unterzeichnet auch Mehrjahresverträge (7-15 Jahre) mit seinen Mietern, um zuverlässige Cashflows zu gewährleisten., SLG hat seine Mittel aus Operationen pro Aktie in den letzten zehn Jahren durchschnittlich um 4,5% und in den letzten fünf Jahren um 2,2% jährlich erhöht.

Aufgrund der Auswirkungen der Pandemie auf ihr Geschäft sind die Mittel aus dem Geschäft in diesem Jahr gestolpert, aber sie sind ziemlich widerstandsfähig geblieben. Wir erwarten, dass SLG seine Mittel aus Operationen pro Aktie in den nächsten fünf Jahren mit einer durchschnittlichen jährlichen Rate von 5.0% ausbauen wird.

Dank seiner Finanzkraft kann der REIT die anhaltende Krise überstehen und bei Abklingen der Pandemie stärker hervorgehen., Es kann auch seine Dividende beibehalten, die mit einer gesunden Ausschüttungsquote gut gedeckt ist. SLG hat kürzlich die Dividende um 2,8% angehoben und aufgrund der Veräußerung von Vermögenswerten im Jahr 2020 eine Sonderdividende von 1.6967 USD pro Aktie angekündigt.

Basierend auf dem erwarteten FFO-pro-Aktie von 6,50 USD für 2021 wird die SLG-Aktie mit einem P/FFO-Verhältnis von 9,8 gehandelt. Dies liegt deutlich unter unserem Fair Value P / FFO-Verhältnis von 13. Ein erweitertes Bewertungsportfolio könnte die Jahresrendite in den nächsten fünf Jahren um 5,8% pro Jahr steigern. Zusätzlich zu 5% erwartet jährliches FFO-Wachstum und die 5.,7% Dividendenrendite, erwarten wir annualisierte Renditen von 16.5% pro Jahr in den nächsten fünf Jahren, wenn auch mit einem erhöhten Risiko aufgrund seiner Exposition gegenüber Manhattan Büroflächen.

Monatliche Dividende Aktien #1: Realty Income (O)

die Realty Income ist ein retail-focused REIT, besitzt mehr als 6.500 Eigenschaften. Realty Income besitzt Einzelhandelsimmobilien, die nicht Teil einer breiteren Einzelhandelsentwicklung sind (z. B. ein Einkaufszentrum), sondern eigenständige Immobilien sind. Dies bedeutet, dass die Immobilien für viele verschiedene Mieter lebensfähig sind, einschließlich Regierungsdienstleistungen, Gesundheitsdienstleistungen und Unterhaltung., Realty Income ist eine Large-Cap-Aktie mit einer Marktkapitalisierung über 21 Milliarden US-Dollar.

Immo Income springt aufgrund seiner beeindruckenden Dividendengeschichte, die unter den anderen monatlichen Dividendenaktien unübertroffen ist, an die Spitze der Liste. Immo Income hat über 600 aufeinanderfolgende monatliche Dividendenzahlungen ohne Unterbrechung angekündigt und seine Dividende seit der Börsenöffnung im Jahr 1994 107-mal erhöht. Das Immobilieneinkommen ist ein Mitglied der Dividendenaristokraten.,

Die lange Geschichte der Dividendenzahlungen und-erhöhungen des Unternehmens ist auf sein hochwertiges Geschäftsmodell und sein diversifiziertes Immobilienportfolio zurückzuführen.

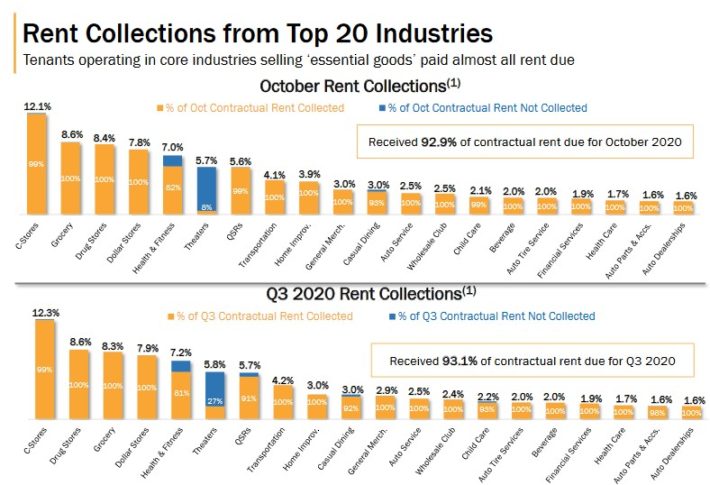

Im dritten Quartal 2020 fiel AFFO pro Aktie um 2.4% auf $ 0.81 gegenüber dem Vorjahr. Immo-Erträge sammelten 86,5% der vertraglichen Miete im gesamten Portfolio. Das AFFO-Wachstum war auf eine Kombination von Mieterhöhungen bei bestehenden Immobilien sowie auf Beiträge aus neuen Immobilien zurückzuführen.

Immo Erträge gesammelt 93,1% der vertraglichen Miete im dritten Quartal, eine Verbesserung gegenüber dem Vorquartal., Daher haben Anleger Grund zur Hoffnung, dass das Schlimmste für Immobilieneinkommen vorbei ist.

Quelle: Investorenpräsentation

Für 2020 erwarten wir aktuell einen bereinigten FFO-per-Share von 3,50$. Die Aktie handelt auf der Grundlage dieser Prognose mit einer P/FFO-Quote von 17.5. Unsere Fair Value-Schätzung ist ein P / FFO-Verhältnis von 18, was bedeutet, dass die Aktie leicht unterbewertet ist. Ein expandierendes P / FFO-Multiple könnte die Jahresrendite bis 2025 um etwa 0,6% pro Jahr steigern.

Erwartet FFO-per-share Wachstum von 4,0% und die aktuelle Dividendenrendite von 4.,6% führen zu einer erwarteten Gesamtrendite von etwa 9% pro Jahr, einschließlich einer leicht negativen Auswirkung eines rückläufigen Bewertungsfaktors in den nächsten fünf Jahren. Immo Income ist die höchste monatliche Dividenden Aktie, nicht nur wegen einer hohen Dividendenrendite, sondern auch seine einzigartig hohe Dividendensicherheit und lange Geschichte der konsequenten Dividendenwachstum.

Detaillierte Analyse aller monatlichen Dividendenaktien

Sie können detaillierte Analysen zu monatlichen Dividendenpapieren sehen, die wir abdecken, indem Sie auf die folgenden Links klicken., Wir haben unser jüngstes Sure Analysis Research Database Report-Update gegebenenfalls auch in Klammern eingefügt.

Hinweis 1: Das Sternchen ( * ) bezeichnet eine Aktie, die ihre Dividende ausgesetzt hat. Infolgedessen haben wir die Aktie nicht in unsere jährliche monatliche Dividenden Aktie in Focus-Serie aufgenommen. Wir werden die Deckung wieder aufnehmen, wann und ob das betreffende Unternehmen wieder Dividenden zahlt.

Hinweis 2: Das ( * * ) bezeichnet ein Wertpapier, das von unserem Datenanbieter nicht enthalten ist und daher aus unserer Sure Analysis Research-Datenbank entfernt wird, obwohl es sich um eine monatlich auszahlende Dividendenaktien handelt.,

Da wir nicht über jede monatliche Dividende verfügen, sind sie nicht alle in der obigen Liste enthalten. Beachten Sie, dass die meisten dieser Unternehmen entweder kleine oder mittlere Unternehmen sind. Sie werden keine S&P 500 Aktien in dieser Liste sehen – es wird überwiegend von Mitgliedern des Russell 2000 Index oder verschiedenen internationalen Aktienmarktindizes bevölkert. Basierend auf der obigen Liste sind REITs und BDCs der Großteil der monatlichen Dividendenauszahlendenpapiere.,

Performance bis Januar 2021

Im Januar 2021 erzielte ein Korb der oben genannten 56 monatlichen Dividendenaktien (ohne SJT) eine positive Gesamtrendite von 1.9%. Zum Vergleich: Der Russell 2000 ETF (IWM) erzielte für den Monat eine positive Gesamtrendite von 4.8%.

Hinweise: Daten für die Leistung stammen von Ycharts. Die Leistung des kanadischen Unternehmens kann in der Landeswährung des Unternehmens liegen. Die Jahresperformance hat einen Überlebensvorteil, da einige Wertpapiere ausgeschlossen wurden, da sie entweder ihre Dividenden gestrichen haben., Global Net Lease (GNL) wurde ebenfalls eliminiert, da es seine Dividende in vierteljährliche Zahlungen änderte.

Monatliche Dividendenaktien im Januar unterbewertet. Wir werden unseren Performance-Bereich monatlich aktualisieren, um zukünftige monatliche Dividendenrenditen zu verfolgen.

Im Januar 2021 waren die 3-Aktien mit der besten monatlichen Dividende (einschließlich Dividenden):

- Permianville Royalty Trust (PVL), 62.7%

- Pacific Coast Oil Trust (ROYTL), 54.0%

- EPR Properties (EPR), 22.,0%

Die drei am schlechtesten performanten monatlichen Dividendenaktien (einschließlich Dividenden) im Januar waren:

- Itau Unibanco Holding (ITAB), um 14,1%

- Banco Bradesco (BBD), um 13,6%

- Great Elm Capital Corporation (GECC), um 12,2%

Warum monatliche Dividenden wichtig sind

Monatliche Dividendenzahlungen sind für eine Gruppe von Vorteil von Investoren insbesondere-Rentner, die auf Dividendenaktien für Einkommen verlassen.,

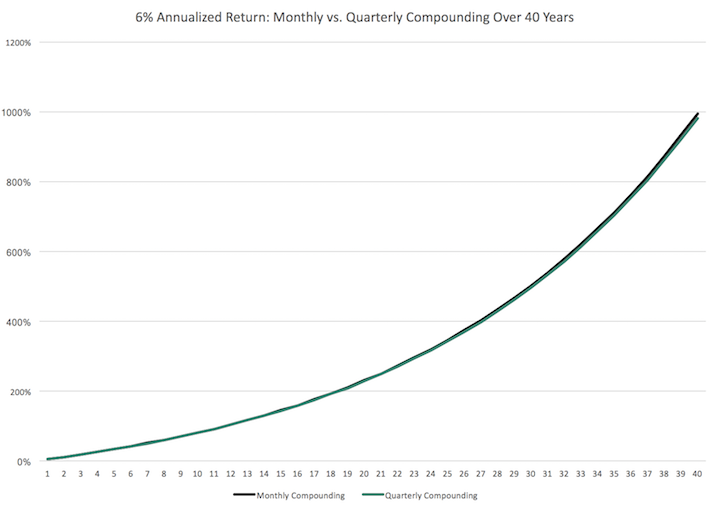

Abgesehen davon sind monatliche Dividendenaktien unter allen Umständen besser (alles andere ist gleich), da sie es ermöglichen, dass Renditen häufiger zusammengesetzt werden. Häufigere Compoundierung führt zu besseren Gesamtrenditen, insbesondere über lange Zeiträume.

Betrachten Sie den folgenden Leistungsvergleich:

Die monatliche Compoundierung generiert auf lange Sicht etwas höhere Renditen als die vierteljährliche Compoundierung. Jedes bisschen hilft.,

Es ist jedoch möglicherweise nicht praktikabel, Dividendenzahlungen monatlich manuell neu zu investieren. Es ist besser möglich, monatliche Dividendenaktien mit einem Dividenden-Reinvestitionsplan zu kombinieren, um den Durchschnitt Ihrer Lieblingsdividendenaktien zu reduzieren.

Der letzte Vorteil von monatlichen Dividendenaktien besteht darin, dass Anleger im Durchschnitt mehr Bargeld zur Hand haben, um opportunistische Käufe zu tätigen. Bargeld zu haben ist nicht oft wichtig, aber wenn es ist, ist es wirklich, wirklich wichtig.,

Case-in-point: Anleger, die am Ende der Finanzkrise 2008-2009 einen breiten Aktienkorb gekauft haben, werden heute wahrscheinlich dreistellige Gesamtrenditen aus diesen Käufen erzielen.

Die Gefahren einer Investition in monatliche Dividendenaktien

Monatliche Dividendenaktien weisen Merkmale auf, die sie für Do-it-yourself-Anleger attraktiv machen, die nach einem stetigen Einkommensstrom suchen. Typischerweise sind dies Rentner und Menschen, die für den Ruhestand planen.

Anleger sollten beachten, dass viele monatliche Dividendenaktien hochspekulativ sind., Im Durchschnitt weisen monatliche Dividendenaktien tendenziell erhöhte Ausschüttungsquoten auf. Eine erhöhte Ausschüttungsquote bedeutet, dass die Fehlerquote geringer ist, um die Dividende weiter zu zahlen, wenn die Geschäftsergebnisse vorübergehend (oder dauerhaft) sinken.

Aus diesem Grund haben wir echte Bedenken, dass viele monatliche Dividendenzahler im Falle einer Rezession keine steigenden Dividenden mehr zahlen können.

Darüber hinaus bedeutet eine hohe Ausschüttungsquote,dass ein Unternehmen wenig Geld für zukünftiges Wachstum zu investieren., Dies kann dazu führen, dass Managementteams ihre Bilanz aggressiv nutzen und das Wachstum mit Schulden anheizen. Hohe Schulden und eine hohe Ausschüttungsquote sind vielleicht die gefährlichste Kombination für eine mögliche zukünftige Dividendenreduzierung.

Damit gesagt, es gibt eine Handvoll hochwertiger monatlicher Dividendenzahler. Chef unter ihnen ist Immo Einkommen (O). Das Immobilieneinkommen hat seit 1994 jedes Jahr steigende Dividenden (auf jährlicher Basis) gezahlt.

Das Beispiel Immobilieneinkommen zeigt, dass es hochwertige monatliche Dividendenzahler gibt, aber sie sind eher die Ausnahme als die Norm., Wir empfehlen den Anlegern, vor dem Kauf eines monatlichen Dividendenzahlers eine umfassende Due Diligence durchzuführen.

Letzte Gedanken

Finanzielle Freiheit wird erreicht, wenn Ihr passives Anlageeinkommen Ihre Ausgaben übersteigt. Die Reihenfolge und der Zeitpunkt der Zahlungen Ihrer passiven Einkommensinvestition können jedoch von Bedeutung sein.

Monatliche Zahlungen erleichtern das Abgleichen von Portfolioerträgen mit Ausgaben. Die meisten Ausgaben fallen monatlich an, während die meisten Dividendenaktien vierteljährlich zahlen. Die Investition in monatliche Dividendenaktien entspricht der Häufigkeit der Portfolioeinkommenszahlungen mit der normalen Häufigkeit der persönlichen Ausgaben.,

Darüber hinaus bieten viele monatliche Dividendenzahler Anlegern hohe Renditen. Die Kombination aus einer monatlichen Dividendenzahlung und einer hohen Rendite soll vor allem Einkommensinvestoren ansprechen.

Verwandt: Die besten Aktien mit hoher Dividende Jetzt

Aber nicht alle monatlichen Dividendenzahler bieten die Sicherheit, die Einkommensinvestoren benötigen. Eine monatliche Dividende ist besser als eine vierteljährliche Dividende, aber nicht, wenn diese monatliche Dividende bald nach der Investition reduziert wird. Aufgrund der hohen Ausschüttungsquoten und der kürzeren Historie der meisten monatlichen Dividendenpapiere weisen sie tendenziell ein erhöhtes Risiko auf.,

Aus diesem Grund raten wir Anlegern, nach hochwertigen monatlichen Dividendenzahlern mit angemessenen Ausschüttungsquoten zu suchen, die zu fairen oder besseren Preisen handeln.