uppdaterad den 4 februari 2021 av Bob Ciura

kalkylblad data uppdateras dagligen

månatliga utdelningstockar är värdepapper som betalar utdelning varje månad i stället för kvartalsvis eller årligen. Mer frekventa utdelningar innebär en jämnare inkomstström för investerare., resurser för att hjälpa dig att investera i månatliga utdelning värdepapper för stadig inkomst

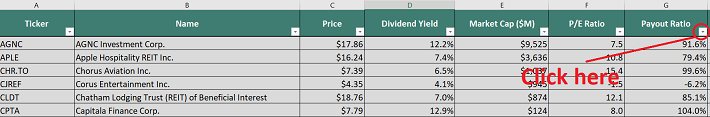

Du kan ladda ner vår full Excel-kalkylblad av alla månatliga utdelning aktier (tillsammans med mått som spelar roll som utdelning avkastning och utdelningsandel) genom att klicka på länken nedan:

den nedladdningsbara månatliga utdelning lager kalkylblad ovan innehåller följande för varje aktie som betalar månadsvis utdelning:

- utdelning avkastning

- namn och ticker

- marknadslock

- beta

i utdelningsandel

Obs: vi strävar efter att upprätthålla en korrekt lista över alla månatliga utdelningsbetalare., Det finns ingen universell källa vi är medvetna om för månatliga utdelningstockar; vi curera denna lista manuellt. Om du känner till några aktier som betalar månadsvis utdelning som inte finns på vår lista, vänligen maila [email protected].

den här artikeln innehåller också våra topp 5 rankade månatliga dividendstockar idag, enligt förväntade femåriga årsredovisningar. Aktierna granskas vidare utifrån en kvalitativ bedömning av affärsmodellens styrka, tillväxtpotential, recessionsprestanda och utdelningshistoria.,

baserat på detta har vi uteslutit olje-och gas royalty trusts, på grund av deras höga risker som gör dem oattraktiva för inkomstinvesterare, enligt vår mening.,Utdelning investeringsidéer

#5: TransAlta Renewables (TRSWF)

#4: STAG Industrial (STAG)

#3: Shaw Communications (SJR)

#2: SL Green Realty (SLG)

#1: Realty Income (O)

att ha listan över månatliga utdelningslager tillsammans med mått som är viktigt är ett bra sätt att börja skapa en månatlig passiv inkomstström.,

högavkastande månatliga utdelningsbetalare har en unik blandning av egenskaper som gör dem särskilt lämpliga för investerare som söker nuvarande inkomst.

Fortsätt läsa den här artikeln för att lära dig mer om att investera i månatliga utdelningstockar.

hur man använder den månatliga Dividend Stocks Sheet för att hitta utdelning investeringsidéer

för investerare som använder sina utdelningsportföljer för att generera passiv månadsinkomst är en av de viktigaste frågorna hållbarheten i bolagets utdelning.,

en utdelningssänkning indikerar en av två saker:

- verksamheten fungerar inte tillräckligt bra för att upprätthålla en utdelning

- ledningen är inte längre intresserad av att belöna aktieägare med utdelning

någon av dessa bör betraktas som ett automatiskt tecken för att sälja en utdelning.

av de två skäl som anges ovan är #1 mer sannolikt att hända. Således är det mycket viktigt att kontinuerligt övervaka den ekonomiska genomförbarheten av ett företags utdelning.

detta utvärderas bäst med hjälp av utbetalningsförhållandet., Utbetalningsgraden är ett matematiskt uttryck som visar vilken procentandel av ett företags resultat som delas ut till aktieägarna som utdelning. En mycket hög utdelningsandel kan indikera att ett företags utdelning riskerar att minskas eller elimineras helt.

för läsare som inte är bekanta med Microsoft Excel visar det här avsnittet dig hur du listar lagren i kalkylbladet för att minska utbetalningsförhållandet.

Steg 1: Ladda ner den månatliga dividend stocks excel-arket på länken ovan.

steg 2: Markera kolumnerna A till H och gå till ”Data” och sedan ”Filter”.,

steg 3: Klicka på ikonen ”filter” högst upp i kolumnen utdelningsförhållande.

steg 4: filtrera kalkylbladet med hög utdelning i fallande ordning efter utbetalningsgrad. Detta kommer att lista lagren med lägre (säkrare) utbetalningsförhållanden högst upp.

de 5 bästa månatliga Utdelningstocken

följande lista representerar våra topp 5 månatliga utdelningstockar just nu., Lagren valdes ut utifrån deras beräknade totala årliga avkastning under de kommande fem åren, men också utifrån en kvalitativ bedömning av affärsmodellens styrka, framtida tillväxtpotential och utdelningens hållbarhet.

Månatlig Utdelning Stock #5: TransAlta Förnybara energikällor (TRSWF)

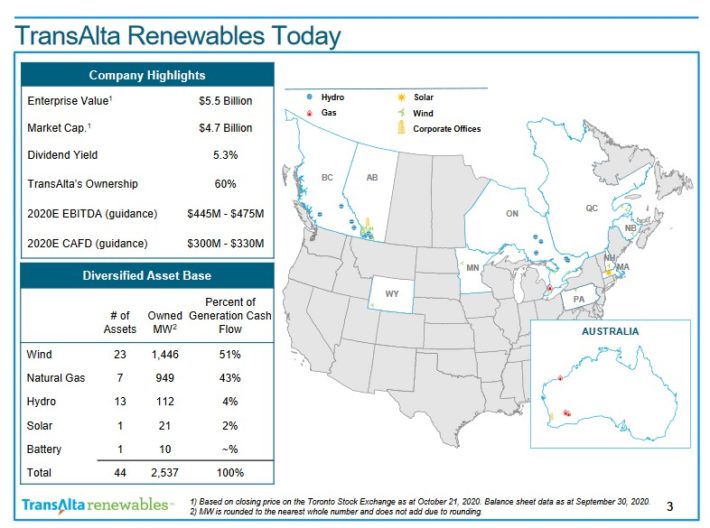

TransAlta Förnybara energikällor avslut på Toronto Stock Exchange (under symbolen RNW) och på otc-marknaden (under symbolen TRSWF). Dess historia inom förnybar kraftproduktion går tillbaka mer än 100 år., Under 2013 spunnits bolaget från TransAlta, som fortfarande är en stor aktieägare i alternative power generation company.

bolaget har upprätthållit eller ökat sin utdelning varje år sedan 2014, med i genomsnitt 4% tillväxt per år. TransAlta Renewables äger 13 vattenkraftverk, 23 vindkraftverk, 7 naturgasanläggningar, 1 batteritillgång och 1 soltillgång. Totalt äger företaget direkt eller genom ekonomiska intressen, ett aggregat på över 2 500 megawatt brutto produktionskapacitet i drift.,

källa: investerarpresentation

TransAlta tjänar en plats på listan över högsta månatliga utdelningstockar, inte bara på grund av dess höga avkastning, men också på grund av dess framtida tillväxtpotential. TransAlta står i spetsen för ett stort tillväxttema–förnybar energi.

2019 var ytterligare ett år av tillväxt för företaget. Helåret jämförbara EBITDA ökade $ 8 miljoner, till $438 miljoner för 2019, främst på grund av införandet av ett helt år av resultat från Lakeswind vindkraftpark och Mass Solar anläggningen., Framtida tillväxt beror sannolikt på tillägg av nya projekt. Till exempel meddelade TransAlta att den stora nivån och Antrim-vindkraftparkerna började kommersiell drift i december 2019.

företaget har också fungerat bra för att starta 2020, särskilt med tanke på de svåra affärsförhållandena på grund av coronavirus. Under tredje kvartalet 2020 ökade intäkterna 6,7% jämfört med året innan, medan produktionen av förnybar energi (GWh) ökade till 864 från 706 under samma kvartal för ett år sedan., De viktigaste drivkrafterna för högre jämförbar EBITDA var förbättrad prestanda hos amerikanska vindkraftverk, Kanadensisk vind, amerikansk vind och sol och Australisk Gas.

TransAlta betalar en månatlig utdelning på $0.0783 per aktie i Kanadensiska dollar. När det gäller amerikanska dollar representerar den årliga utdelningen på $ 0.74 per aktie ett starkt utbyte på 4.3%. TransAlta är därför en tilltalande blandning av utdelningsavkastning och framtida tillväxtpotential. Utdelningen verkar säker, eftersom bolaget har en stark finansiell ställning.,

månatlig utdelning lager #4: STAG Industrial (STAG)

STAG Industrial är ägare och operatör av Industriella fastigheter. Det är inriktat på enskilda hyresgäst industriella egenskaper och har ~462 byggnader över 38 stater i USA. Fokus för denna REIT på enhyresgästegenskaper kan skapa högre risk jämfört med flera hyresgästegenskaper, eftersom de förstnämnda antingen är fullt upptagna eller helt lediga.

STAG Industrial utför dock en djup kvantitativ och kvalitativ analys på sina hyresgäster. Som ett resultat har det uppkommit kreditförluster som har varit mindre än 0.,1% av sina intäkter sedan dess börsintroduktion. Enligt de senaste uppgifterna är 55% av hyresgästerna offentligt rankade och 31% av hyresgästerna rankas ”investment grade.”Företaget gör vanligtvis affärer med etablerade hyresgäster för att minska risken.

STAG har en extra fördel på grund av företagets exponering för e-handelsfastigheter, vilket ger den tillgång till ett viktigt tillväxtsegment inom fastigheter.

källa: investerarpresentation

under tredje kvartalet 2020 var core FFO på $0,46 per aktie platt från kvartalet för året sedan, medan intäkterna ökade 14.,5% år över året tack vare kombinationen av nya fastigheter och hyreshöjningar. Samma butik cash NOI på $ 73,5 miljoner ökade 0.8% jämfört med tredje kvartalet 2019. Bolaget uppnådde en beläggning på 96,3% på den totala portföljen medan bolaget samlade 98,2% av bashyresavgifterna för tredje kvartalet från och med den 5 November.

STAG Industrial står nu inför en headwind på grund av lågkonjunkturen orsakad av coronavirus. Pandemins effekt på REIT har dock hittills varit begränsad tack vare hyresgästernas höga kreditprofil., Om något, många av dess egenskaper har gynnats av coronavirus på grund av deras exponering för e-handelsaktivitet, vilket förklarar hur STAG Industrial har fortsatt att generera tillväxt. Bolaget ökade nyligen sin månatliga utdelning med 0,7%.

STAG Industrial har ökat sin FFO till en genomsnittlig årsränta på 5,7% under de senaste sju åren. Vi räknar med 5% årlig FFO per aktie tillväxt under de kommande fem åren, så det fungerar i en stor och växande marknad. Den har fortfarande en marknadsandel som är mindre än 1% av sin målmarknad. Därför har det gott om utrymme att fortsätta att växa under de kommande åren.,

STAG aktier handel för ett pris-till-FFO-förhållande på 16,6, vilket är något över vårt verkliga värde uppskattning av 15. En sjunkande P / E-multipel till 15 under de kommande fem åren skulle minska den årliga avkastningen med 2.0% per år. Ändå förväntar vi oss 5% årlig FFO-per-aktie tillväxt, och beståndet har ett högt utbyte på 4.7%. Den totala avkastningen förväntas uppgå till cirka ~ 8% per år.

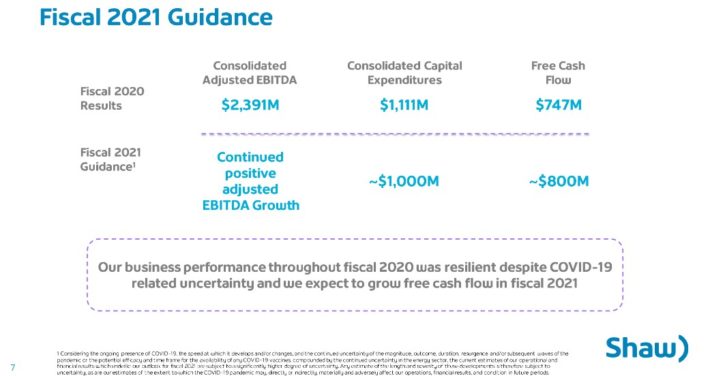

månatlig utdelning lager #3: Shaw Communications (SJR)

Shaw Communications grundades 1966 som Capital Cable television Company., Det har sedan dess vuxit till att bli Västra Kanadas ledande innehåll och nätverksleverantör, catering till både konsumenter och företag. Företaget producerar ca $ 4 miljarder USD i årliga intäkter.

Shaw tjänar en hög rankning bland månatliga utdelningstockar, eftersom den har en kombination av en recessionssäker affärsmodell, tillväxtpotential, hög utdelning och en hållbar utdelning.

Shaw rapporterade fiscal 2021 första kvartalet resultat i slutet av januari. Konsoliderade intäkter minskade med 0.9% till $ 1.37 miljarder, medan konsoliderade nettoresultat ökade 0.,6% och justerat EBITDA ökade 3,2% jämfört med året innan. Inte överraskande underblåste företagets trådlösa verksamhet sin tillväxt förra kvartalet med cirka 101.000 kundtillägg, inklusive 87.300 efterbetalda nettotillägg. Detta ledde till 10% intäktstillväxt i det trådlösa segmentet.

företaget utfärdade också vägledning för det kommande året, vilket kräver fortsatt tillväxt i justerat EBITDA och fritt kassaflöde.

källa: investerarpresentation

i slutet av finanspolitiken 2020 var nettoskuldsättningsgraden 2,3 x jämfört med dess mål hävstångsintervall på 2.,5x till 3.0 x. företaget säger nu att de förväntar sig att leverera Justerad EBITDA-tillväxt i fiscal 2021, tillsammans med Fritt kassaflöde på cirka C$800 miljoner, vilket stöder nuvarande utdelningsnivåer.

Shaw betalar för närvarande en årlig utdelning på $1.182 per aktie i Kanadensiska dollar; i amerikanska dollar har beståndet en nuvarande årlig utdelning på ~ $ 0.93 per aktie. Shaw har ett nuvarande utbyte på 5,3%. Shaw har också en hållbar utdelning utbetalning., Shaw har en defensiv affärsmodell som bör fortsätta att generera tillräckligt kassaflöde för att betala sin utdelning, även i en lågkonjunktur, eftersom konsumenterna fortfarande kommer att använda sin trådlösa och kabel-TV-tjänst.

månatlig utdelning lager #2: SL Green Realty (SLG)

SL Green är en integrerad REIT som är inriktad på att förvärva, hantera och maximera värdet av Manhattan kommersiella fastigheter. Det är Manhattans största kontor hyresvärd, och äger för närvarande 96 byggnader totalt 41 miljoner kvadratmeter., Företaget har påverkats negativt av coronaviruspandemin, men det finns tecken på återhämtning som uppstår när det gäller Manhattan office och retail real estate.

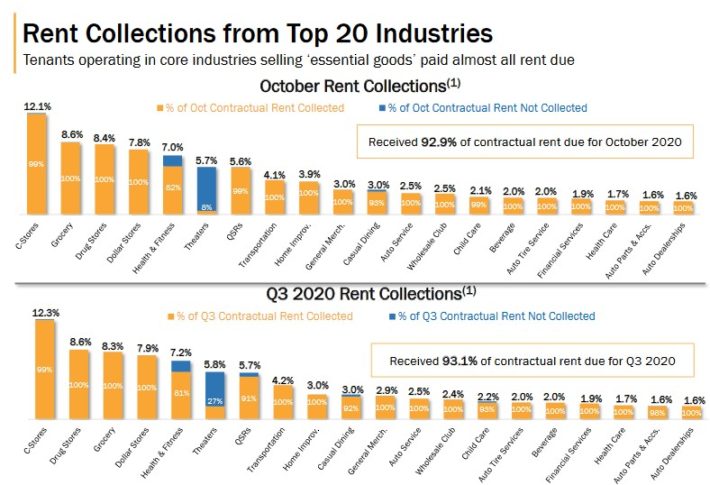

källa: investerarpresentation

i slutet av januari rapporterade SLG (1/27/2021) finansiella resultat för fjärde kvartalet av fiscal 2020. Dess rörelseresultat i samma butik minskade -5,9% under föregående års kvartal och dess beläggningsgrad sjönk från 94,2% i slutet av föregående kvartal till 93,4%., Som ett resultat minskade dess medel från verksamheten (FFO) per aktie -11% under föregående års kvartal, från$1.75 till $1.56. Under hela året samlade REIT 97,9% av de totala faktureringarna för kontor, 80,8% av faktureringarna för detaljhandeln och 94,8% av de totala faktureringarna.

SLG drar nytta av tillförlitlig tillväxt i priser i ett av de mest populära kommersiella områdena i världen, Manhattan. REIT strävar efter tillväxt genom att förvärva attraktiva egenskaper och höja hyrespriserna i sina befintliga egenskaper. Det tecknar också fleråriga kontrakt (7-15 år) med sina hyresgäster för att säkra tillförlitliga kassaflöden., SLG har ökat sina medel från verksamheten per aktie till en genomsnittlig årlig ränta på 4,5% under det senaste decenniet och till en årlig ränta på 2,2% under de senaste fem åren.

på grund av pandemins effekt på dess verksamhet har medel från verksamheten snubblat i år men de har varit ganska motståndskraftiga. Vi förväntar oss att SLG ska öka sina medel från verksamheten per aktie till en genomsnittlig årsränta på 5,0% under de kommande fem åren.

tack vare sin ekonomiska styrka kan REIT uthärda den pågående krisen och bli starkare när pandemin sjunker., Det kan också behålla sin utdelning, som är väl täckt med en hälsosam utbetalningsgrad. SLG höjde nyligen sin utdelning med 2.8% och tillkännagav också en särskild utdelning på $1.6967 per aktie, på grund av dess avyttringar av tillgångar 2020.

baserat på förväntad FFO-per-andel på $6.50 för 2021, SLG-aktiehandel för ett p/FFO-förhållande på 9.8. Detta ligger betydligt under vårt verkliga värde p / FFO-förhållande på 13. En växande värderingsmultipel skulle kunna öka den årliga avkastningen med 5.8% per år under de kommande fem åren. Utöver 5% förväntad årlig FFO tillväxt och 5.,7% utdelningsavkastning, vi förväntar oss årlig avkastning på 16.5% per år under de kommande fem åren, om än med en förhöjd risknivå på grund av exponeringen för Manhattan office space.

månatlig utdelning Stock #1: Realty Income (O)

Realty Income är en retail-fokuserad REIT som äger mer än 6.500 fastigheter. Realty Income äger retail properties som inte ingår i en bredare detaljhandels utveckling (som en mall), men i stället är fristående egenskaper. Detta innebär att fastigheterna är livskraftiga för många olika hyresgäster, inklusive statliga tjänster, hälso-och sjukvård och underhållning., Realty Income är ett stort lager med ett börsvärde över $ 21 miljarder.

Realty Inkomst hoppar till topplaceringen på listan, på grund av dess mycket imponerande utdelning historia, som är oöverträffad bland de andra månatliga utdelning aktier. Realty Income har redovisat över 600 på varandra följande månadsutdelningar utan avbrott och har ökat sin utdelning 107 gånger sedan det ursprungliga offentliga erbjudandet 1994. Realty inkomst är en medlem av utdelningen aristokrater.,

bolagets långa historia av utdelning och ökningar beror på dess högkvalitativa affärsmodell och diversifierad fastighetsportfölj.

under tredje kvartalet 2020 föll AFFO per aktie 2,4% till $0,81 år över året. Realty Income samlade 86,5% av kontraktsenlig hyra över hela portföljen. AFFO-tillväxten berodde på en kombination av hyreshöjningar vid befintliga fastigheter samt bidrag från nya fastigheter.

Realty Income collected 93.1% av avtalshyran under tredje kvartalet, en förbättring jämfört med föregående kvartal., Därför har investerare någon anledning till hopp om att det värsta är förbi för Realty Inkomst.

källa: investerarpresentation

Vi förväntar oss för närvarande att Realty-intäkter genererar justerad FFO-per-andel på $3.50 för 2020. Aktierna handlar om ett p / FFO-förhållande på 17.5 baserat på denna prognos. Vår uppskattning av verkligt värde är ett p / FFO-förhållande på 18, vilket innebär att beståndet är något undervärderat. En expanderande p / FFO-multipel kan öka den årliga avkastningen med cirka 0.6% per år till 2025.

förväntad FFO-per-aktie-tillväxt på 4,0% och nuvarande utdelningsavkastning på 4.,6% leder till den totala förväntade avkastningen på cirka 9% per år, inklusive en något negativ inverkan från en sjunkande värderingsmängd under de kommande fem åren. Realty Income är den högsta månatliga dividend stock, inte bara på grund av en hög utdelning avkastning, men också dess unikt hög nivå av utdelning säkerhet och lång historia av konsekvent utdelning tillväxt.

detaljerad analys av alla månatliga Dividendstockar

Du kan se detaljerad analys av månatliga dividend värdepapper vi täcker genom att klicka på länkarna nedan., Vi har inkluderat vår senaste Sure Analysis Research databas rapportuppdatering inom parentes också, i förekommande fall.

anmärkning 1: asterisken (*) betecknar ett lager som har avbrutit sin utdelning. Som ett resultat av detta har vi inte inkluderat beståndet i vår årliga Månadsutdelning i Focus-serien. Vi kommer att återuppta täckningen när och om företaget i fråga återupptar att betala utdelning.

Notera 2: ( * * ) betecknar en säkerhet som inte ingår i vår dataleverantör och tas därför bort från vår Sure Analysis research databas trots att det är en månatlig utdelning lager.,

eftersom vi inte har täckning av varje månatlig utdelning, ingår de inte alla i listan ovan. Observera att de flesta av dessa företag är antingen små-eller medelstora företag. Du kommer inte att se några s&p 500 – aktier i den här listan-det är övervägande befolkat av medlemmar i Russell 2000-indexet eller olika internationella aktiemarknadsindex. Baserat på listan ovan är huvuddelen av de månatliga utdelningsparande värdepapperen REITs och BDCs.,

resultat fram till januari 2021

i januari 2021 genererade en korg med de 56 månatliga dividendstockarna ovan (exklusive SJT) positiv total avkastning på 1,9%. Som jämförelse genererade Russell 2000 ETF (IWM) positiv total avkastning på 4.8% för månaden.

anmärkningar: data för prestanda är från Ycharts. Kanadensiska företagets prestanda kan vara i företagets hemvaluta. År-till-datum prestanda har överlevnadsfördomar eftersom vissa värdepapper har uteslutits eftersom de antingen eliminerat sin utdelning., Global Net Lease (GNL) eliminerades också då den ändrade utdelningen till kvartalsvisa betalningar.

månadsvis utdelning lager under-utförs i Januari. Vi kommer att uppdatera vår resultatsektion varje månad för att spåra framtida månadsvisa avkastningar för utdelning.

i januari 2021 var de 3 bäst presterande månatliga utdelningsstockarna (inklusive utdelningar):

- Permianville Royalty Trust (PVL), upp 62,7%

- Pacific Coast Oil Trust (ROYTL), upp 54,0%

- EPR Properties (EPR), upp 22.,0%

de 3 sämst presterande månatliga utdelningsstocken (inklusive utdelningar) i januari var:

- Itau Unibanco Holding (ITUB), ner 14,1%

- Banco Bradesco (BBD), ner 13,6%

- Great Elm Capital Corporation (GECC), ner 12,2%

varför månatliga utdelningar Materia

månatliga utdelningar betalas ut i Januari.fördelaktigt för en grupp av investerare i synnerhet-pensionärer som är beroende av utdelningstockar för inkomst.,

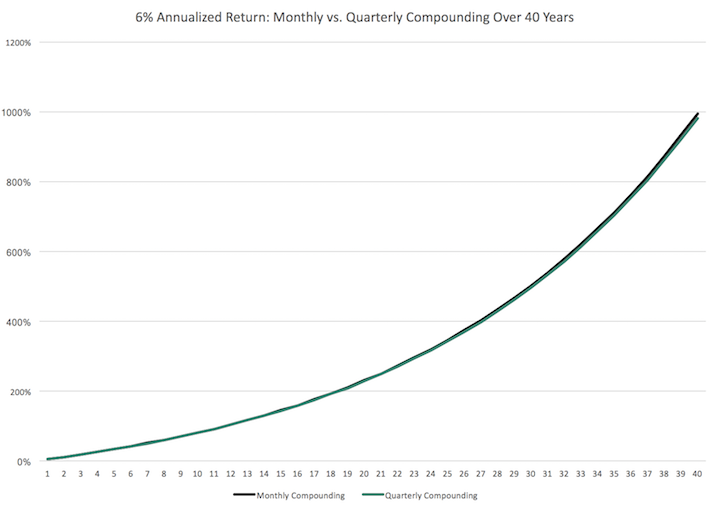

med det sagt är månatliga dividendstockar bättre under alla omständigheter (allt annat är lika), eftersom de tillåter att avkastningen förvärras oftare. Mer frekventa kompoundering resulterar i bättre total avkastning, särskilt under långa tidsperioder.

Tänk på följande resultatjämförelse:

på lång sikt genererar månatlig sammansättning något högre avkastning över kvartalsvis sammansättning. Varje liten bit hjälper.,

med det sagt kan det inte vara praktiskt att manuellt återinvestera utdelningar varje månad. Det är mer möjligt att kombinera månatliga utdelning aktier med en utdelning reinvestment plan till dollar kostnad genomsnitt i din favorit utdelning aktier.

den sista fördelen med månatliga utdelningstockar är att de tillåter investerare att i genomsnitt ha mer pengar till hands för att göra opportunistiska inköp. Att ha pengar är inte ofta viktigt, men när det är, det är verkligen, verkligen viktigt.,

Case-in-point: investerare som köpte en bred korg med aktier längst ner i finanskrisen 2008-2009 sitter sannolikt på tresiffrig totalavkastning från dessa inköp idag.

farorna med att investera i månatliga Utdelningstockar

månatliga utdelningstockar har egenskaper som gör dem tilltalande att göra-det-själv investerare som letar efter en stadig inkomstström. Vanligtvis är dessa pensionärer och personer som planerar för pensionering.

investerare bör notera att många månatliga utdelningslager är mycket spekulativa., I genomsnitt tenderar månatliga utdelningstockar att ha förhöjda utbetalningsförhållanden. En förhöjd utbetalningsgrad innebär att det finns mindre marginal för fel att fortsätta betala utdelningen om affärsresultaten drabbas av en tillfällig (eller permanent) nedgång.

På grund av detta har vi verkliga farhågor om att många månatliga utdelningsbetalare inte kommer att kunna fortsätta att betala stigande utdelningar i händelse av en recession.

dessutom innebär en hög utdelningsandel att ett företag behåller lite pengar för att investera för framtida tillväxt., Detta kan leda ledningsgrupper att aggressivt utnyttja sin balansräkning, driva tillväxt med skuld. Hög skuld och en hög utdelningskvot är kanske den farligaste kombinationen runt för en potentiell framtida minskning av utdelningen.

med det sagt finns det en handfull högkvalitativa månadsutdelningar runt. Chief bland dem är Realty Income (O). Realty Income har varje år sedan 1994 betalat ut ökande utdelningar (på årsbasis).

exemplet Realty Income visar att det finns högkvalitativa månatliga utdelningsbetalare runt, men de är undantaget snarare än normen., Vi föreslår att investerare gör riklig due diligence innan de köper in någon månatlig utdelningsbetalare.

slutliga tankar

ekonomisk frihet uppnås när din passiva investeringsintäkter överstiger dina utgifter. Men sekvensen och tidpunkten för din passiva inkomst investering betalningar kan betyda.

månatliga betalningar gör matchande portföljintäkter med kostnader enklare. De flesta kostnader återkomma månadsvis medan de flesta utdelning aktier betala kvartalsvis. Investeringar i månatliga utdelningstockar matchar frekvensen av portföljinkomstbetalningar med den normala frekvensen av personliga utgifter.,

dessutom erbjuder många månatliga utdelningsbetalare investerare höga avkastningar. Kombinationen av en månatlig utdelning och en hög avkastning bör vara särskilt tilltalande för inkomstinvesterare.

relaterat: de bästa höga Utdelningsstockarna nu

men inte alla månatliga utdelningsbetalare erbjuder den säkerhet som inkomstinvesterare behöver. En månatlig utdelning är bättre än en kvartalsvis utdelning, men inte om den månatliga utdelningen minskas strax efter att du investerar. De höga utbetalningsförhållandena och kortare historier om de flesta månatliga utdelning värdepapper innebär att de tenderar att ha förhöjda risknivåer.,

på grund av detta rekommenderar vi investerare att leta efter högkvalitativa månatliga utdelningsbetalare med rimliga utbetalningsförhållanden, handel till rättvisa eller bättre priser.