1099-różne informacje o dokumencie

Co to jest formularz 1099-różne?

1099-MISC służy do raportowania niektórych rodzajów dochodów niebędących pracownikami., Od roku podatkowego 2020, 1099-MISC jest teraz używany tylko do zgłaszania następujących rodzajów dochodów o wartości co najmniej 600 USD:

- czynsze

- nagrody i wyróżnienia

- inne płatności dochodów

- Gotówka zapłacona z hipotetycznej umowy głównej zawartej na rzecz osoby fizycznej, spółki lub nieruchomości

- wpływy z łodzi rybackich

- płatności z tytułu opieki medycznej i zdrowotnej

- wpływy z ubezpieczenia upraw

- wpływy brutto wypłacone adwokatowi

- sekcja 409A odroczenia

- odszkodowanie bez zastrzeżeń.,

dodatkowo użyj formularza a 1099-MISC dla:

- co najmniej 10 $w opłatach licencyjnych lub płatnościach maklerskich zamiast dywidend lub odsetek zwolnionych z podatku.

- aby zgłosić, że dokonałeś bezpośredniej sprzedaży produktów konsumenckich o wartości co najmniej 5 000 USD nabywcy w celu odsprzedaży w dowolnym miejscu innym niż stały zakład detaliczny.

odszkodowania dla freelancerów i niezależnych wykonawców nie są już zgłaszane za pomocą 1099-MISC. Zamiast tego są one zgłaszane za pomocą 1099-NEC.,

co musisz wiedzieć

dokument ten, technicznie znany jako formularz 1099-MISC, jest dokumentem podatkowym, który wprowadza w błąd. Kto je dostanie? A kto nie? Mam ich wysłać? Wielu oszołomionych właścicieli firm po prostu decyduje się nie zawracać sobie tym głowy, ponieważ po prostu nie wiedzą, co robić. Na szczęście ten formularz jest stosunkowo prosty do zrozumienia i łatwy do wypełnienia, gdy opanujesz podstawy wypełniania formularza i kto musi go otrzymać.

Urząd Skarbowy dostarcza szczegółowych i jasnych instrukcji, kiedy należy użyć 1099-MISC., Na przykład, jeśli otrzymałeś co najmniej 600 $dochodu z wynajmu, użyjesz 1099-różne. Jeśli zapłaciłeś prawnikowi co najmniej 600 $za usługi prawne jakiegoś rodzaju dla Twojej firmy, możesz wysłać im 1099-MISC. Jeśli otrzymałeś nagrodę lub nagrodę o wartości co najmniej 600 USD lub jeśli rozdajesz nagrodę o wartości co najmniej 600 USD, wymagany jest 1099-MISC/ jeśli płaciłeś niezależnemu wykonawcy lub freelancerowi za co najmniej 600 USD w usługach, użyłbyś 1099-NEC.,

osoba fizyczna lub firma otrzymująca 1099-MISC może używać go Oprócz lub w miejsce W-2, które wygra w standardowym układzie o pracę.

jak wcześniej wspomniano, jest również używany do zgłaszania nagrody lub wyróżnienia od firmy. Przypomina, że odbiorca musi zapłacić podatek od tego przedmiotu lub dochodu (jeśli jeszcze tego nie zrobił). Zapewnia dokumentację, która mówi im dokładnie, ile otrzymali od Twojej firmy.

nie zwlekaj ani nie pomiń wysyłania dokumentu do końca stycznia za poprzedni rok podatkowy., Nie wysłanie go zgodnie z wymaganiami może podlegać karze grzywny w wysokości $30.00 do $100.00 za formularz.

Jeśli Urząd Skarbowy udowodni, że firma celowo zlekceważyła prawo, gdy nie wysłała odpowiedniego formularza, kara zaczyna się od $250.00 za nieodebrane oświadczenie i bez maksimum.

istnieje kilka wyjątków, dla których nie trzeba wysyłać 1099-MISC (choć nie oznacza to, że dochód nie jest opodatkowany dla odbiorcy). Nie musisz wysyłać go do agentów nieruchomości lub sprzedawców towarów, magazynów, frachtów itp., Musisz jednak wysłać je do dowolnego prawnika, któremu zapłaciłeś więcej niż $600 W roku kalendarzowym, nawet jeśli współpracuje z firmą prawniczą.

jakie są składniki 1099-MISC?

Przegląd pól w 1099-różne

osoby, które muszą wysłać 1099-różne, mogą uzyskać bezpłatny wypełnialny formularz, poruszając się po stronie Urzędu Skarbowego, który znajduje się pod adresem www.irs.gov.

po otrzymaniu kopii formularza, będziesz chciał zapoznać się z różnymi rubrykami, które należy wypełnić.,

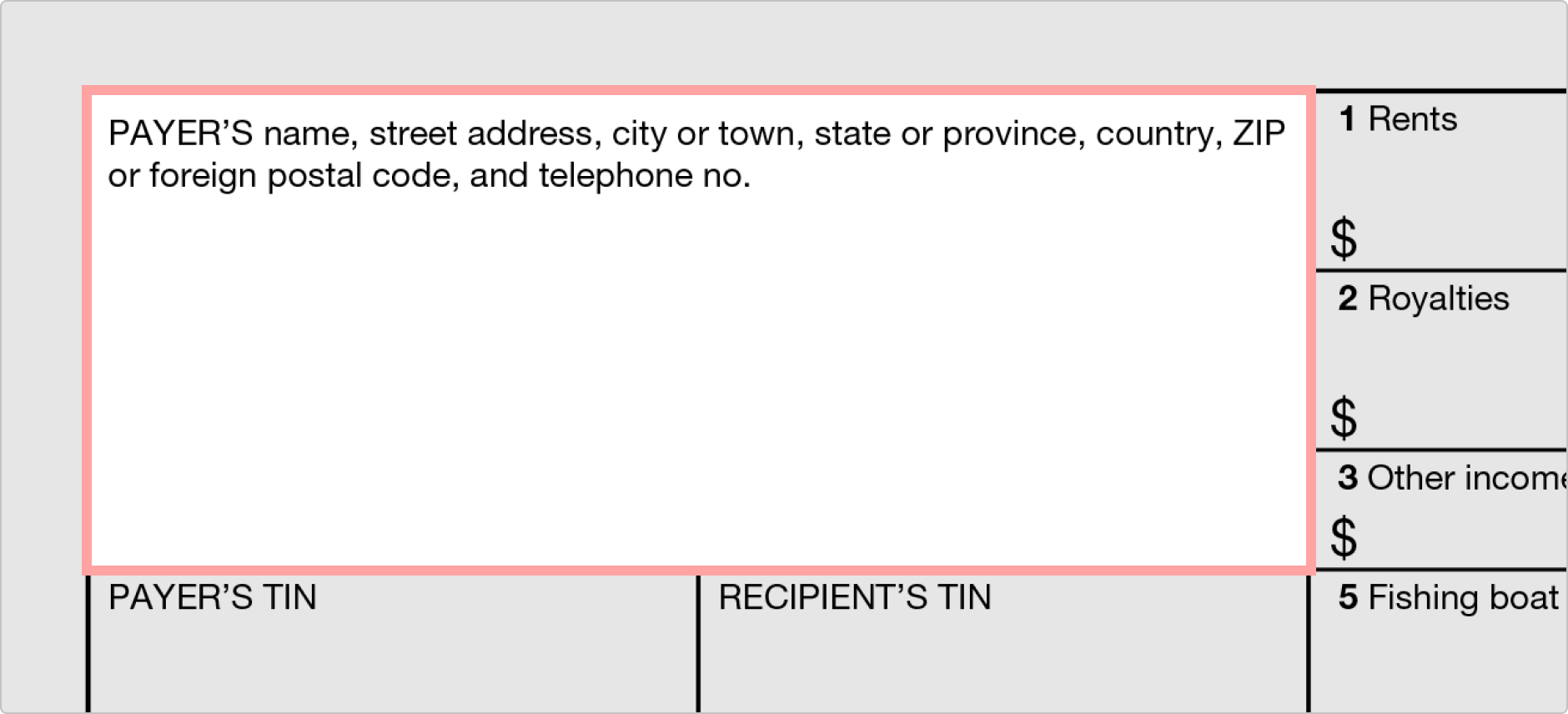

pod checkboxami „VOID” i „CORRECTED” (które mają być używane tylko w wyjątkowych okolicznościach) znajdziesz w lewym górnym rogu stosunkowo duże pole zawierające imię i nazwisko płatnika oraz niezbędne dane kontaktowe.,

informacje płatnika i odbiorcy

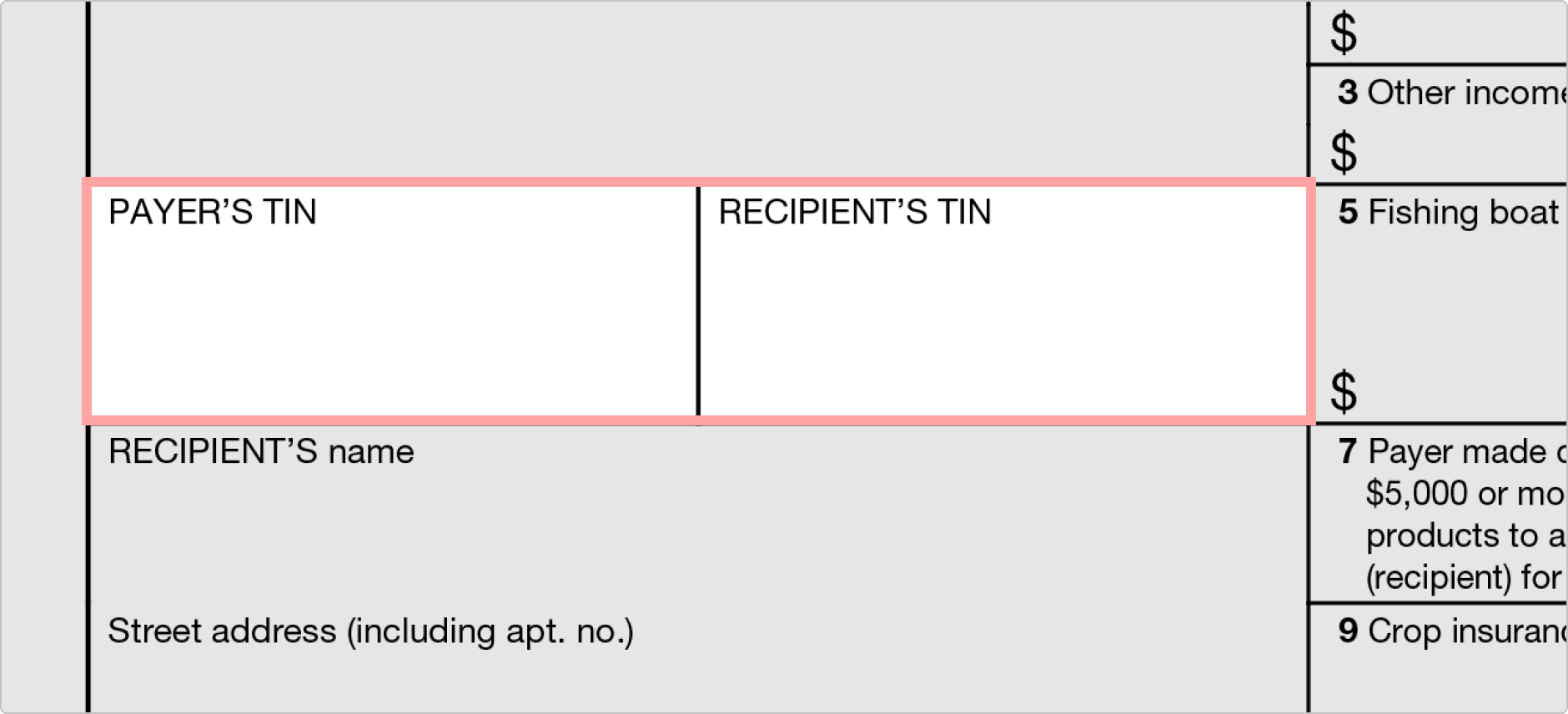

pod tym dużym polem znajdują się dwa mniejsze pola: jedno po lewej stronie dla federalnego numeru identyfikacyjnego płatnika (F-EIN) i jedno po prawej dla numeru identyfikacyjnego odbiorcy (jest to wymyślny sposób odwoływania się do ich numeru ubezpieczenia społecznego, numeru identyfikacji podatnika (TIN), numeru identyfikacji podatnika adopcyjnego (ATIN) lub ich F-EIN. Należy pamiętać, że Numer pola nie oznacza tych informacji, jak zauważysz po prawej stronie strony i innych dokumentów deklaracji podatkowej.,

Co ciekawe, mimo że dane kontaktowe płatnika były tylko jednym dużym pudełkiem, pola dla nazwy odbiorcy, adresu, miasta, stanu i kodu pocztowego są oddzielne. Te oddzielone pola znajdują się pod polami dla federalnych numerów IDENTYFIKACYJNYCH płatnika i odbiorcy tego formularza IRS.

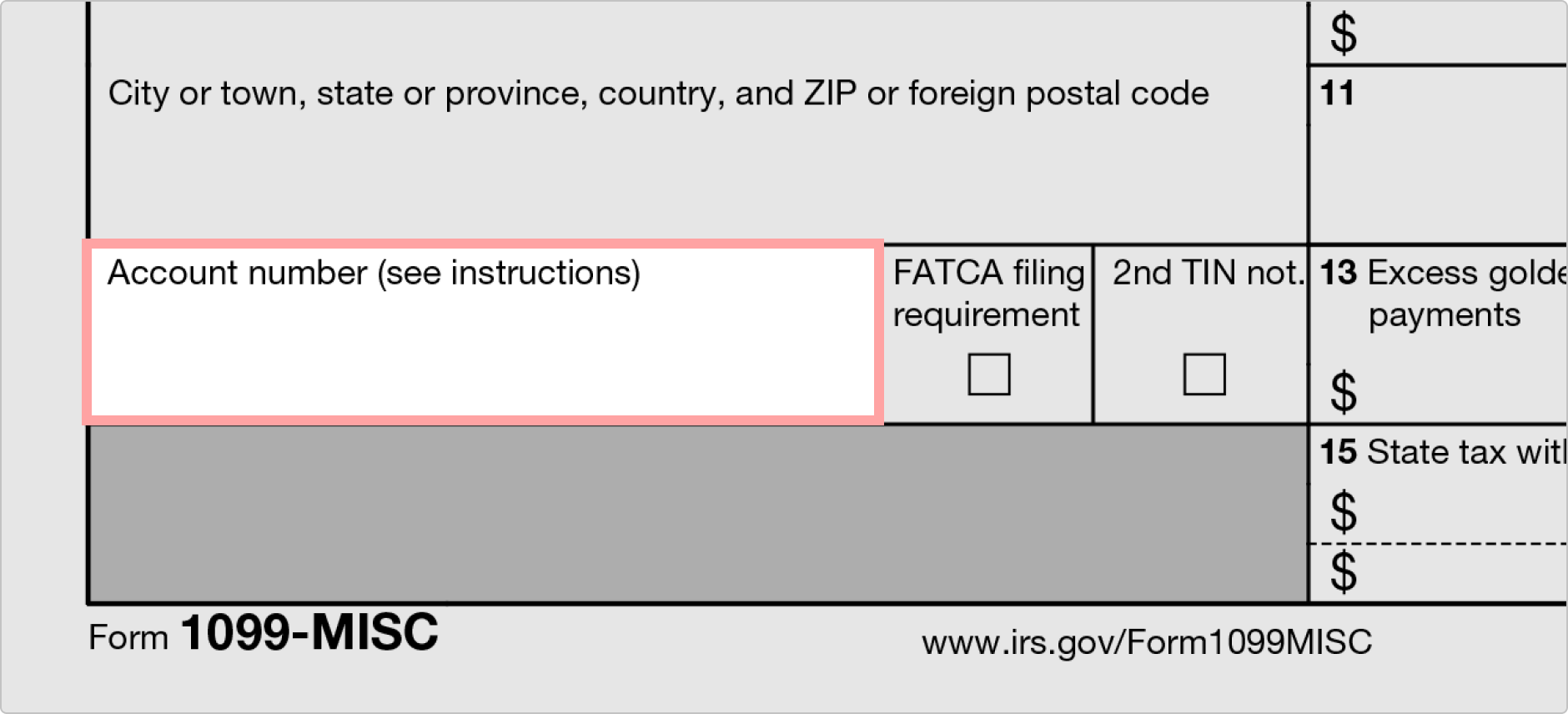

numer konta

następnie zobaczysz pole Numer konta. Znajduje się po lewej stronie formularza i nie ma swojego numeru Skrzynki., Numer konta jest zazwyczaj wypełniany, jeśli płatnik ma wiele kont dla odbiorcy, dla którego składa więcej niż jeden formularz 1099-różne.

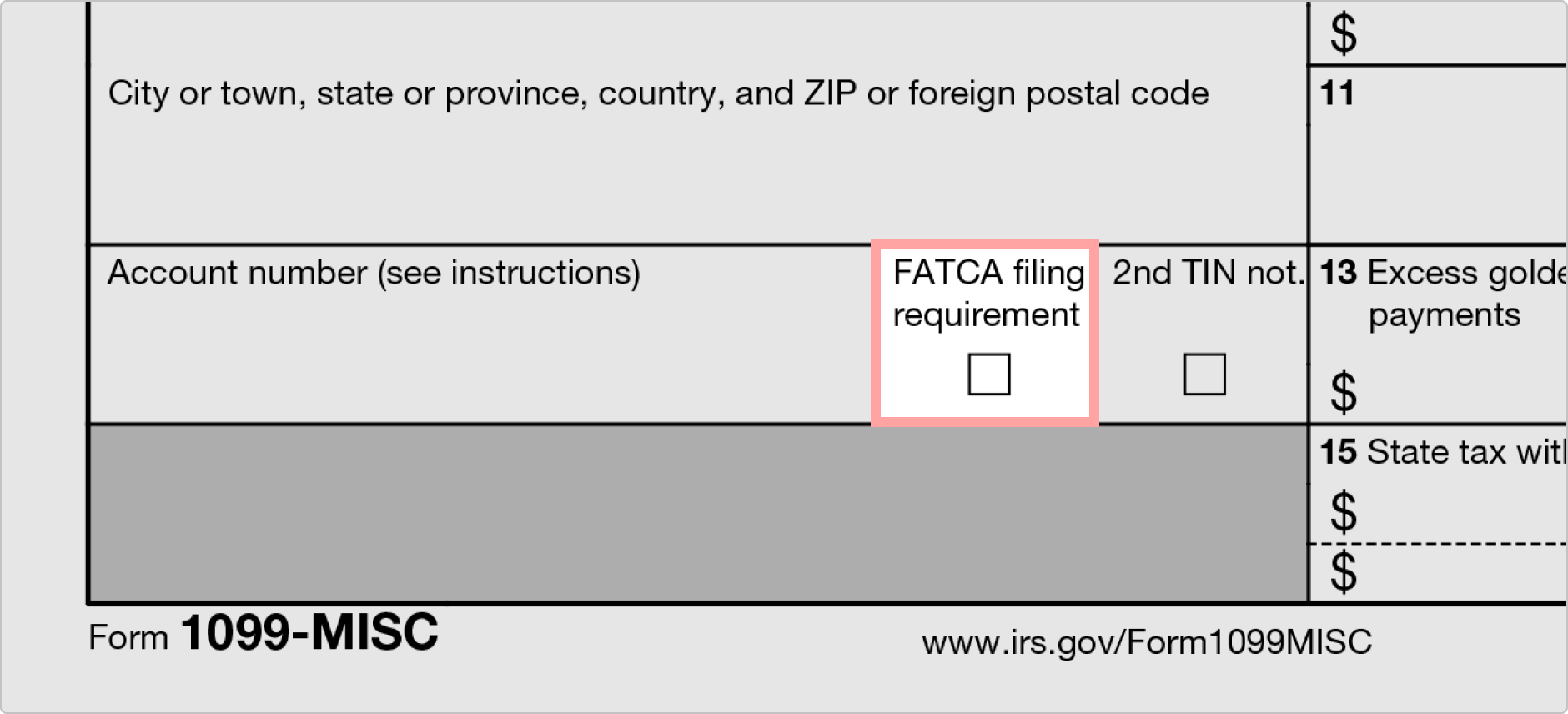

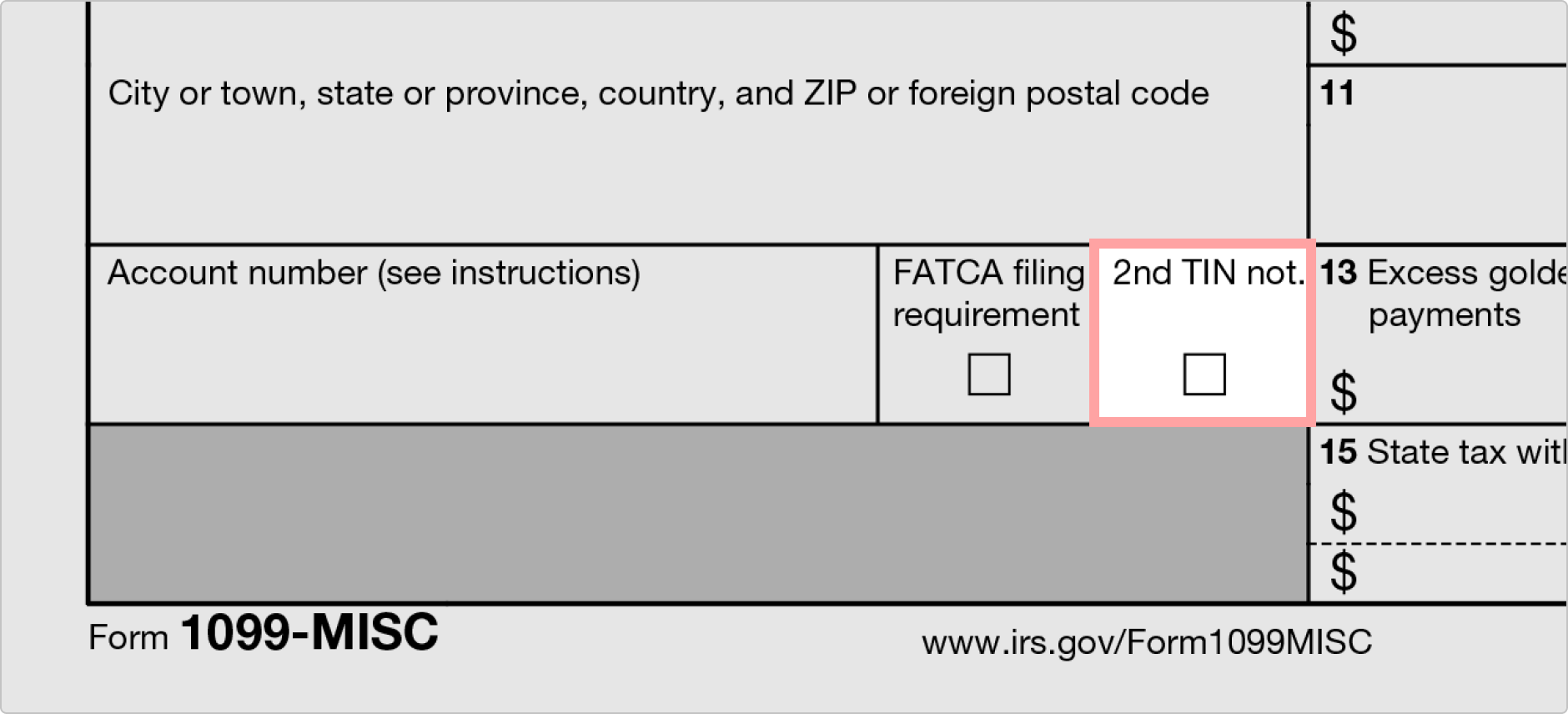

pole wyboru FATCA Filing Requirement

zobaczysz małe pole wyboru dla FATCA Filing Requirement. Dotyczy to zgłoszenia ustawy o podatku od Rachunków zagranicznych. Ty, jako płatnik, musisz być obywatelem USA zobowiązanym do zgłaszania określonych płatności podatku zagranicznego. To pudełko nie ma numeru identyfikacyjnego. Znajduje się on bezpośrednio po prawej stronie pola Numer konta.,

2.numer puszki

obok pola wyboru wymagania zgłoszenia FATCA zobaczysz kolejne pole wyboru dla 2.numeru puszki. Zaznacz to pole, jeśli jako płatnik zostałeś dwukrotnie powiadomiony przez Urząd Skarbowy, że numer NIP odbiorcy był nieprawidłowy. Powiadomienie to odbywa się przez okres trzech lat.

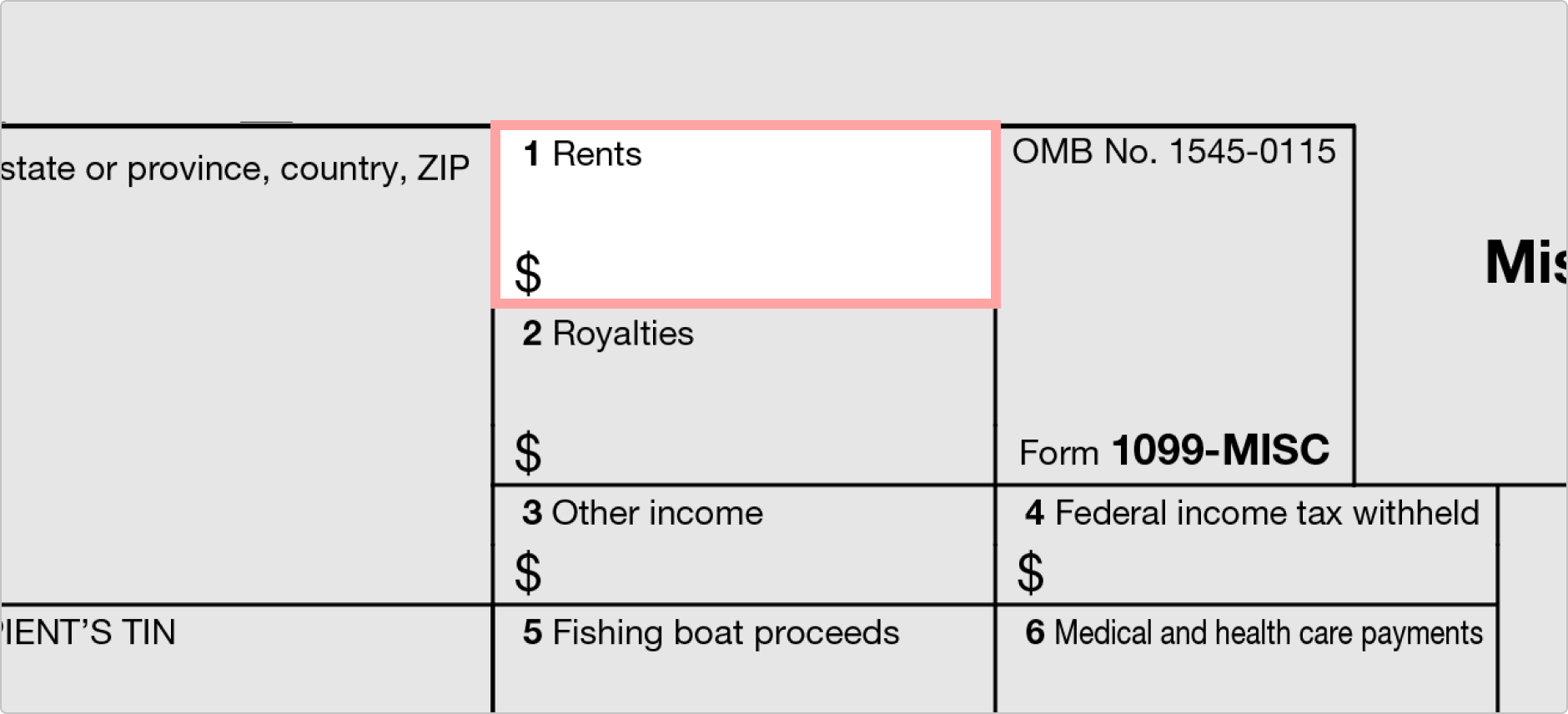

Pole 1

Pole 1 znajduje się po prawej stronie strony. Jest oznaczony jako czynsz., Możesz zgłosić czynsze z nieruchomości wymienionych w harmonogramie E lub harmonogramie C (w zależności od okoliczności). Możesz dowiedzieć się więcej o tym polu w instrukcji IRS dla formularza 1099-MISC.

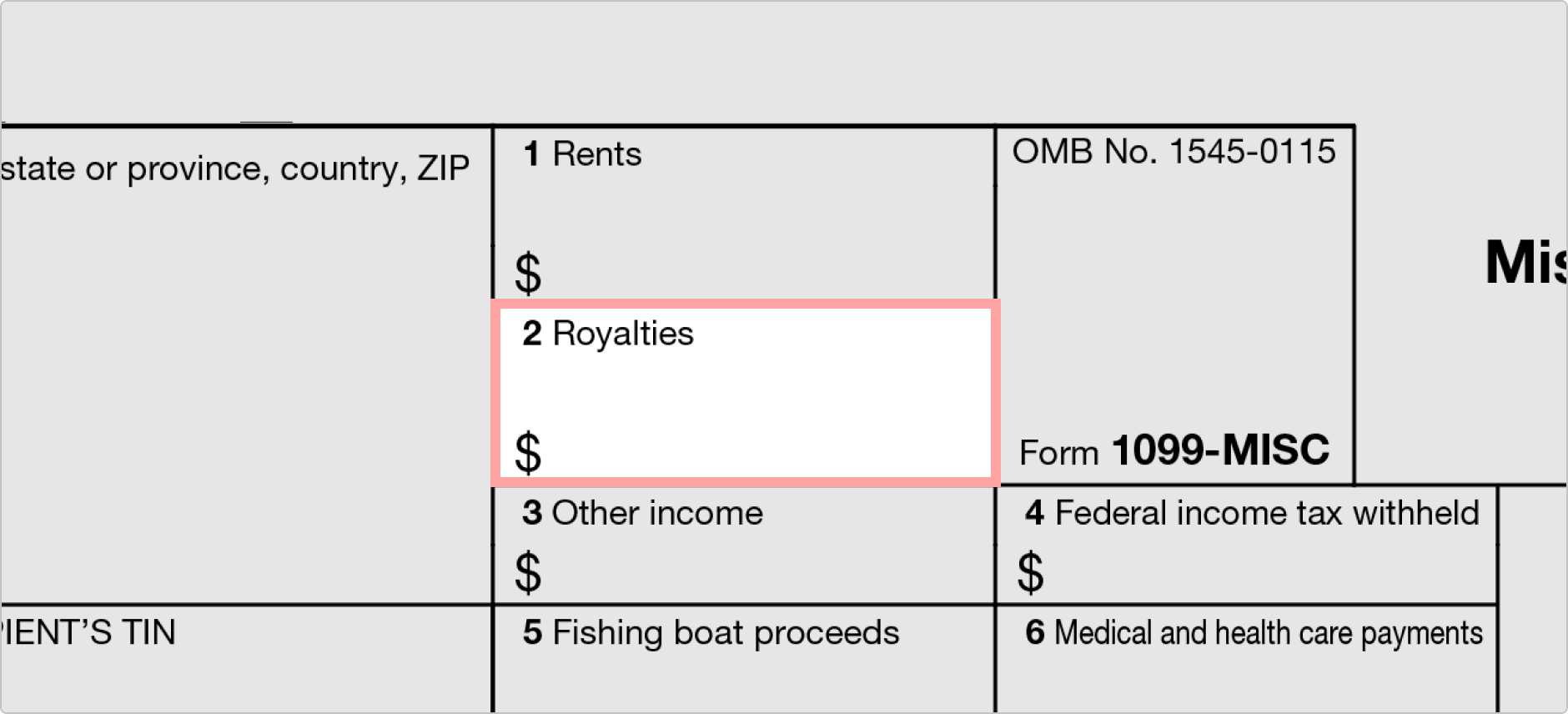

Ramka 2

Ramka 2 jest oznaczona jako opłaty licencyjne za ropę naftową, Gaz, Właściwości Mineralne, prawa autorskie i patenty z harmonogramu E. Możesz również użyć tego pola do zgłaszania płatności za odsetki robocze. Jeśli otrzymujesz tantiemy za drewno, węgiel lub rudę żelaza, powinieneś skonsultować się z IRS Pub. 527.,

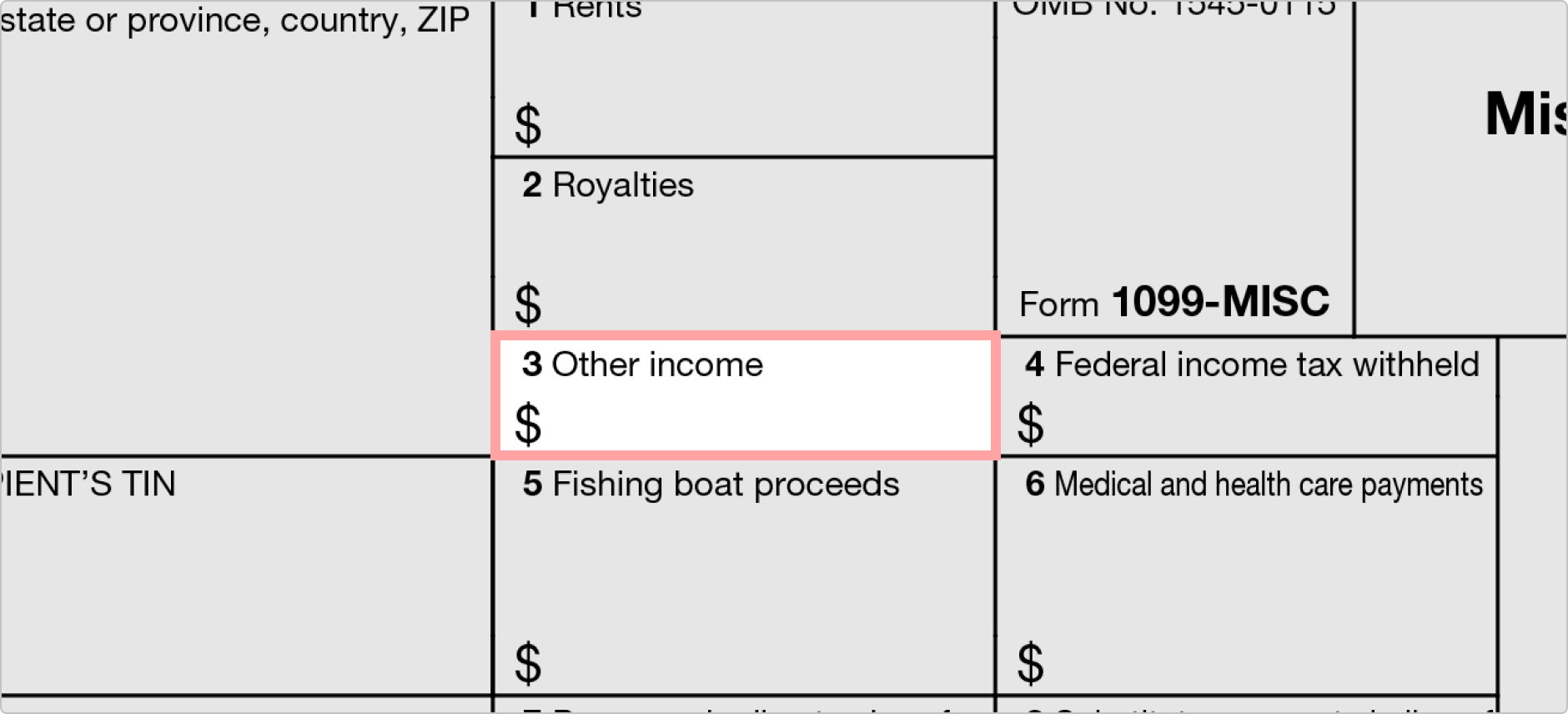

Pole 3

Pole 3 służy do zgłaszania innych dochodów z formularza 1040. Możesz również określić rodzaj płatności. Na przykład, jeśli wygrałeś nagrodę o wartości 650 USD, kwota zostanie zgłoszona w tym polu, a Ty oznaczysz ją jako nagrodę. Jeśli pieniądze są dochodem z handlu lub biznesu, są publikowane zgodnie z harmonogramem C lub F, ale nadal będą wymienione tutaj.

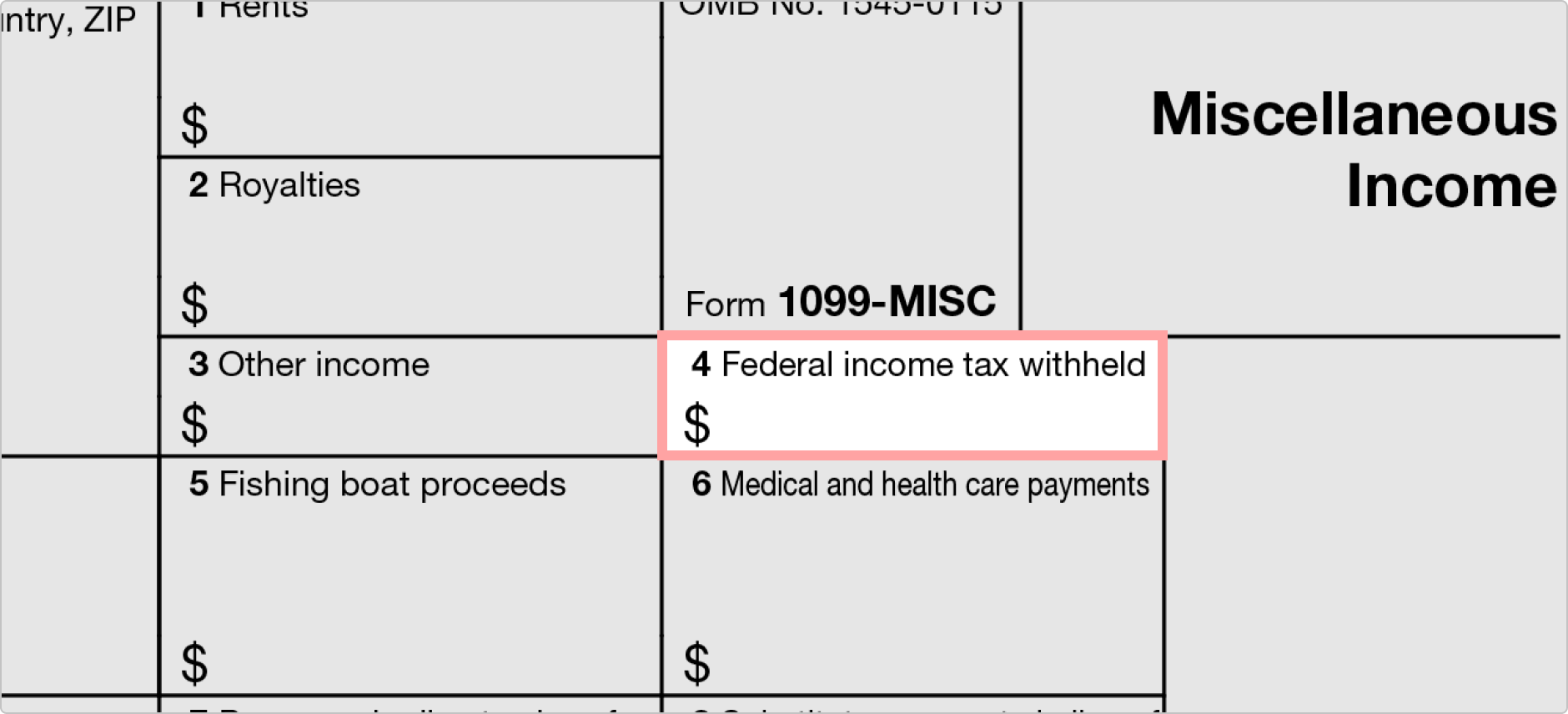

Box 4

Box 4 zapisuje kopię zapasową lub wstrzymanie zysków z indyjskich gier.,

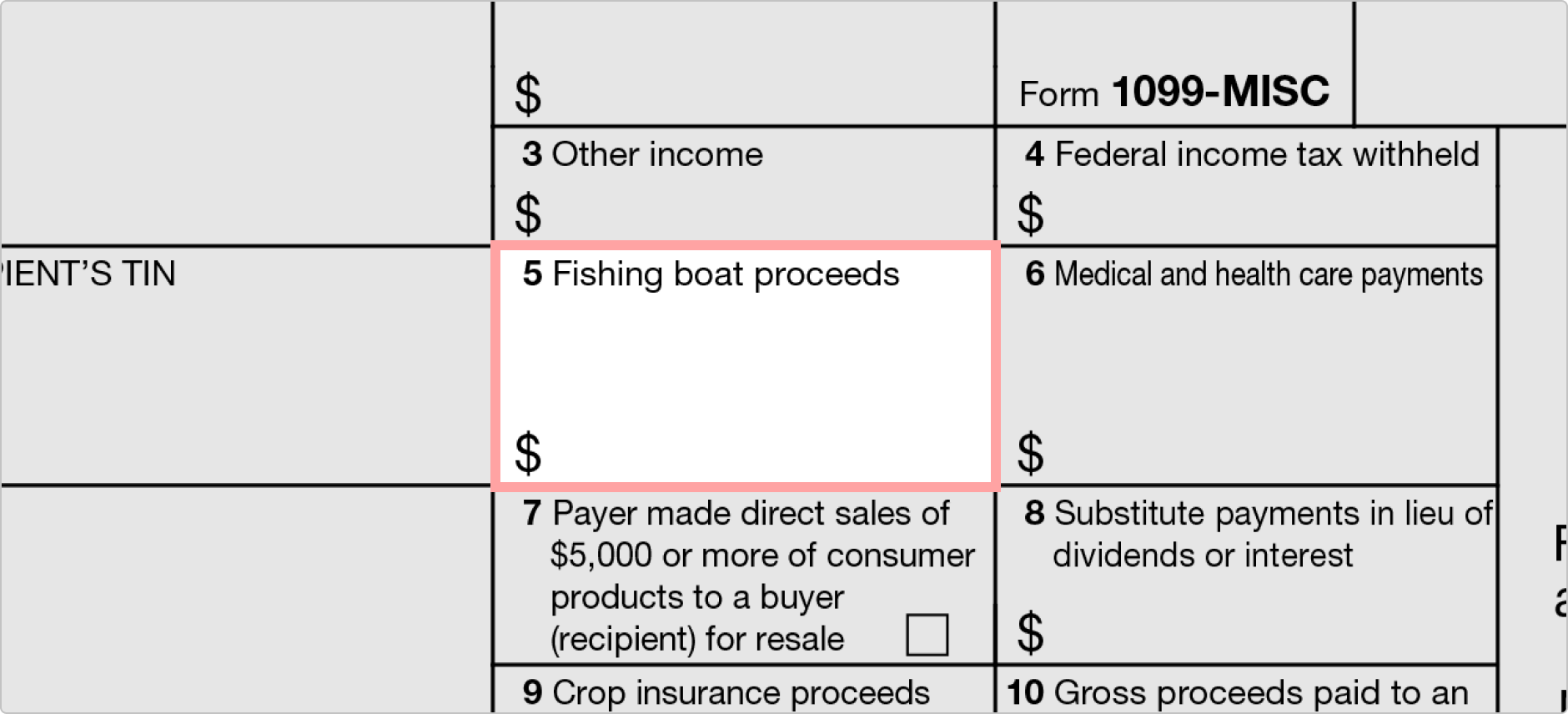

pole 5

pole 5 rejestruje pieniądze otrzymane przez operatorów łodzi rybackich prowadzących działalność na własny rachunek.

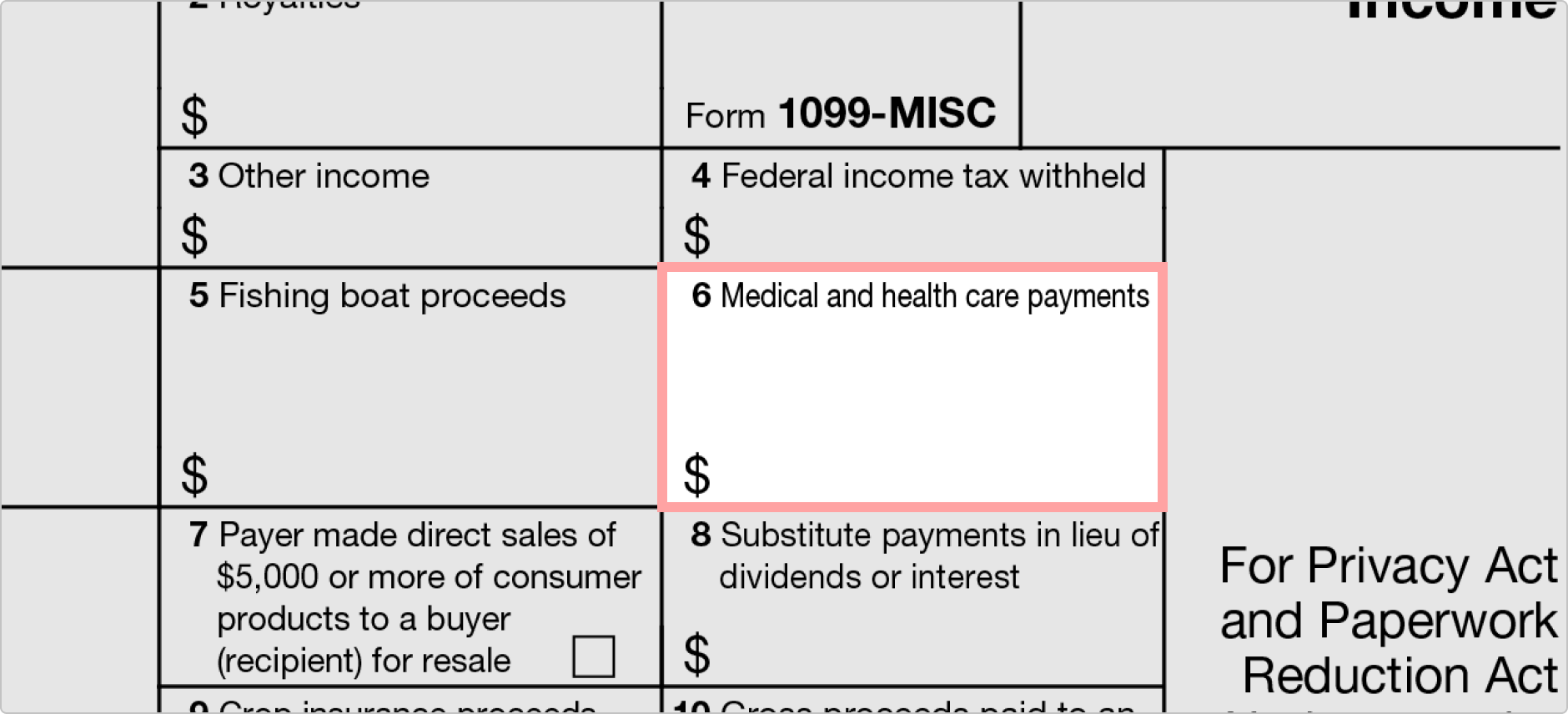

pole 6

pole 6 dotyczy płatności medycznych i opieki zdrowotnej, które są zgłaszane zgodnie z harmonogramem C.

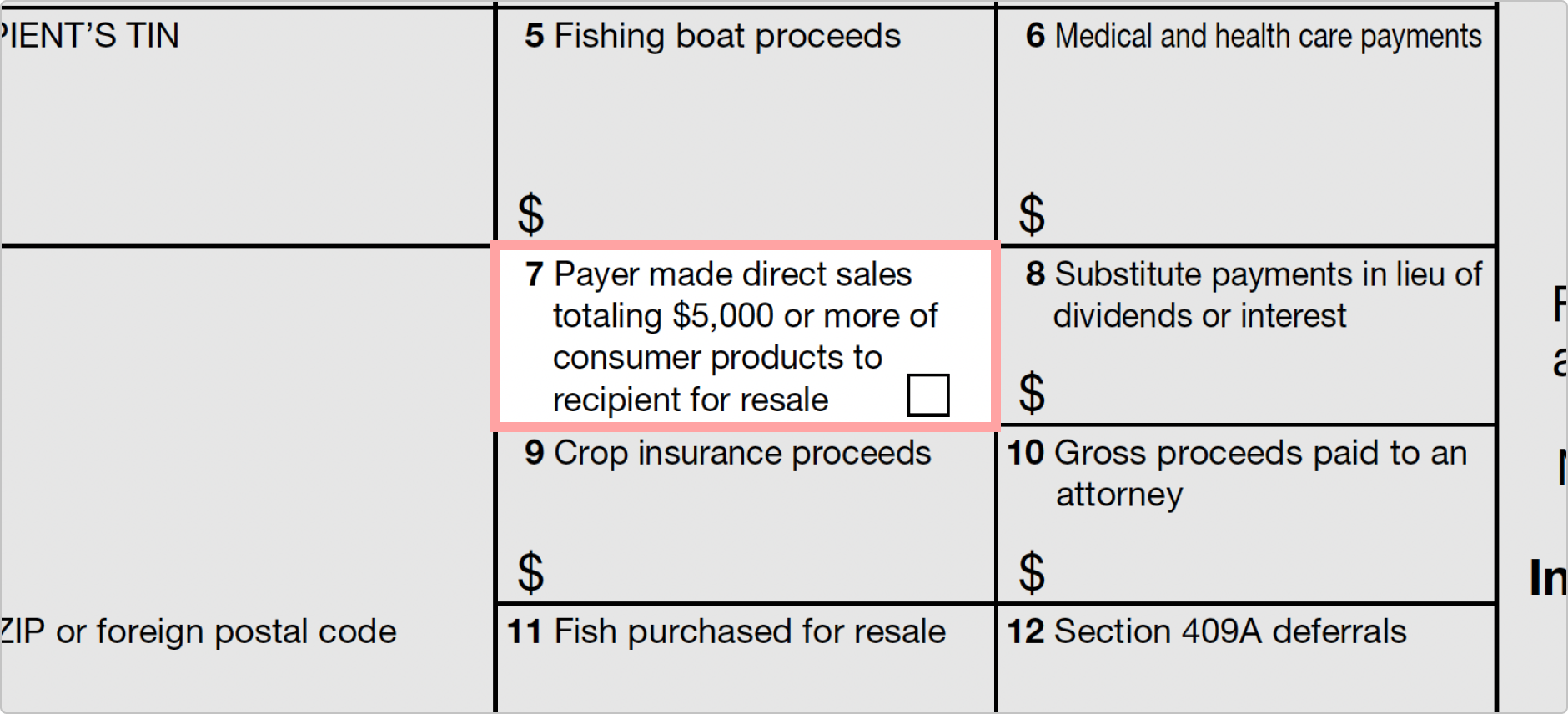

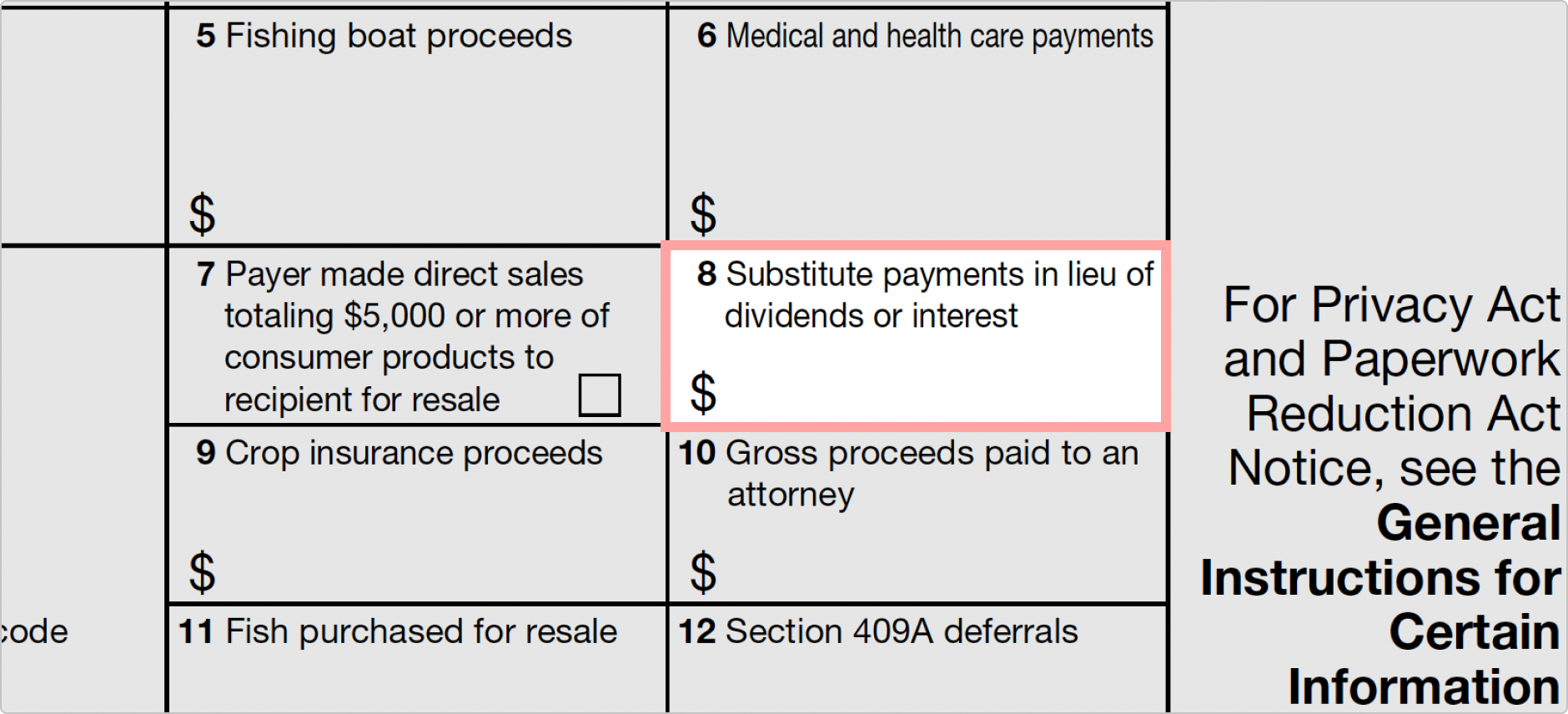

pole 7

To pole zawiera pole wyboru, którego użyjesz, jeśli dokonałeś bezpośredniej sprzedaży produktów konsumenckich o łącznej wartości 5000 USD lub więcej na rzecz odbiorcy w celu odsprzedaży., Pamiętaj, że freelancerzy i niezależni wykonawcy mają teraz swoje płatności zgłaszane za pośrednictwem 1099-NEC.

pole 8

To pole rejestruje płatności zastępcze zamiast dywidend lub odsetek.

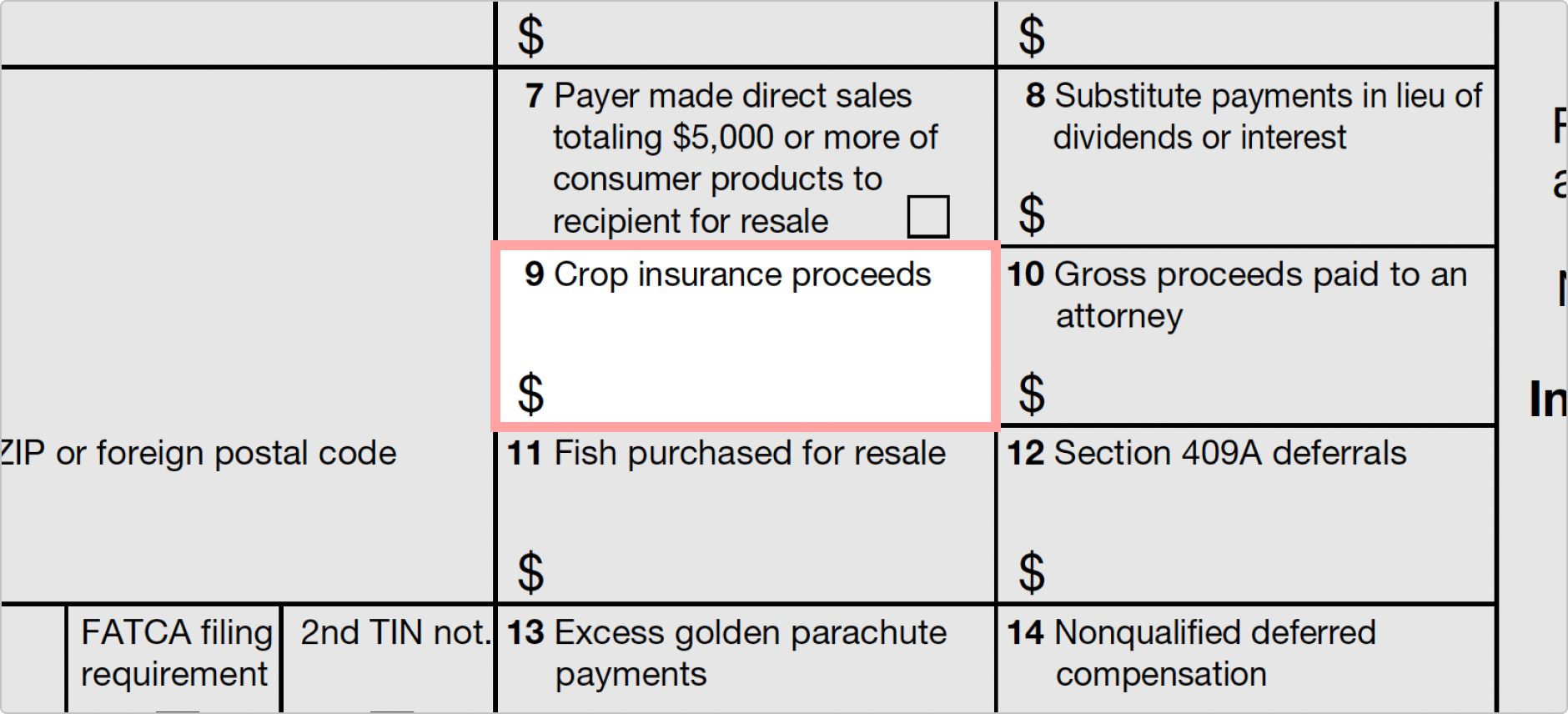

pole 9

pole 9 rejestruje wpływy z ubezpieczenia upraw.

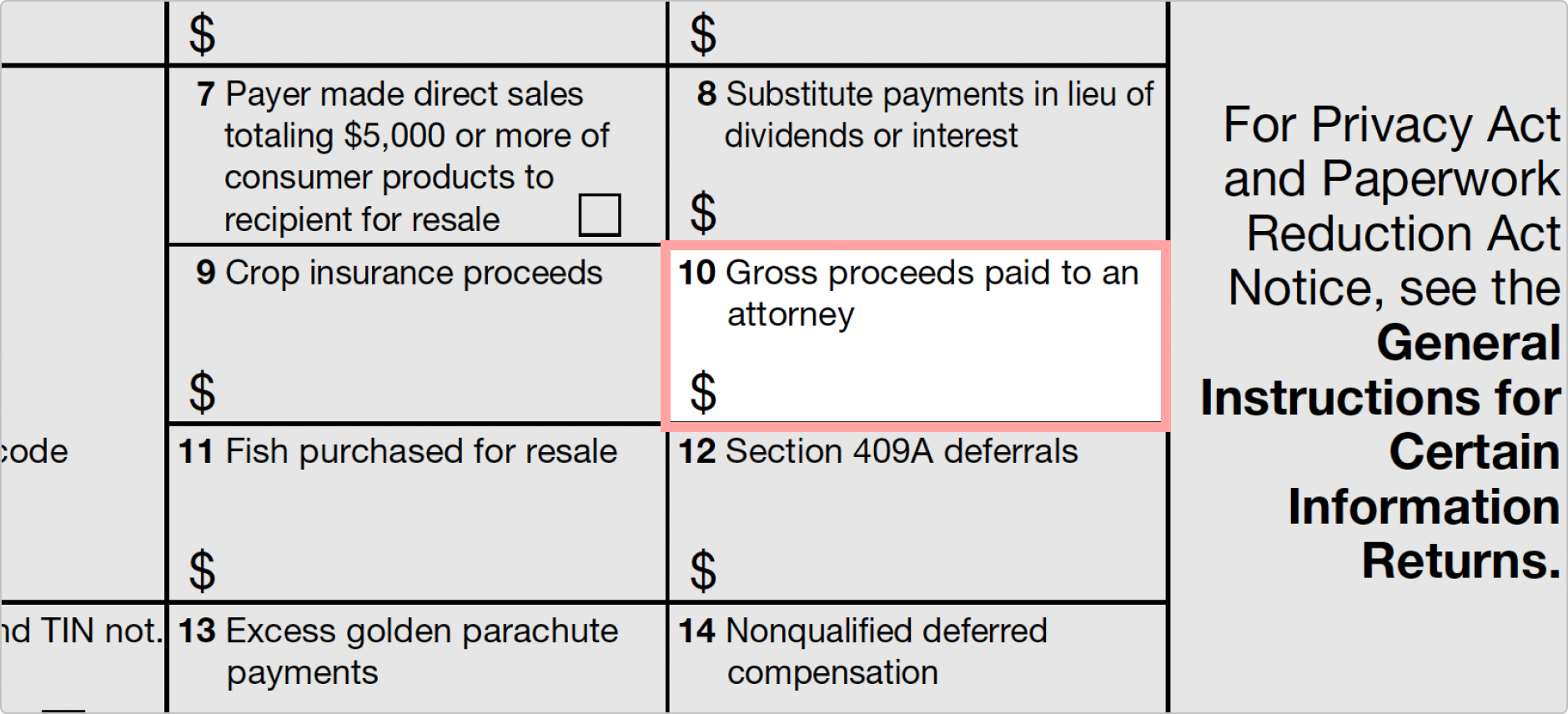

Box 10

Box 10 rejestruje wpływy brutto wypłacone adwokatowi.,

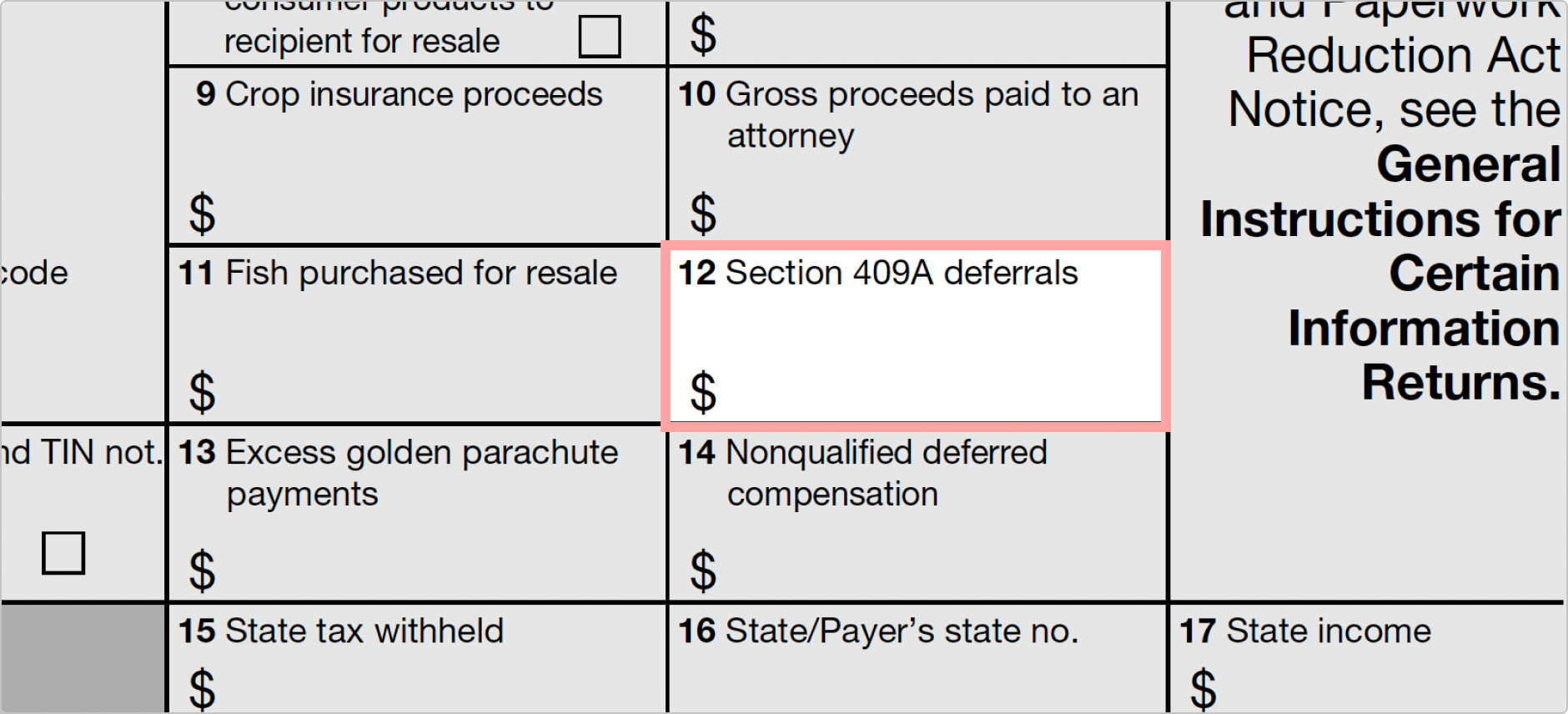

Box 12

Box 12 records Section 409A deferrals.

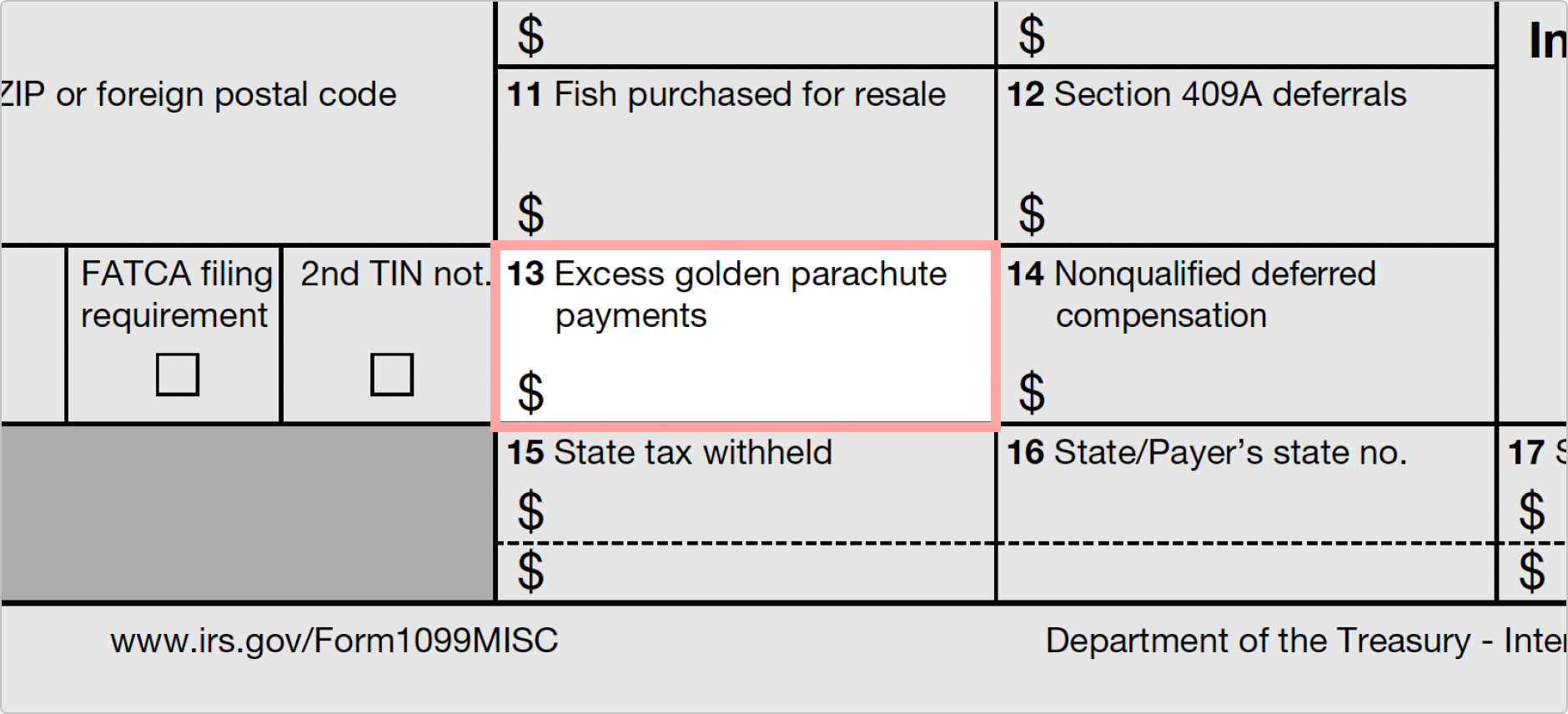

Box 13

Box 13 is designated as Excess golden parachute payments. Excess golden parachute payments are reflected on Form 1040, and they are subject to a 20% excise tax.

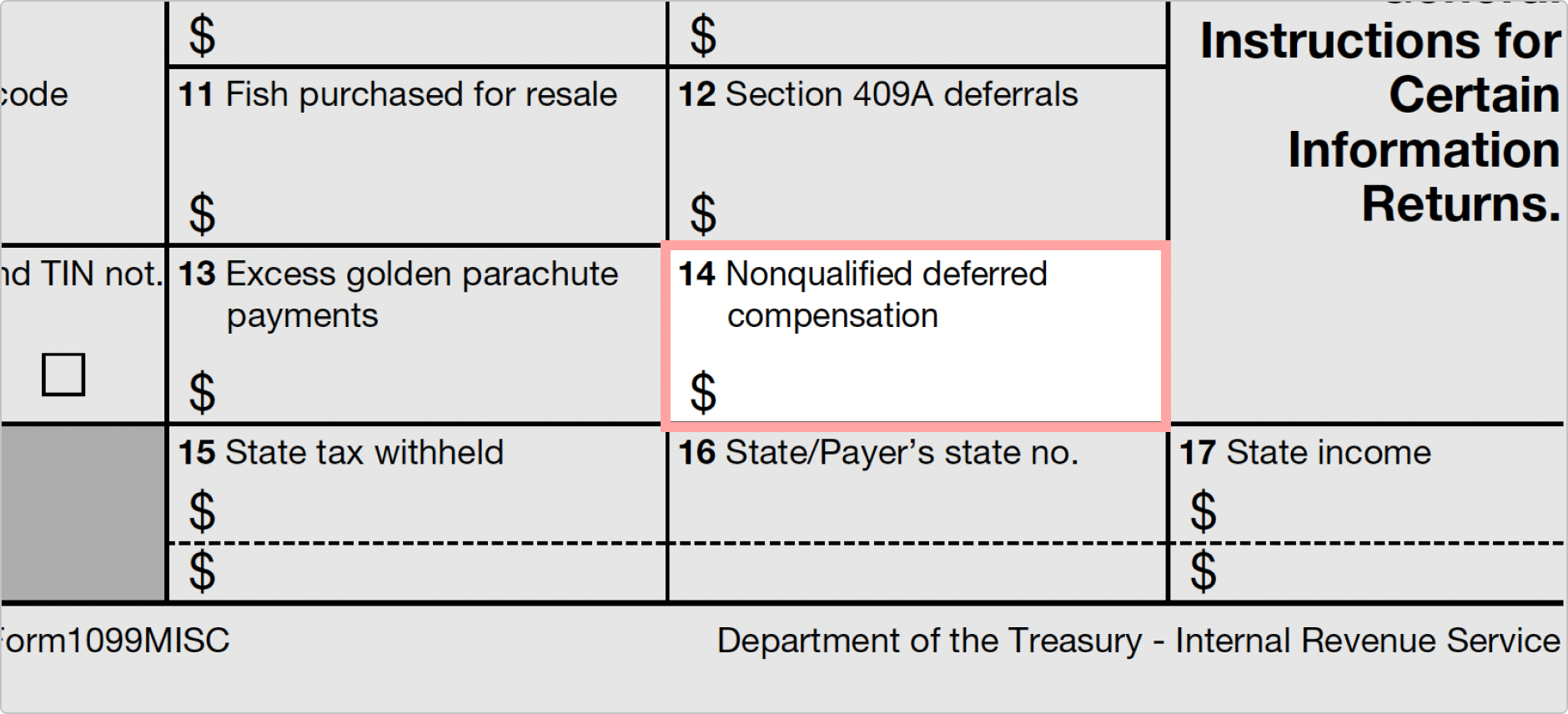

Box 14

Box 14 is designated for nonqualified deferred compensation.,

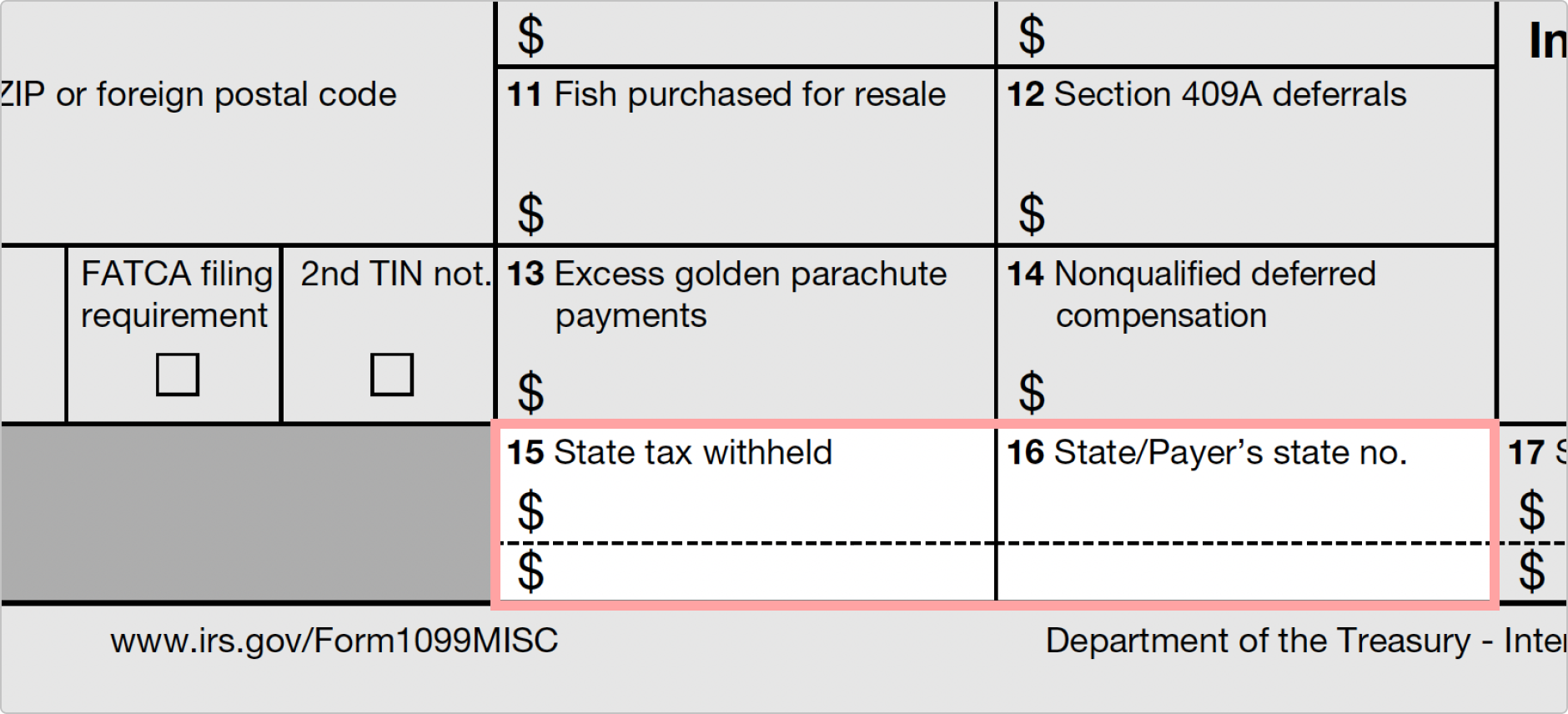

rubryka 15& 16

rubryka 15 zawiera informacje dotyczące potrąconego podatku państwowego. Jest miejsce dla dwóch stanów. W rubryce 16 zapisuje się numery państwa lub państwa płatnika. Zauważysz, że jest wystarczająco dużo miejsca, aby wymienić informacje dla dwóch stanów.

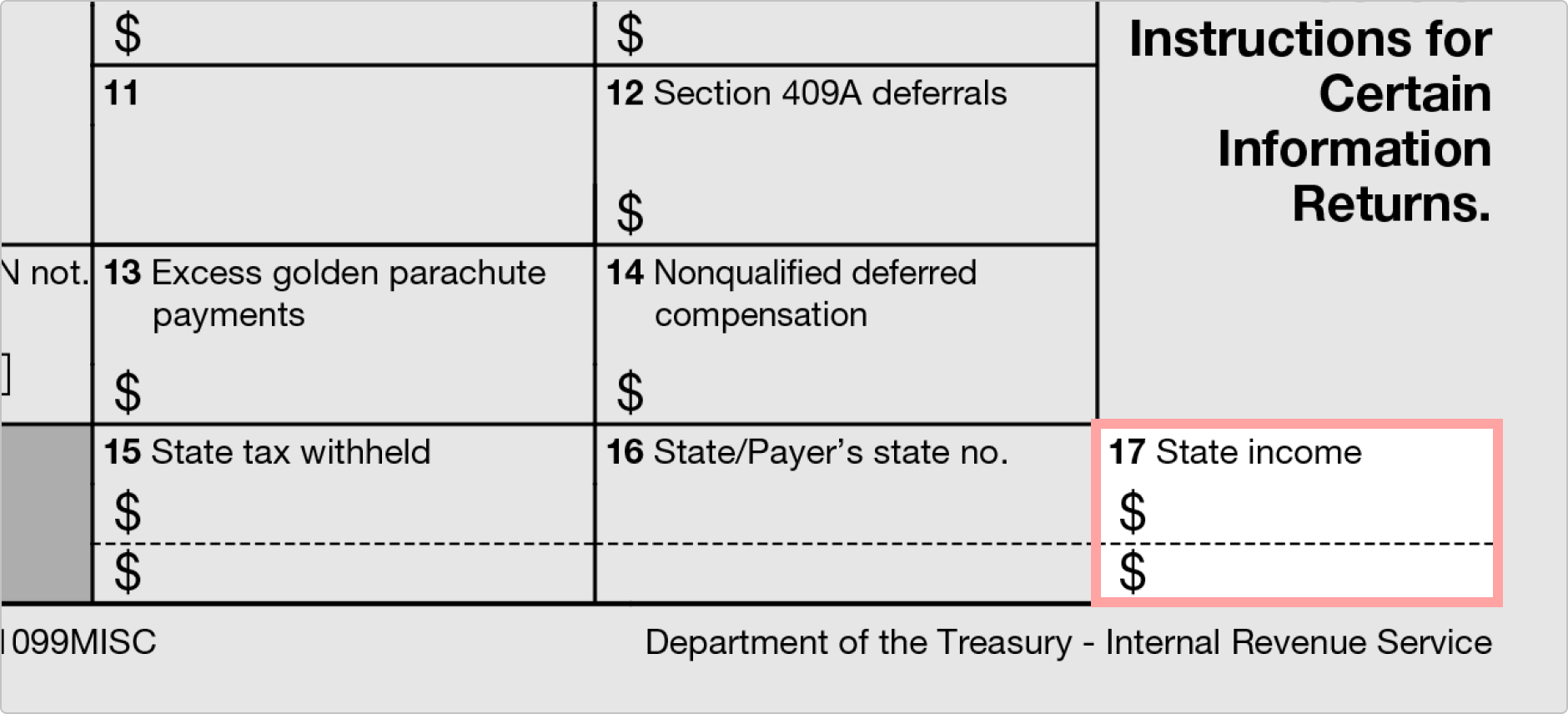

pole 17

pole 17 służy do rejestrowania dochodów państwa. Podobnie jak dwa poprzednie pola, jest wystarczająco dużo miejsca, aby wymienić dochód dla dwóch stanów.,

pola od 15 do 17 śledzą informacje o stanie i są one dostarczane tylko dla wygody płatnika. Nie muszą być wypełnione przez płatnika. Płatnicy, którzy zapoznają się z tymi pudełkami, odkryją, że nie jest to jednak takie skomplikowane. Po wypełnieniu, płatnik musi przesłać jego kopię do Urzędu Skarbowego i kopię do płatnej osoby.

Jak wypełnić 1099-MISC?

tego dokumentu nie należy mylić z formularzem W-2 ani z 1099-NEC., 1099-NEC służy do płacenia freelancerom i niezależnym kontrahentom. Jest to ostatnia zmiana, ponieważ 1099-MISC był wcześniej używany do rejestrowania płatności dla freelancerów i niezależnych wykonawców.

wypełnienie i wypełnienie tego formularza podatkowego jest łatwe. Po prostu wypełnij odpowiednie pola zgodnie z definicją pól, o których dowiedziałeś się w tym przewodniku. Pamiętaj, że nie będziesz umieszczać informacji w każdym pudełku. Po wypełnieniu formularza wyślesz kopię osobie, którą zapłaciłeś, a także wyślesz kopię do urzędu skarbowego., Konkretny adres pocztowy do wysłania kopii a (dowiesz się więcej o różnych kopiach i do kogo należą w ciągu jednej chwili) do IRS może się różnić w zależności od lokalizacji płatnika. Zaleca się zapoznanie się z instrukcją dla formularza 1099-różne. Wygodniej będzie złożyć wniosek elektronicznie. Aby to zrobić, musisz mieć pewne oprogramowanie, które może wygenerować plik zgodnie ze specyfikacjami znajdującymi się w Pub. 1220, Specyfikacja elektronicznego składania formularzy 1097, 1098, 1099, 3921, 3922, 5498, 8935, i W-2G.

1099 ma kilka ” kopii.,”Oto właściwy sposób dystrybucji tych:

Kopia A musi być wysłana do urzędu skarbowego. Może być również konieczne wysłanie kopii 1 do Departamentu podatkowego swojego stanu. Kopia B musi zostać wysłana do odbiorcy. Kopia 2 może również wymagać wykorzystania przez odbiorcę do podatków państwowych, więc upewnij się, że dajesz im to. Na koniec jest kopia C. to do ciebie, płatnika, należy zachowanie dla Twojej dokumentacji.

terminy składania formularzy 1099-różne zostały również zaktualizowane na rok podatkowy 2020., 1099-MISC musi zostać wysłany:

- do odbiorców do 1 lutego 2021 r.

- do IRS do 1 marca 2021 r., Jeśli zgłoszenie pocztą

- do IRS do 31 marca 2021 r., Jeśli zgłoszenie elektroniczne

- termin dla 1099-MISC różni się od terminu dla 1099-NEC. Termin dla 1099-NEC mija 1 lutego 2021 r.dla trzech wcześniej wymienionych sytuacji.

Przewodnik podatkowy dla niezależnych wykonawców

przegląd wniosków podatkowych dla freelancerów

w 2014 r.firmy wydały 91 milionów formularzy 1099-różne. To o 9 milionów więcej od 2010 roku., Te 91 milionów dokumentów stanowią indywidualne umowy, a nie indywidualnych pracowników. Innymi słowy, ponieważ Niezależny wykonawca może i często podpisuje wiele kontraktów w danym roku, nie ma 91 milionów Amerykanów pracujących w gospodarce GIGA. Liczba ta wskazuje jednak zakres i trend wzrostowy pracy freelance w obecnej amerykańskiej gospodarce.

zamiast standardowego formularza W-2, freelancerzy otrzymują formularze 1099-różne. 1099-MISC jest odpowiednikiem w-2 dla każdego, kto pracuje dla siebie.,

Dlaczego Warto korzystać z tego poradnika / kto powinien korzystać z tego poradnika / Jak korzystać z tego poradnika

dlaczego warto korzystać z tego poradnika?

jako standardowy pracodawca lub pracownik, podatki są stosunkowo proste. Pracodawca składa pracownikowi W-2, a pracownik używa w-2 do wypełnienia formularza podatkowego 1040-EZ lub 1040-A. Dla freelancerów i pracodawców, którzy podpisują z nimi umowę, zgłoszenia podatkowe są bardziej złożone z dwóch powodów:

- różne klasyfikacje pracy freelancerów.

- wiele formularzy wymaganych do prawidłowego składania podatków zarówno dla kontrahenta, jak i pracodawcy.

kto powinien korzystać z tego poradnika?,

wszyscy freelancerzy, którzy zabierają do domu ponad 600 dolarów i każdy profesjonalista związany z branżą, która zatrudnia freelance ' a, który wypłaca ponad 600 dolarów rocznie w pracy kontraktowej, znajdą przydatne informacje w tym przewodniku. Pomyśl o tym jak o swoim cyfrowym podręczniku do freelance informacji podatkowych.

Jak korzystać z tego poradnika:

traktujemy ten poradnik jako cyfrową notatkę post-it dla freelancerów i ich pracodawców w sezonie podatkowym. Zawiera szczegółowe instrukcje dotyczące wypełniania i wypełniania głównych formularzy podatkowych., Skorzystaj z tego przewodnika, aby dobrze się kształcić przed sezonem podatkowym, dzięki czemu możesz prawidłowo i skutecznie złożyć podatki w kwietniu.

Poznaj naszych autorów

poradnik podatkowy dla niezależnych kontrahentów i firm, które ich zatrudniają jest źródłem informacji dla wszystkich freelancerów i ich pracodawców, którego współautorami są Justin Gomer i Jackson Hille.

Justin Gomer jest wykładowcą na Uniwersytecie Kalifornijskim w Berkeley, a wkrótce będzie autorem dwóch książek., Jackson Hille jest menedżerem treści w FormSwift i 2013-2014 Departmental Citation recital in American Studies na Uniwersytecie Kalifornijskim w Berkeley.

Najważniejsze wskazówki i zasady dla pracodawców i freelancerów

Ten przewodnik uwzględnia obie strony relacji pracodawca/wykonawca i zapewnia informacyjny podział dla obu stron, tak, że gdy podatki są należne w przyszłym roku, masz jeden zasób, który przygotowuje cię do złożenia wszystkich wymaganych dokumentów z księgowym lub Służby Podatkowej zgłoszenia., Innymi słowy, niezależnie od tego, czy jesteś pracodawcą, czy freelancerem, ten przewodnik jest twoim punktem kompleksowej obsługi w sezonie podatkowym.

Dla pracodawców

kto potrzebuje 1099-MISC?

Jak ustalić, czy pracownik jest pracownikiem lub niezależnym kontrahentem?

według IRS rozróżnienie skupia się wokół trzech zmiennych:

- Kontrola behawioralna: Kontrola behawioralna, według IRS, „obejmuje fakty, które pokazują, czy firma ma prawo do kierowania i kontrolowania, co praca jest wykonywana i jak praca jest wykonywana, za pomocą instrukcji, szkoleń lub innych środków.,”

- Kontrola finansowa: Kontrola finansowa, zgodnie z IRS, ” obejmuje fakty, które pokazują, czy firma ma prawo do kierowania lub kontroli finansowych i biznesowych aspektów pracy pracownika.”Obejmuje to, ale nie ogranicza się do, zwrot kosztów działalności gospodarczej, jak pracownik jest wypłacany, a zdolność pracownika do osiągnięcia zysku lub ponieść stratę.,

- relacje stron: relacje stron, zgodnie z IRS, obejmują szczegółowe szczegóły relacji między pracodawcą a pracownikiem, w tym: warunki umowy, świadczenia i wynagrodzenie, trwałość relacji i jak integralne są usługi świadczone przez pracownika w codziennej działalności firmy.

A co z sprzedawcami?

jeśli planujesz zatrudnić Sprzedawcę do pracy na umowę zlecenie powyżej 600 zł, poproś wcześniej o formularz w-9 u sprzedawcy., Włączając to do protokołu zatrudniania do pracy kontraktowej, wcześnie rozpoczniesz zbieranie wymaganych informacji—takich jak informacje mailowe wykonawcy i Numer Identyfikacji Podatkowej—w celu późniejszego utworzenia dokumentu.

Prośba o W-9 z góry pozwoli Ci również uniknąć złożonego scenariusza wstrzymania, który wymaga odłożenia 28% płatności, które zapłaciłeś innej osobie, jeśli nie masz ich informacji podatkowych w czasie składania wniosku.2

kto jest odpowiedzialny za przygotowanie 1099-MISC?,

jest to ważne pytanie zarówno dla firm, jak i kontrahentów. Chociaż wyjaśniliśmy to wcześniej w przewodniku, ważne jest, aby powtórzyć te informacje, aby były używane we właściwym czasie. Najważniejsze jest, aby pamiętać, że ” 600 ” zasada jest: firmy muszą wydać go do każdego, kto jest wypłacane $600 lub więcej w „czynsze, usługi (w tym części i materiałów), nagrody i wyróżnienia, lub inne płatności dochodów.”1 umowa, która wynosi mniej niż $600, nie wymaga takiego.

kiedy mam je wydać?,

do 31 stycznia roku, w którym składasz podatki, musisz wystawić adresatowi numer 1099. Na przykład 1099 dla wykonawcy, który pracował z Tobą w 2015 r., musi zostać mu wystawiony do 31 stycznia 2016 r. Dodatkowo musisz wysłać czerwoną kopię do urzędu skarbowego do ostatniego dnia lutego pocztą lub do 31 marca, jeśli robisz to elektronicznie.

komu wysłać formularz 1099-misc?

powinien być wysłany do każdego wykonawcy, który zapłacił $600 lub więcej w ciągu roku podatkowego, chyba że są one pośrednikiem., Używasz go również do zgłaszania wartości nagród i wyróżnień, jeśli są warte 600 USD lub więcej.

dla freelancerów

Jak złożyć swoje podatki?

jako freelancer nie generujesz własnego 1099. Zamiast tego firma, która zawarła z Tobą umowę, dostarcza formularz w styczniu roku po zakończeniu umowy. Oznacza to, że jeśli zawarłeś umowę z wieloma firmami i zarobiłeś 600 lub więcej od każdej firmy, otrzymasz wiele 1099 (po jednym od każdej firmy)., Jeśli ukończyłeś wiele projektów z jedną firmą i Zarobiłeś więcej niż 600 USD, prześlą Ci jeden 1099, który zawiera wszystkie ukończone prace. Praca, która wynosi mniej niż $600, nie wymaga 1099.

Twoim obowiązkiem jest zatem wykorzystanie informacji z 1099 (s), które otrzymujesz, aby wypełnić podatki federalne i stanowe i wysłać odpowiednie kopie do IRS i stanu wraz z innymi wymaganymi dokumentami zwrotu podatku dochodowego dla twojej konkretnej sytuacji.

jakie są moje obowiązki podatkowe?,

freelancerzy są odpowiedzialni zarówno za Samozatrudnienie, jak i podatek dochodowy. Ogólnie rzecz biorąc, kwota dochodu podlegającego samozatrudnieniu i podatkom wynosi 92,35% Twoich zarobków netto (zysk netto = dochód-wydatki biznesowe). Podczas gdy podatki od samozatrudnienia są pobierane corocznie, podatki dochodowe są pobierane kwartalnie, należne 15 kwietnia, czerwca, września i stycznia. Jednak to, ile zapłacisz w podatkach, zależy od tego, jak założyłeś firmę.

Jak mogę być na bieżąco z płatnościami podatku?

planuj z wyprzedzeniem i prowadź szczegółowe zapisy., Odkładaj pieniądze każdego miesiąca nie tylko na podatki na koniec roku, ale także na kwartalne płatności. Dodatkowo istnieje wiele odpisów na wydatki, które ponosisz-część kredytu hipotecznego / czynszu, Media, biuro domowe itp.- w zależności od struktury pracy. Prowadzenie szczegółowej ewidencji księgowej tych kosztów zapewni Ci możliwość zminimalizowania obciążeń podatkowych na koniec roku. Więc wyszczególnić wszystkie swoje wydatki i zobowiązać się do dokładnego systemu ewidencji. Porozmawiaj z doradcą podatkowym, aby dowiedzieć się, jak najlepiej zminimalizować swoje zobowiązania podatkowe.,

co zrobić, jeśli mam niskie wydatki biznesowe lub brak pracowników?

Schedule C-EZ jest przeznaczony przede wszystkim dla pisarzy i grafików, którzy spełniają następujące kryteria:

- wydatki biznesowe są mniejsze niż 5 000 USD

- nie mają pracowników

- nie mają zapasów towarów (właściciele sklepów Etsy muszą korzystać z Schedule C ze względu na ten przepis)

- nie stosują amortyzacji ani potrącania kosztów domu.

jakie wydatki mogę odpisać?

blisko wszystkiego. Poważnie., Oto lista na początek:

- Biznes& ubezpieczenie zdrowotne

- pewna kwota kosztów podróży

- pewna ilość posiłków z klientami

- naprawa komputera

- koszty pojazdów związane z Twoją firmą (naprawy, gaz, itp.)

- Edukacja

- wizytówki

- odsetki od kart kredytowych związanych z działalnością gospodarczą

- opłaty adwokackie

gdzie zadeklarować wydatki na moim Federalnym zeznaniu podatkowym?

z powyższej listy wprowadzisz odliczenia w rozkładzie A lub rozkładzie C twojego 1040., Będziesz rejestrować przedmioty, takie jak zapłacone odsetki, wydatki ubezpieczeniowe i prezenty charytatywne w harmonogramie A. twoje wydatki-pojazd, ubezpieczenie, Edukacja, Podróże, wydarzenia, biuro domowe, materiały eksploatacyjne, posiłki itp.- pójdzie w rozkładzie C.