1099-MISC Document Information

Che cos’è un modulo 1099-MISC?

Il 1099-MISC viene utilizzato per segnalare alcuni tipi di reddito non dipendente., Come del 2020 anno fiscale, 1099-MISC è ora utilizzato solo per riportare i seguenti tipi di reddito per un valore di almeno $600:

- Affitti

- Premi

- Altri pagamenti di reddito

- Denaro pagato da un capitale nozionale del contratto fatta per un individuo, di partnership, di un estate

- barca da Pesca proventi

- Salute e cura della salute dei pagamenti

- assicurazione del Raccolto proventi

- proventi Lordi pagato ad un avvocato

- Sezione 409A risconti

- non qualificato differimento di compensazione.,

Inoltre, utilizzare un modulo 1099-VARIE per:

- Almeno $10 in royalties o pagamenti broker al posto di dividendi o interessi esenti da imposta.

- Per segnalare che hai effettuato vendite dirette di almeno $5.000 di prodotti di consumo a un acquirente per la rivendita in qualsiasi luogo diverso da uno stabilimento di vendita al dettaglio permanente.

I compensi per i liberi professionisti e gli appaltatori indipendenti non vengono più segnalati utilizzando un 1099-MISC. Invece, sono segnalati utilizzando un 1099-NEC.,

Cosa devi sapere

Questo documento, tecnicamente noto come modulo 1099-MISC, è un documento fiscale che confonde. Chi ne ha uno? Chi non lo fa? Devo mandarli fuori? Molti un imprenditore disorientato decide solo di non perdere tempo con esso perché semplicemente non sanno cosa fare. Fortunatamente, questo modulo è relativamente semplice da capire e facile da compilare una volta afferrate le basi del completamento del modulo e chi ha bisogno di riceverne uno.

L’IRS fornisce istruzioni specifiche e chiare su quando deve essere utilizzato un 1099-MISC., Ad esempio, se hai ricevuto almeno $600 in reddito da locazione, si dovrebbe utilizzare un 1099-MISC. Se hai pagato un avvocato almeno $600 per i servizi legali di qualche tipo per il vostro business, è possibile inviare loro un 1099-MISC. Se hai ricevuto un premio o un premio del valore di almeno $600 o se si dà un premio del valore di almeno $600, un 1099-MISC è richiesto/ Se si stava pagando un imprenditore indipendente o libero professionista per almeno services 600 in servizi, si dovrebbe usare un 1099-NEC.,

L’individuo o l’azienda che riceve un 1099-MISC può usarlo in aggiunta o al posto del W-2 che avrebbero vinto in un accordo di occupazione standard.

Come accennato in precedenza, viene utilizzato anche per segnalare un premio o un premio da un’azienda. Ricorda al destinatario che deve pagare le tasse su tale elemento o reddito (se non l’hanno già fatto). Esso fornisce la documentazione che dice loro esattamente quanto hanno ricevuto dalla vostra azienda.

Non ritardare o saltare l’invio del documento entro la fine di gennaio per l’anno fiscale precedente., Non riuscendo a inviarlo come richiesto può essere punibile con multe da $30.00 a $100.00 per modulo.

Se l’IRS dimostra che un business intenzionalmente ignorato la legge quando non sono riusciti a inviare il modulo corretto, la pena inizia a $250.00 per dichiarazione mancata e senza il massimo.

Ci sono alcune eccezioni per le quali non è necessario inviare un 1099-MISC (anche se questo non significa che il reddito non sia imponibile per il destinatario). Non sei tenuto a inviarne uno ad agenti immobiliari o venditori di merce, stoccaggio, trasporto, ecc., Tuttavia, si sono tenuti a inviare uno a qualsiasi avvocato che hai pagato più di $600 a in un anno solare, anche se lavorano con uno studio legale.

Quali sono i componenti di un 1099-MISC?

Panoramica dei campi in un 1099-misc

Coloro che hanno bisogno di inviare un 1099-MISC può acquisire gratuitamente un modulo compilabile da navigare il sito web dell’IRS, che si trova a www.irs.gov.

una Volta che hai ricevuto la copia del modulo, ti consigliamo di familiarizzare con le varie caselle che devono essere completati.,

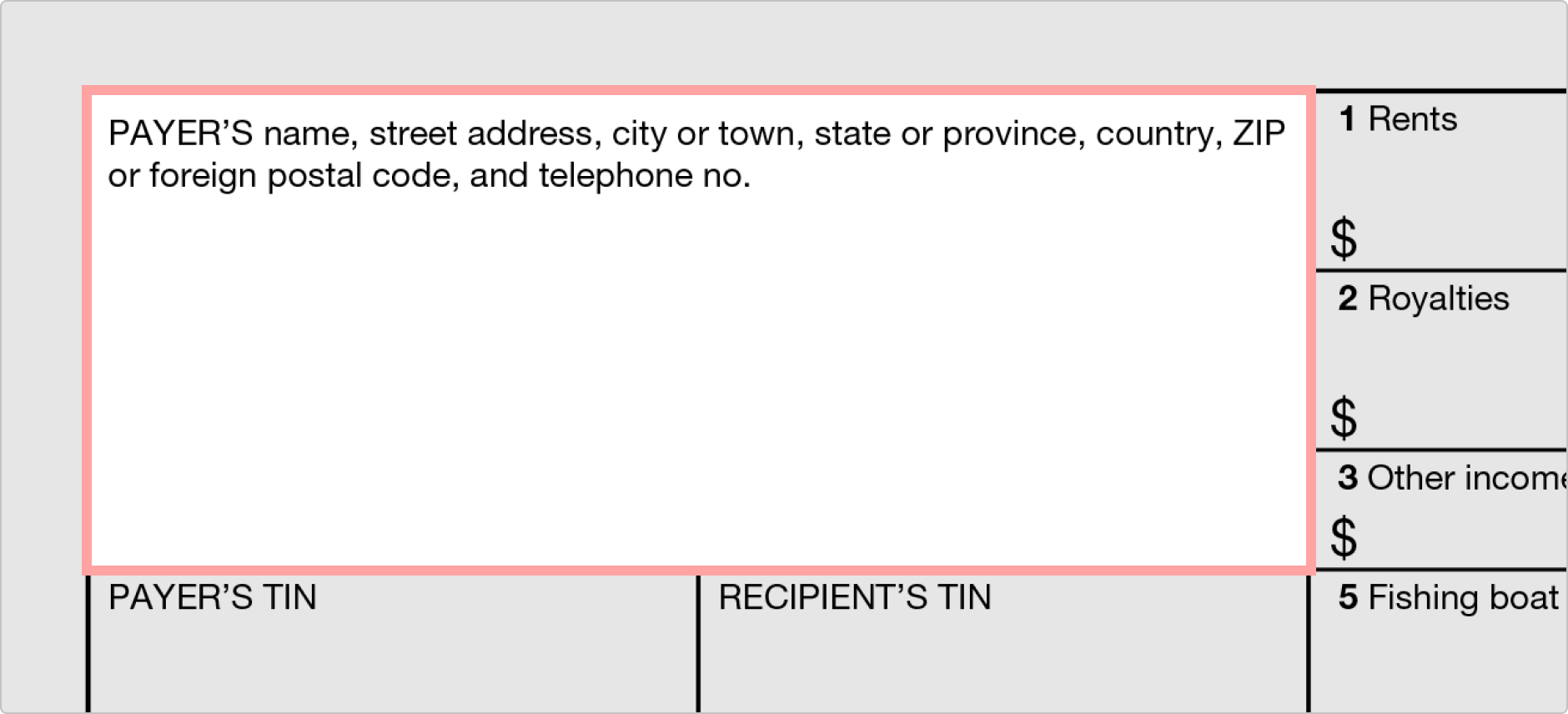

Sotto le caselle di controllo che dicono “VOID” e “CORRECTED” (che possono essere utilizzate solo in circostanze eccezionali), troverai nell’angolo in alto a sinistra un campo relativamente grande per il nome del pagatore e le informazioni di contatto necessarie.,

Pagatore e le Informazioni del Destinatario

Sotto il box di grandi dimensioni saranno due piccoli campi: uno a sinistra per il pagatore del numero di identificazione federale (F-EIN) e uno a destra, per il destinatario, il numero di identificazione (che è un modo elegante di fare riferimento al loro numero di previdenza sociale, il loro numero di identificazione del contribuente (TIN), la loro adozione numero di identificazione del contribuente (ATIN), o i loro F-EIN. Una cosa da tenere a mente è che un numero di casella non designa queste informazioni come si noterà sul lato destro della pagina e altri documenti di dichiarazione dei redditi.,

È interessante notare che, anche se le informazioni di contatto per il pagatore erano solo una grande scatola, i campi per il nome del destinatario, l’indirizzo, la città, lo stato e il codice postale sono separati. Questi campi separati si trovano sotto le caselle per i numeri di identificazione federali del pagatore e destinatario di questo modulo IRS.

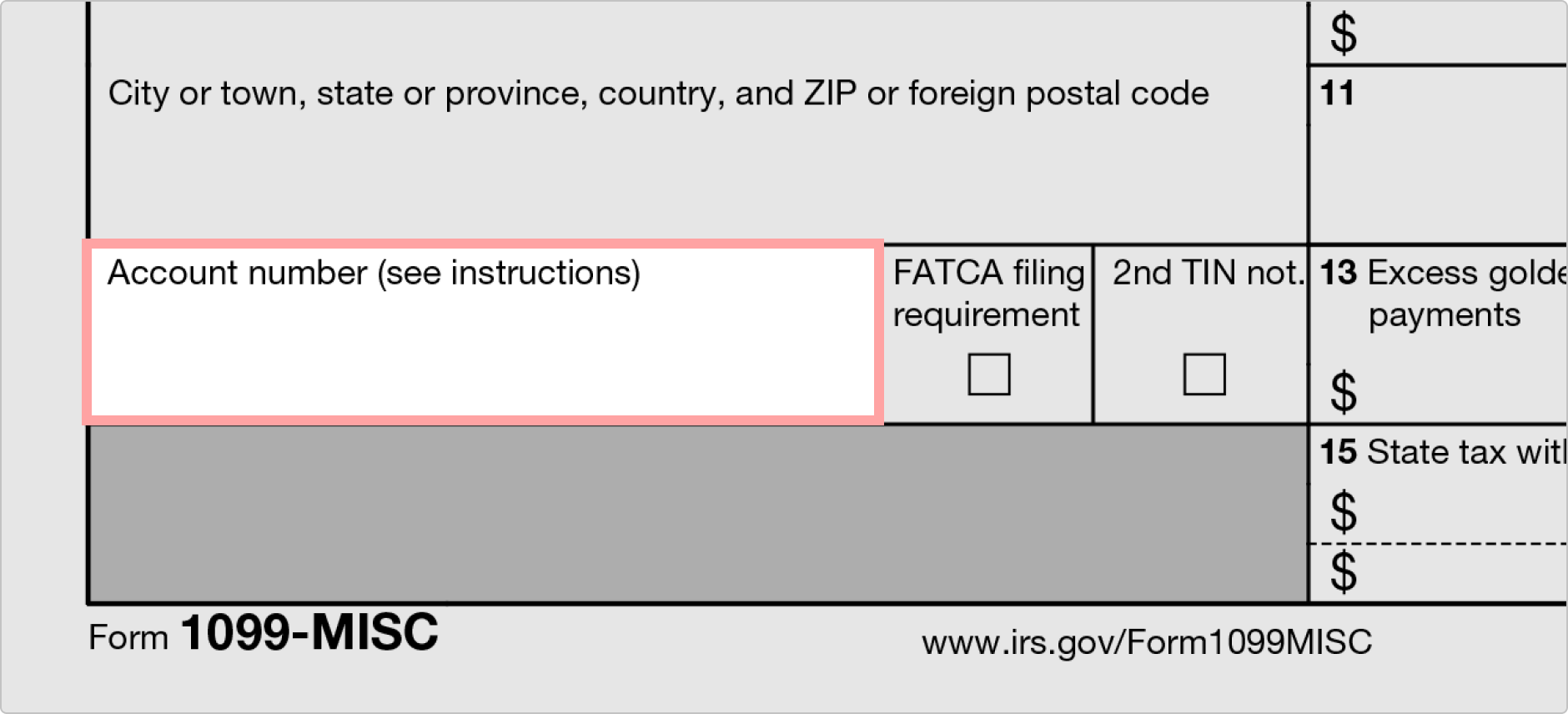

Numero di conto

Successivamente, verrà visualizzato il campo Numero di conto. Si trova sul lato sinistro del modulo e non ha il suo numero di casella., Il numero di conto è generalmente riempito se il pagatore ha più account per un destinatario per il quale archiviano più di un modulo 1099-MISC.

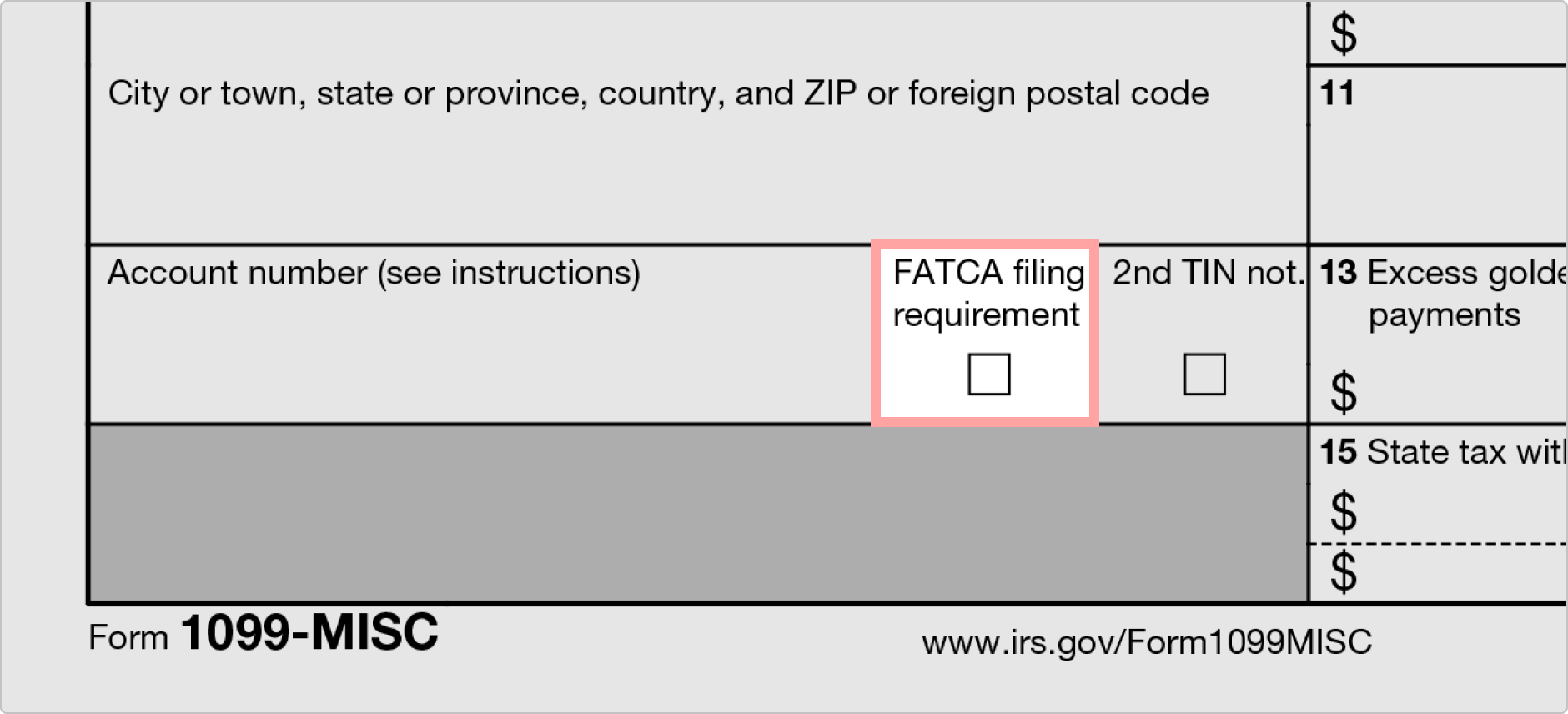

Casella di controllo dei requisiti di archiviazione FATCA

Vedrai una piccola casella di controllo per i requisiti di archiviazione FATCA. Questo si riferisce al deposito del conto estero Tax Compliance Act. Tu, come pagatore, devi essere un cittadino degli Stati Uniti tenuto a segnalare i pagamenti delle imposte estere specificati. Questa scatola non ha un numero identificativo. Si trova direttamente a destra della casella del numero di conto.,

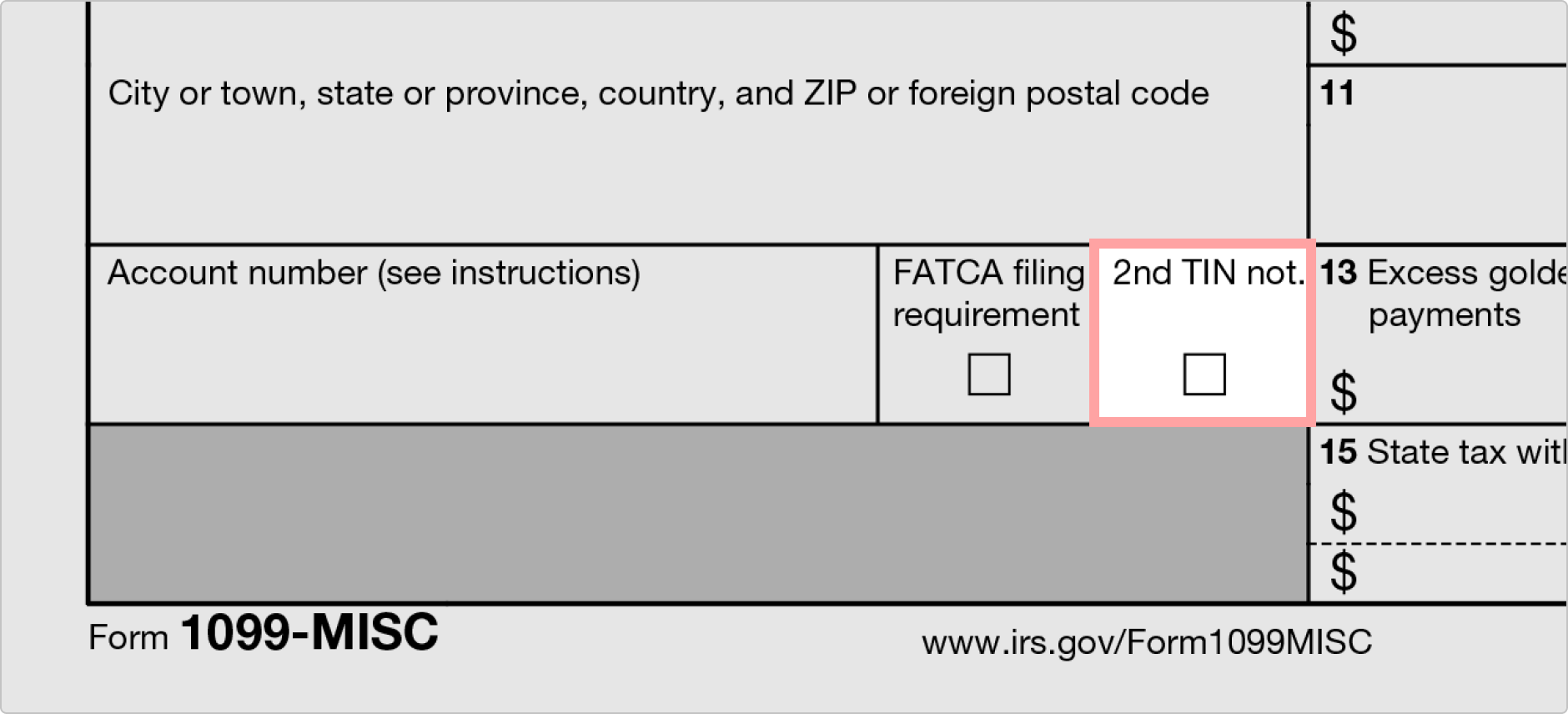

2nd TIN No.

Accanto alla casella di controllo FATCA Filing Requirement, vedrai un’altra casella di controllo per 2nd TIN No. Seleziona questa casella se, come pagatore, sei stato avvisato due volte dall’IRS che il TIN del destinatario non era corretto. Tale notifica ha luogo nell’arco di tre anni.

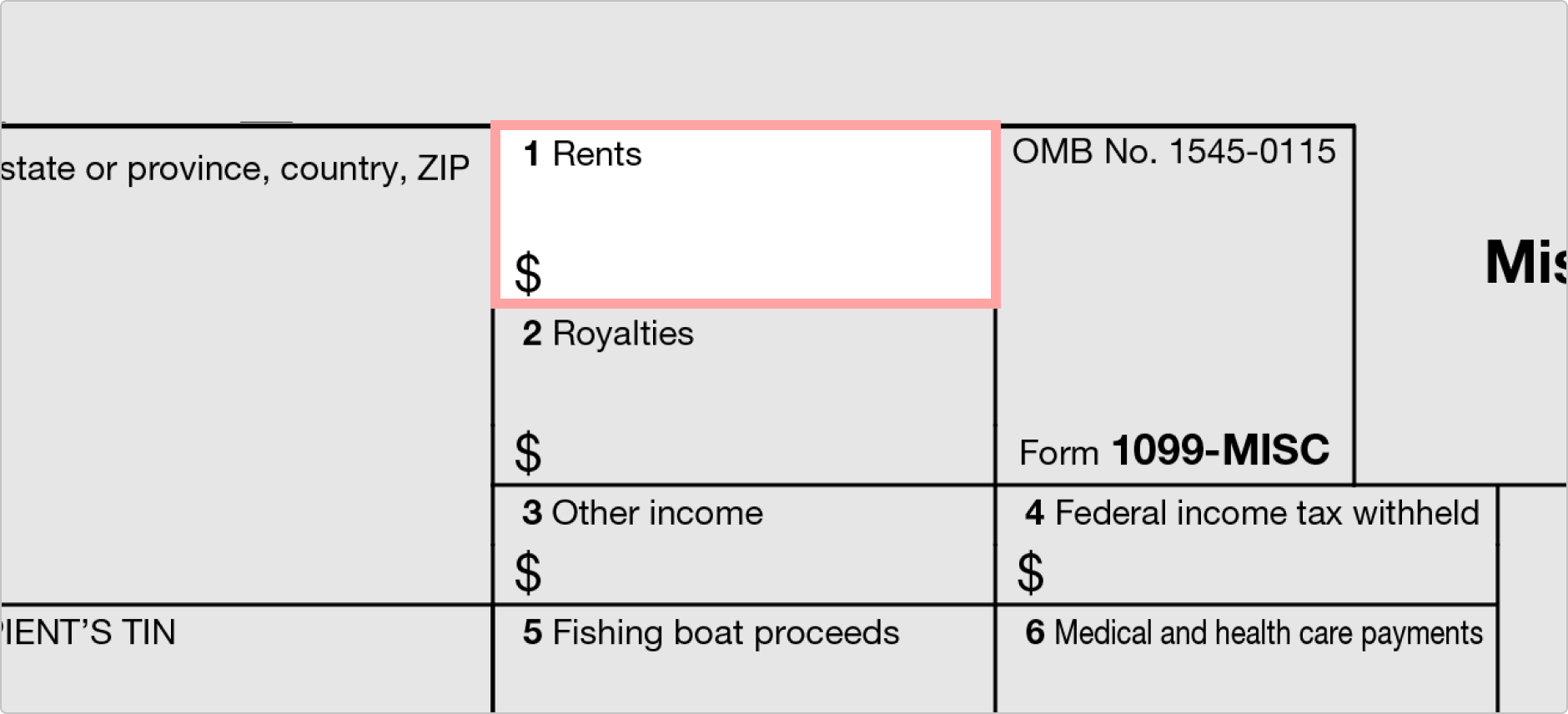

Casella 1

Casella 1 si trova sul lato destro della pagina. È designato come Affitti., Si dovrebbe segnalare affitti da immobili elencati nell’orario E o nell’orario C (a seconda delle circostanze). Puoi saperne di più su questa casella nelle istruzioni IRS per il modulo 1099-MISC.

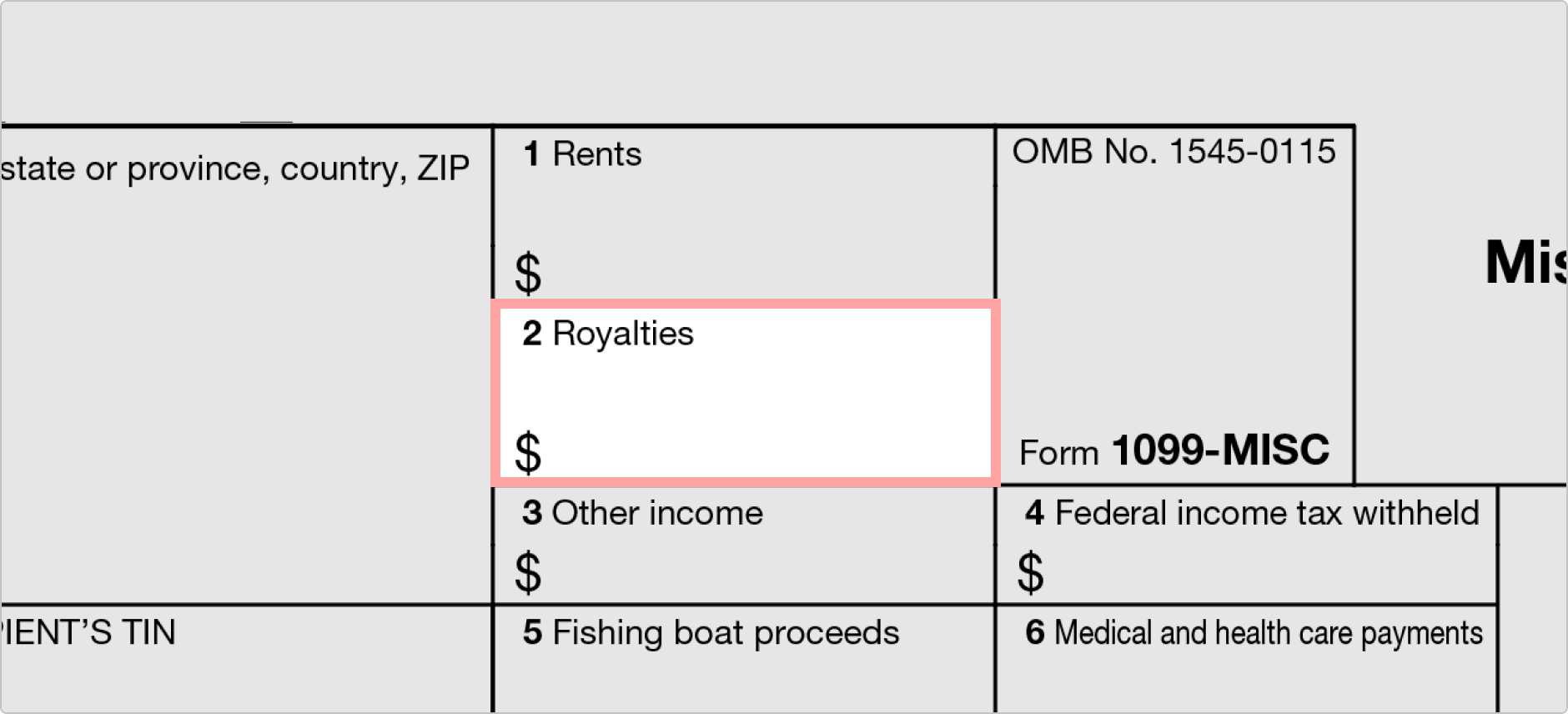

ox 2

Box 2 è designato come royalties per petrolio, gas, proprietà minerali, diritti d’autore, e brevetti da Schedule E. Si usa anche questa casella per segnalare i pagamenti per interessi di lavoro. Se si ricevono royalties su legname, carbone, o minerale di ferro, si consiglia di consultare IRS Pub. 527.,

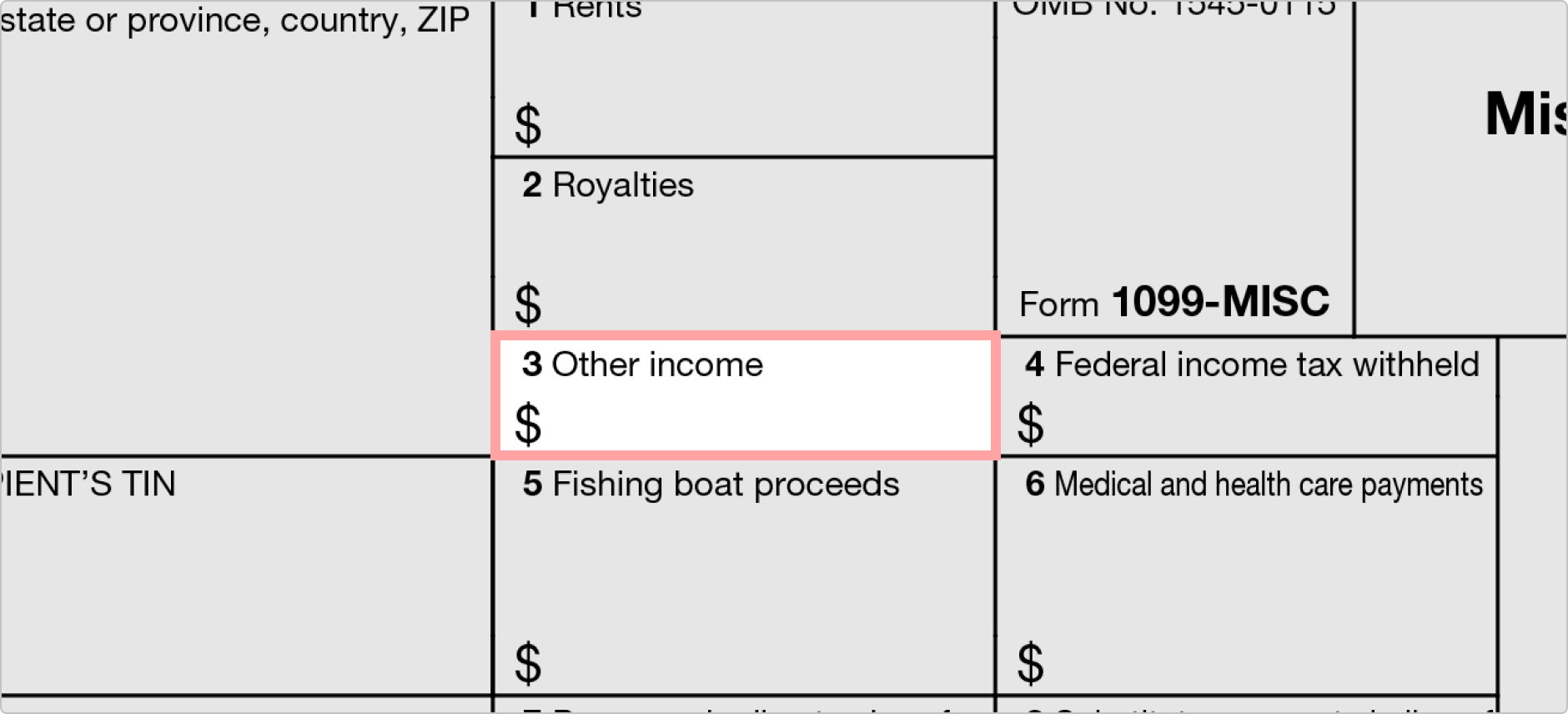

La casella 3

La casella 3 viene utilizzata per segnalare altri redditi derivanti dal modulo 1040. Potrai anche identificare il tipo di pagamento. Ad esempio, se hai vinto un premio del valore di $650, l’importo sarebbe riportato in questa casella, e ci si designa che come un premio. Se il denaro è il commercio o reddito d’impresa, è pubblicato sul programma C o F, ma sarà ancora elencato qui.

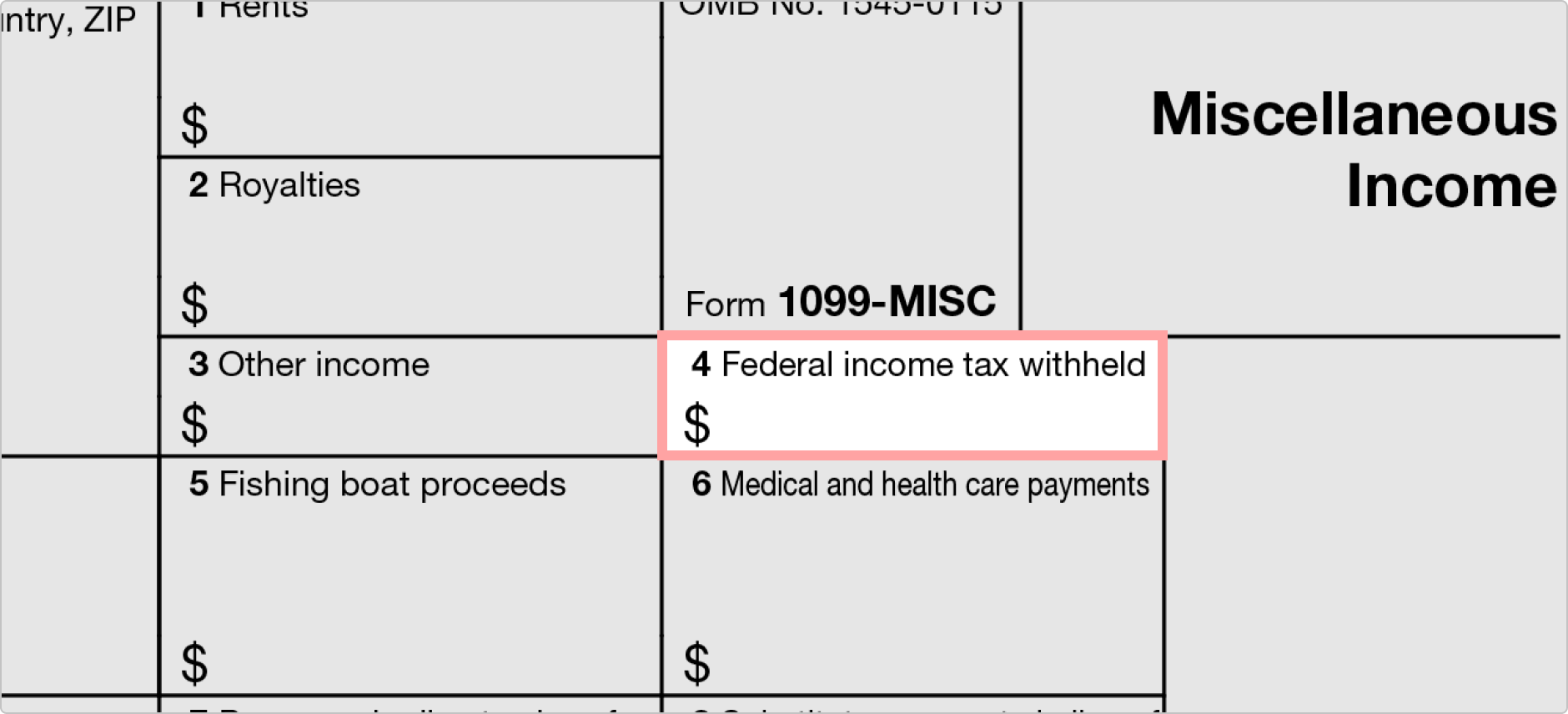

Box 4

Box 4 registra la ritenuta di backup o la ritenuta sui profitti del gioco indiano.,

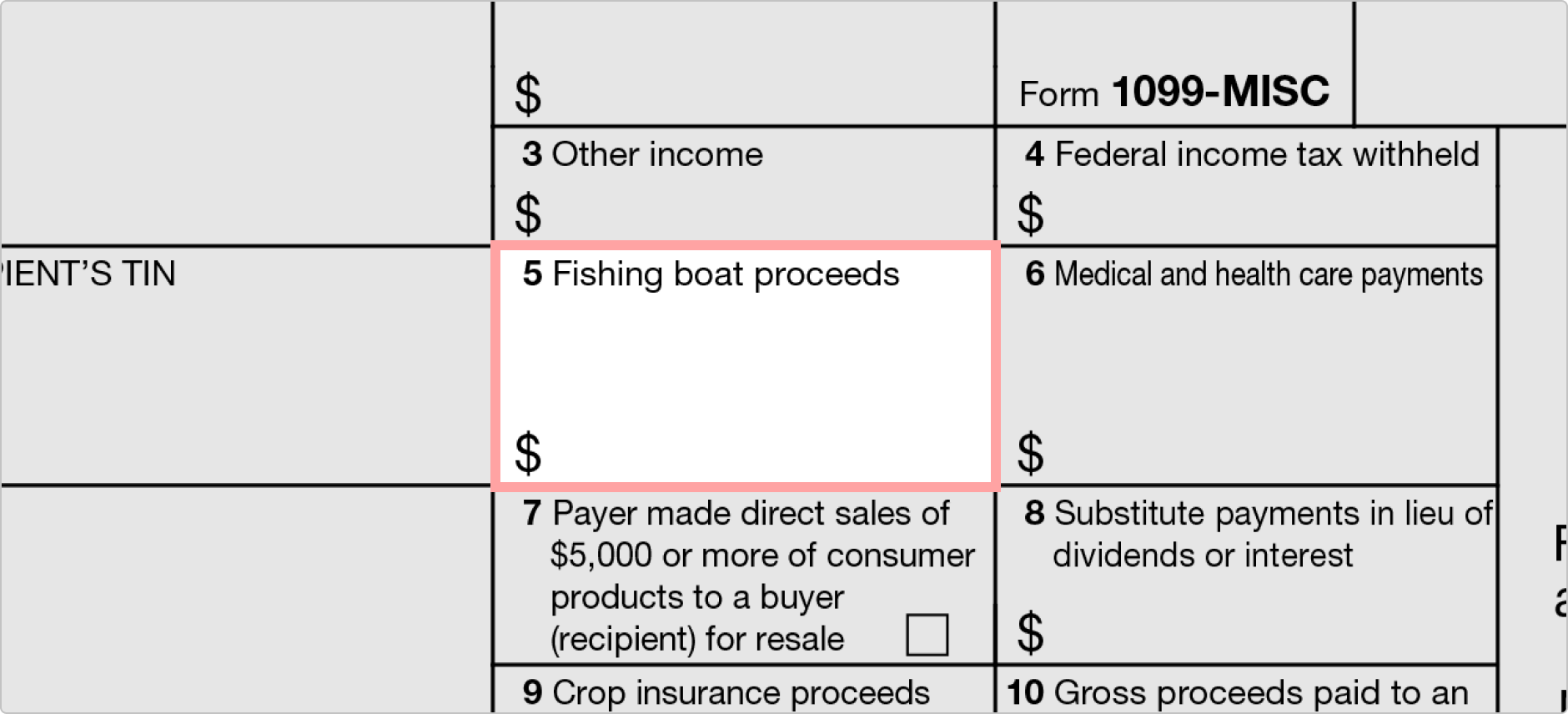

Casella 5

Casella 5 registra il denaro ricevuto dagli operatori di pescherecci autonomi.

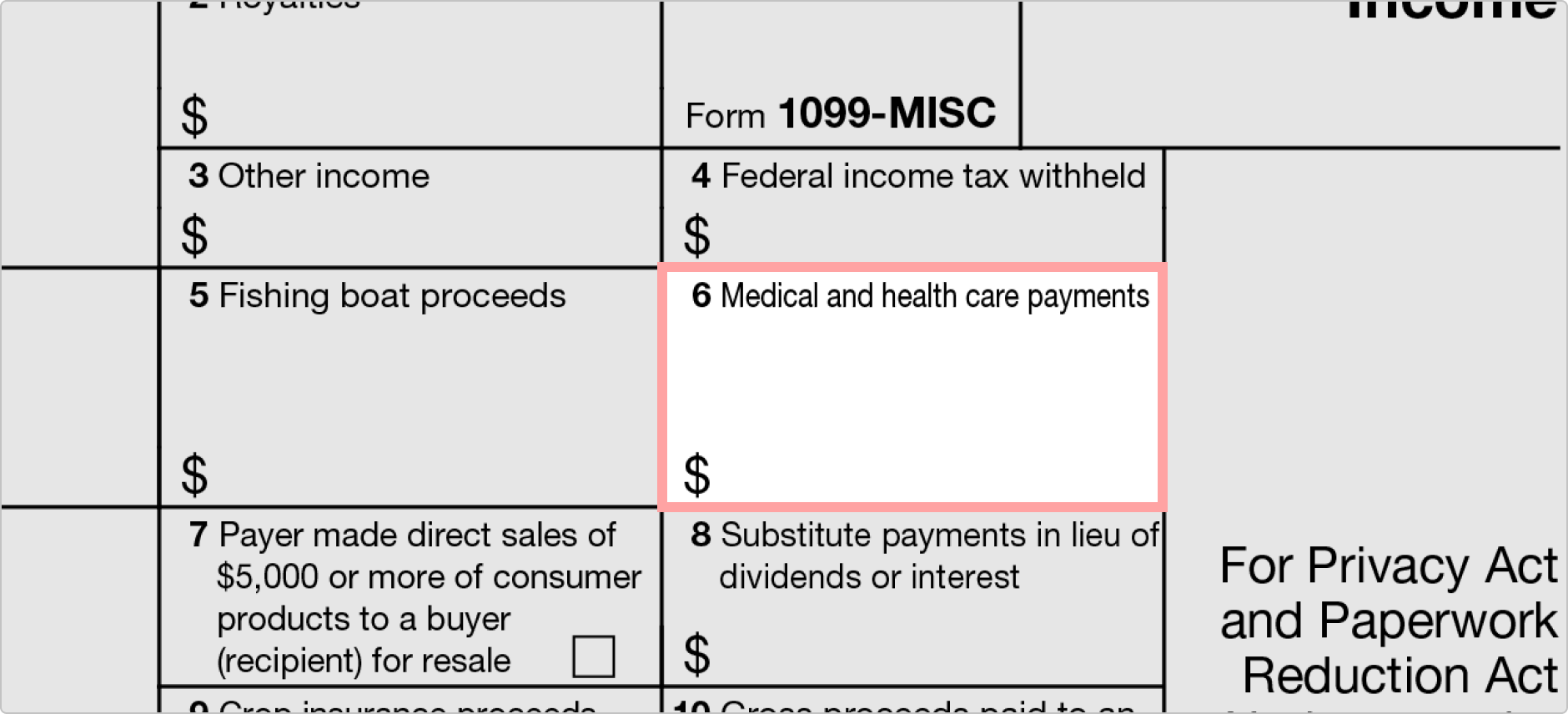

Casella 6

Scatola 6 è per il medico e sanitario pagamenti che vengono segnalati sul Programma C.

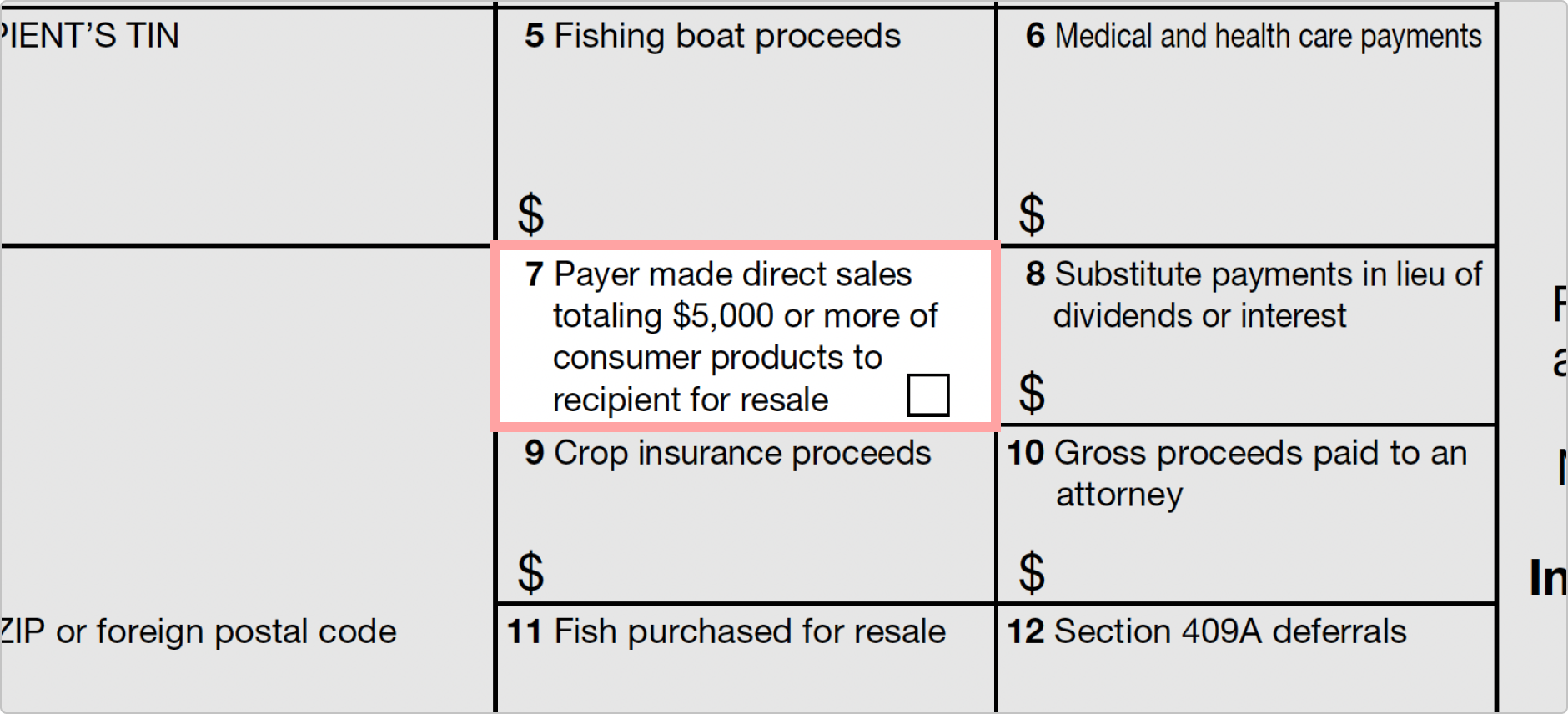

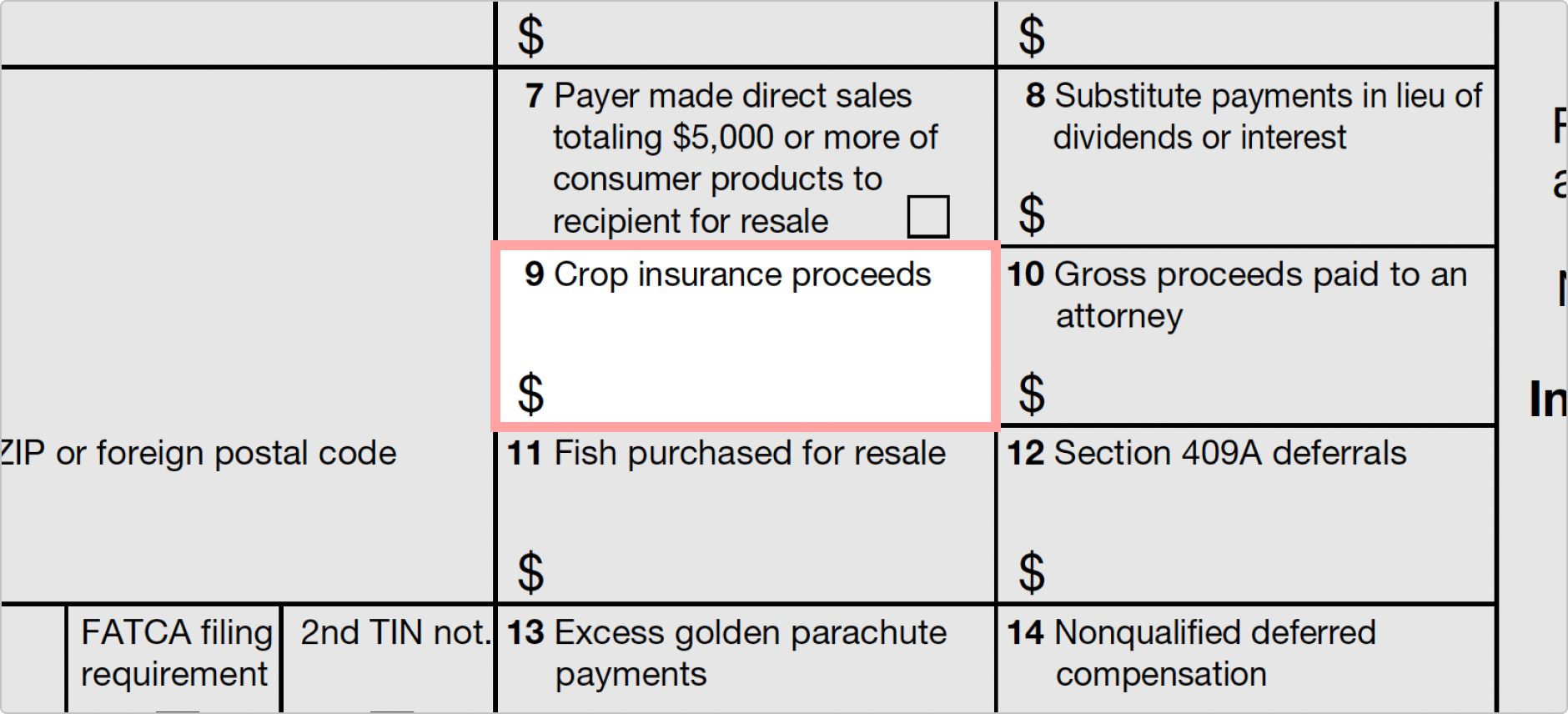

Casella 7

Questa scatola contiene una casella di controllo che verrà utilizzato se si è effettuata la vendita diretta per un totale di $5.000 o più dei prodotti di consumo per il destinatario per la rivendita., Ricorda che i liberi professionisti e gli appaltatori indipendenti ora hanno i loro pagamenti segnalati tramite 1099-NEC.

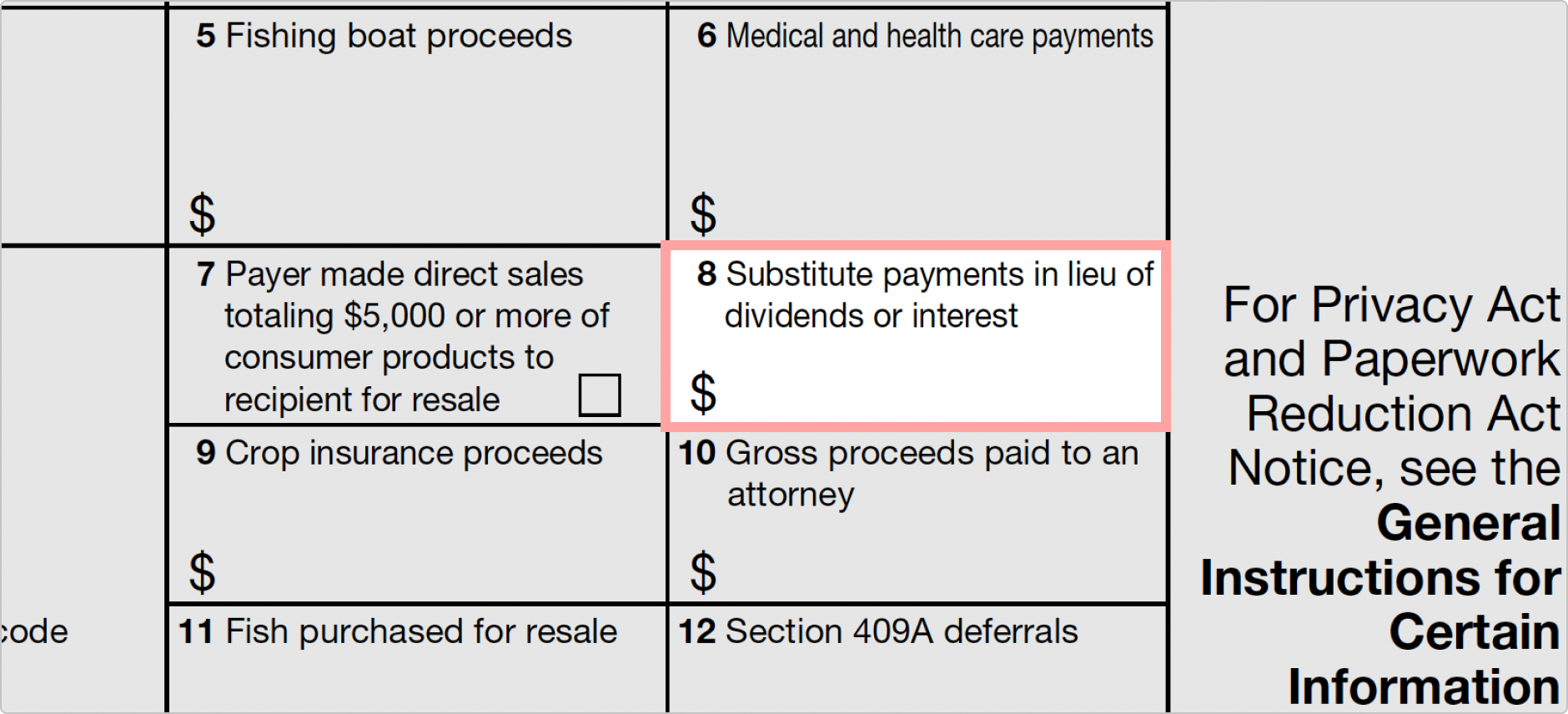

Casella 8

Questa casella registra pagamenti sostitutivi anziché dividendi o interessi.

Casella 9

Casella 9 registra i proventi dell’assicurazione delle colture.

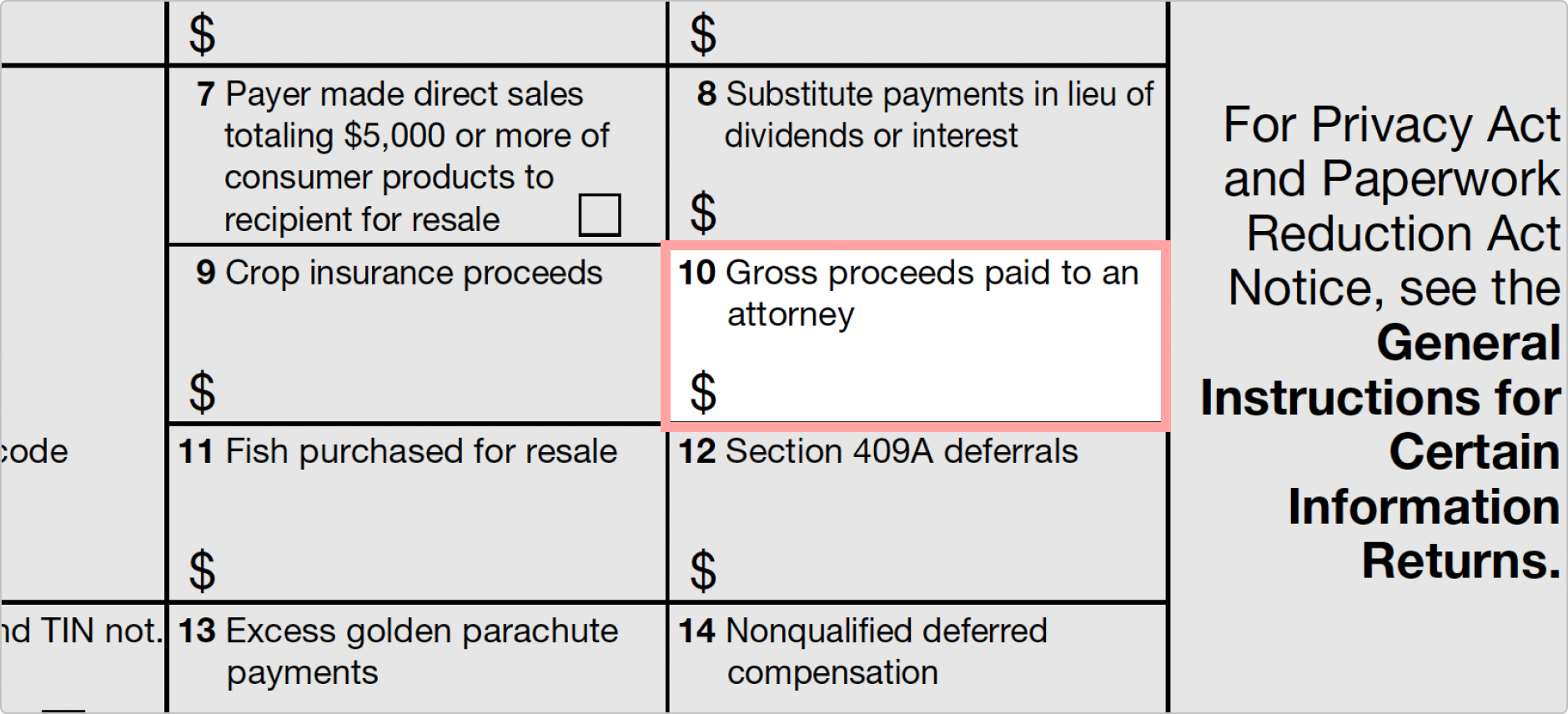

Casella 10

Casella 10 registra i proventi lordi pagati a un avvocato.,

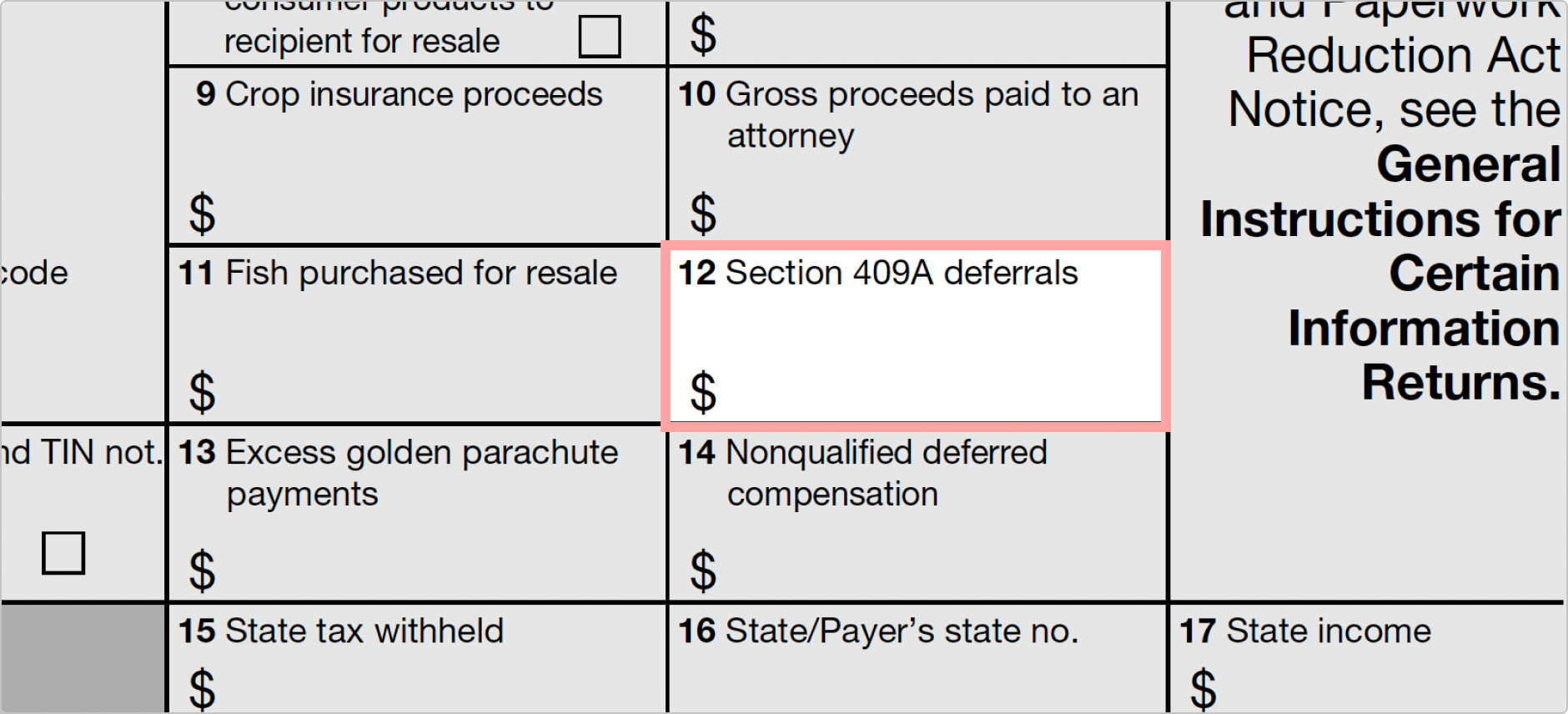

Box 12

Box 12 records Section 409A deferrals.

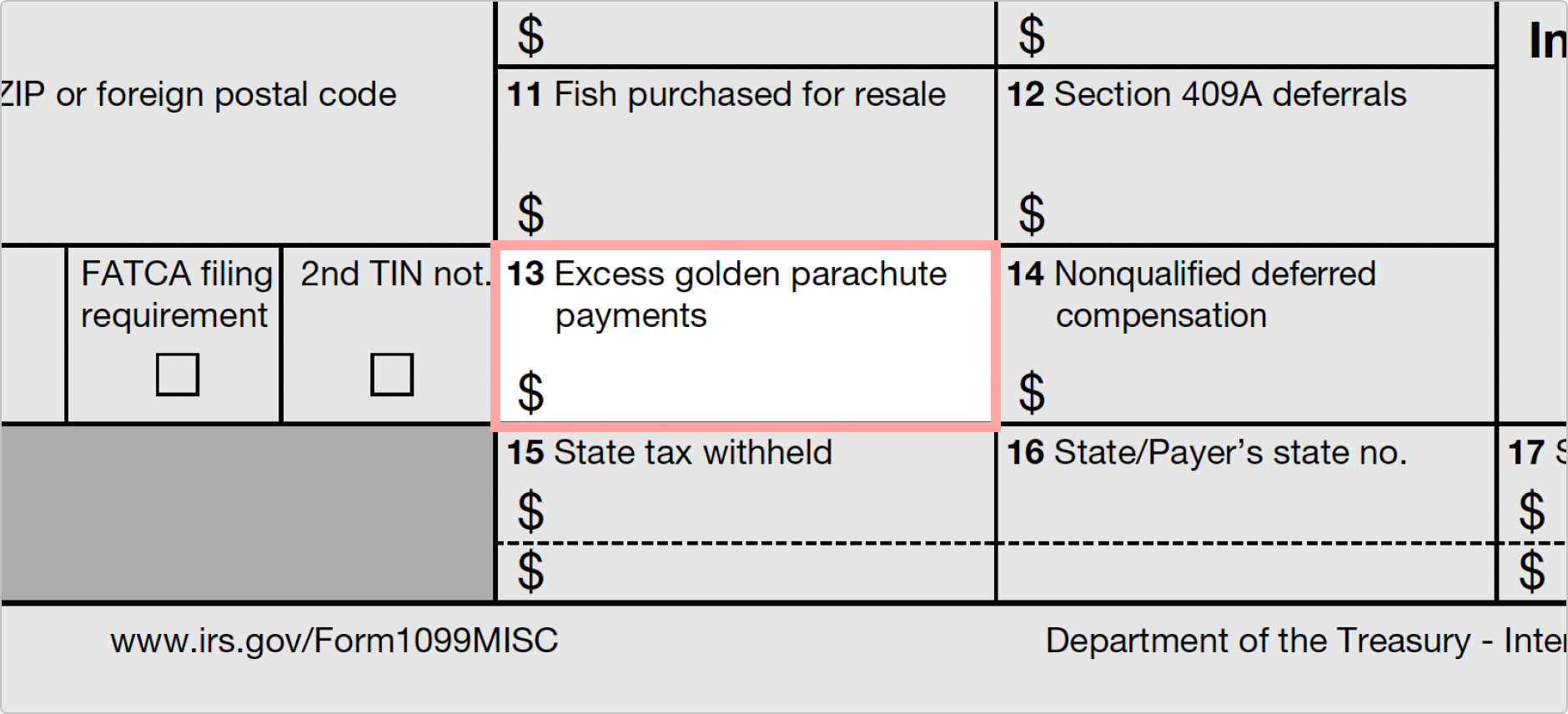

Box 13

Box 13 is designated as Excess golden parachute payments. Excess golden parachute payments are reflected on Form 1040, and they are subject to a 20% excise tax.

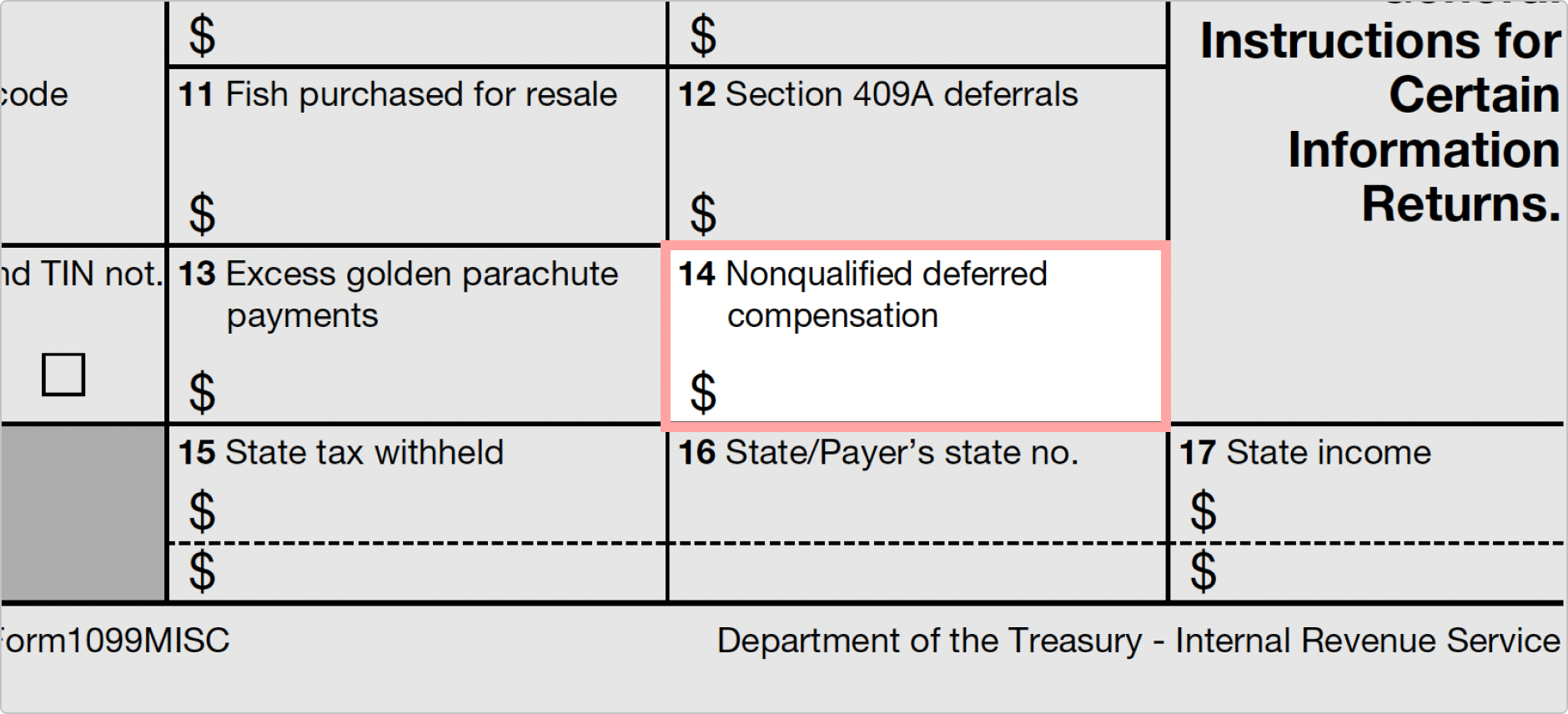

Box 14

Box 14 is designated for nonqualified deferred compensation.,

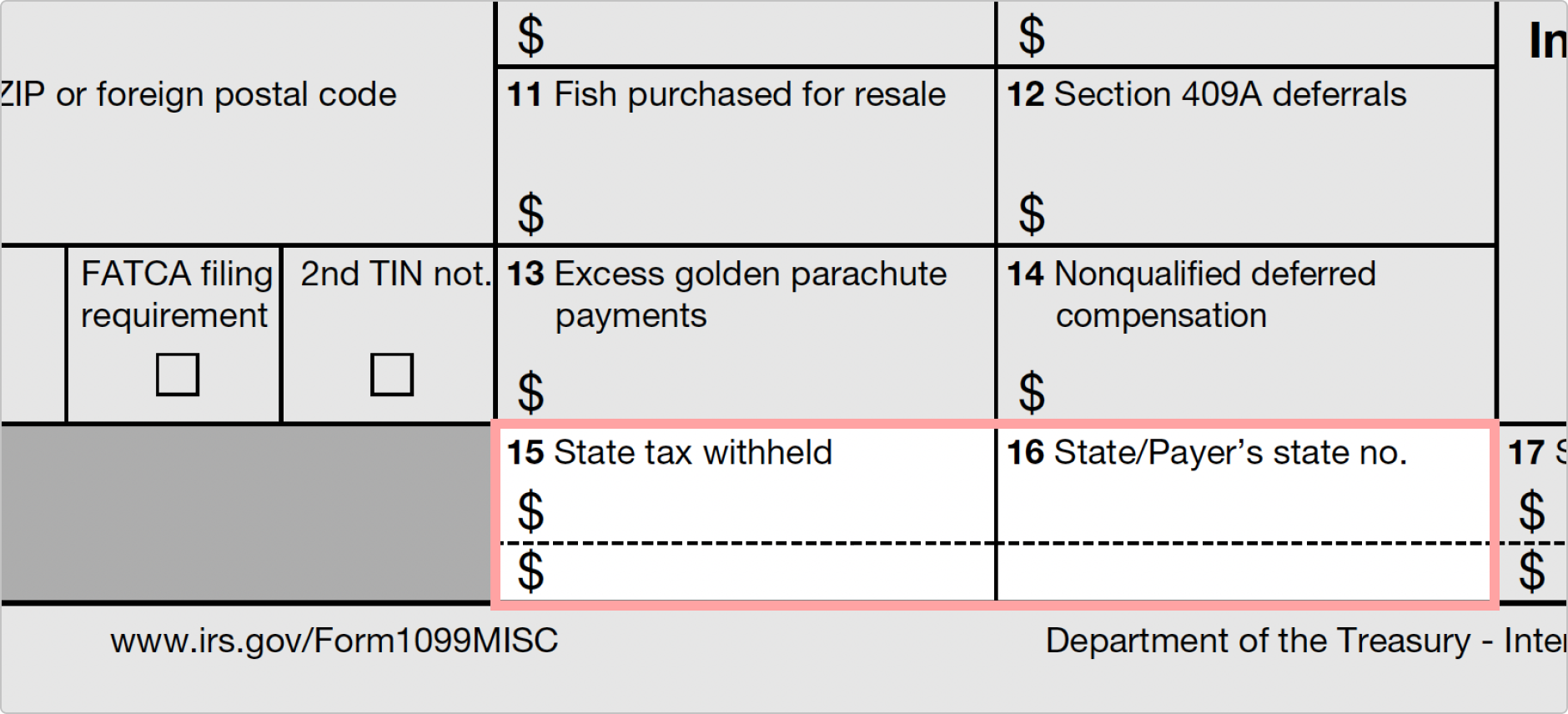

Caselle 15 & 16

La casella 15 contiene informazioni per l’imposta statale trattenuta. C’è spazio per due stati. Casella 16 registra i numeri di stato dello stato o del pagatore. Si noterà che c’è abbastanza spazio per elencare le informazioni per due stati.

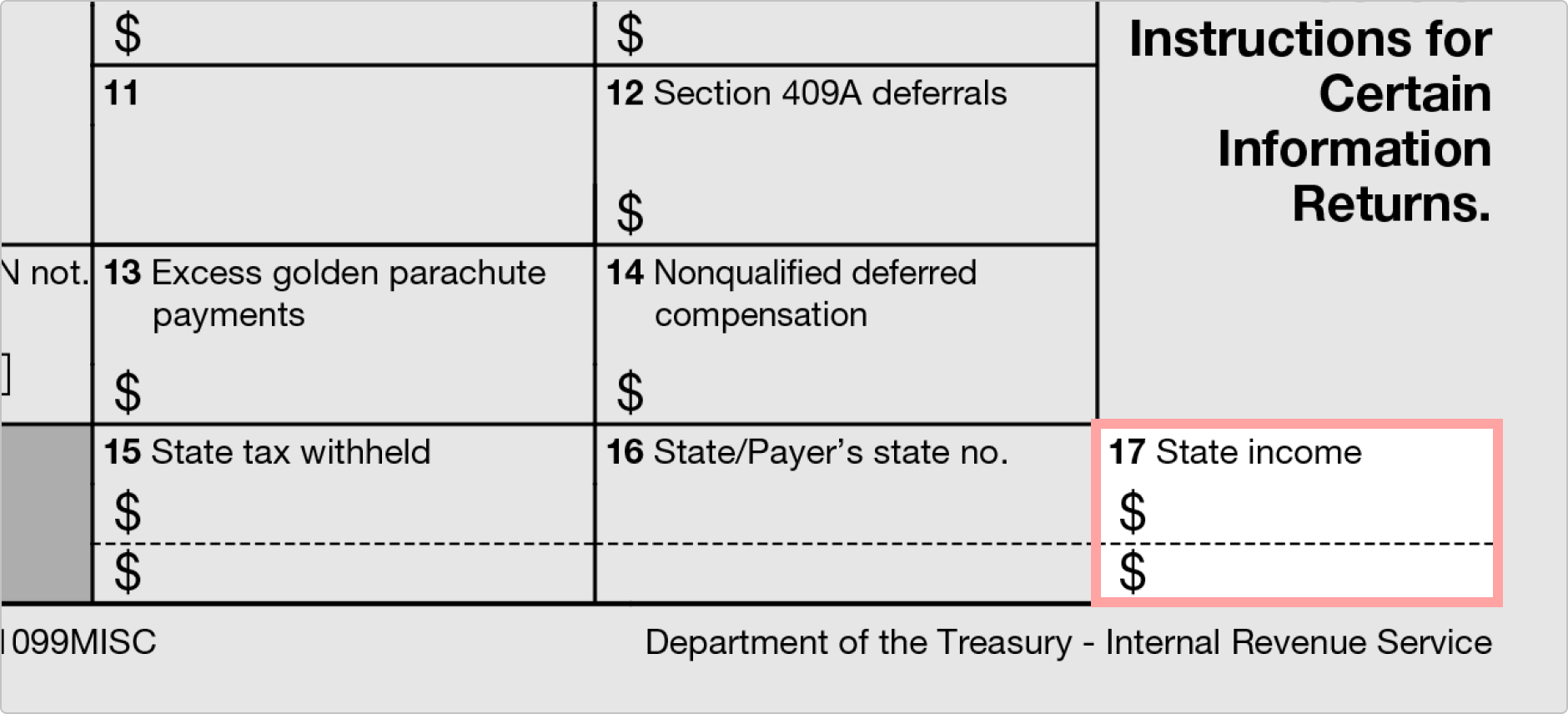

Box 17

Box 17 viene utilizzato per registrare il reddito dello stato. Come le due caselle precedenti, c’è abbastanza spazio per elencare reddito per due stati.,

Caselle da 15 a 17 traccia le informazioni sullo stato e vengono fornite solo per comodità del pagatore. Non hanno bisogno di essere riempiti dal pagatore. I contribuenti che si familiarizzano con queste scatole scopriranno che non è così complicato dopo tutto. Una volta completato, il pagatore deve inviarne una copia all’Internal Revenue Service e una copia all’individuo pagato.

Come si compila un 1099-MISC?

Questo documento non deve essere confuso con un modulo W-2 o con il 1099-NEC., Il 1099-NEC viene utilizzato per pagare liberi professionisti e appaltatori indipendenti. Questo è un cambiamento recente come un 1099-MISC è stato precedentemente utilizzato per registrare i pagamenti ai liberi professionisti e appaltatori indipendenti.

Compilare e archiviare questo modulo fiscale è facile. Basta compilare le caselle appropriate in base alla definizione delle caselle che hai imparato in questa guida. Ricorda che non metterai informazioni in ogni scatola. Una volta che il modulo è completo, si invia una copia alla persona che hai pagato, e potrai anche inviare una copia per l’IRS., L’indirizzo postale specifico per inviare la copia A (imparerai di più sulle varie copie e a chi appartengono in un attimo) all’IRS può differire in base alla posizione del pagatore. Si consiglia di fare riferimento alle istruzioni per il modulo 1099-VARIE. Potrebbe essere più conveniente per te archiviare elettronicamente. Per farlo, è necessario disporre di alcuni software in grado di generare un file in base alle specifiche trovate in Pub. 1220, Specifiche per il deposito elettronico dei moduli 1097, 1098, 1099, 3921, 3922, 5498, 8935, e W-2G.

1099 ha diverse ” copie.,”Ecco il modo giusto per distribuirli:

La copia A deve essere inviata all’IRS. Potrebbe anche essere necessario inviare copia 1 al dipartimento fiscale del tuo stato. La copia B deve essere inviata al destinatario. Copia 2 può anche avere bisogno di essere utilizzato dal destinatario per le loro tasse statali, quindi assicuratevi di dare che a loro. Infine, c’è la copia C. È per te, il pagatore, da conservare per i tuoi record.

Le date di scadenza del deposito per i moduli 1099-MISC sono state aggiornate anche per l’anno fiscale 2020., Il 1099-MISC deve essere inviato:

- Ai destinatari entro il 1 febbraio 2021

- All’IRS entro il 1 marzo 2021 se il deposito per posta

- all’IRS entro il 31 marzo 2021 se l’e-filing

- Il termine per il 1099-MISC è diverso dal termine per il 1099-NEC. La scadenza per il 1099-NEC è il 1 febbraio 2021 per le tre situazioni precedentemente menzionate.

Una guida fiscale per gli appaltatori indipendenti

Una panoramica dei documenti fiscali per i liberi professionisti

Nel 2014, 91 milioni di moduli 1099-MISC sono stati emessi dalle imprese. Questo è aumentato di nove milioni dal 2010., Questi 91 milioni di documenti rappresentano contratti individuali, non singoli lavoratori. In altre parole, dal momento che un appaltatore indipendente può, e spesso lo fa, firmare più contratti in un dato anno, non ci sono 91 milioni di americani che lavorano nella gig economy. La cifra, tuttavia, indica la portata e la tendenza al rialzo del lavoro freelance nell’attuale economia americana.

Invece del modulo W-2 standard, i liberi professionisti ricevono moduli 1099-MISC. A 1099-MISC è l’equivalente W-2 per chiunque lavori per se stessi.,

Perché usare questa guida/chi dovrebbe usare questa guida/come usare questa guida

Perché usare questa guida?

Come datore di lavoro o dipendente standard, le tasse sono relativamente semplici. I datori di lavoro presentano un W-2 a un dipendente e il dipendente utilizza il W-2 per compilare un modulo fiscale 1040-EZ o 1040-A. Per i liberi professionisti e i datori di lavoro che contraggono con loro, la documentazione fiscale è più complessa per due motivi:

- Le diverse classificazioni del lavoro freelance.

- Le molte forme necessarie per presentare le tasse correttamente sia per appaltatore e datore di lavoro.

Chi dovrebbe usare questa guida?,

Tutti i liberi professionisti che portano a casa più di $600 e qualsiasi professionista aziendale coinvolto in un settore che impiega lavoro freelance, che paga più di $600 all’anno nel lavoro a contratto, troveranno informazioni utili in questa guida. Pensate a come il vostro manuale digitale per informazioni fiscali freelance.

Come utilizzare questa guida:

Pensiamo a questa guida come una nota post-it digitale per i liberi professionisti e i loro datori di lavoro durante la stagione fiscale. Offre istruzioni dettagliate sulla compilazione e il deposito dei principali moduli fiscali., Utilizzare questa guida per educare se stessi con largo anticipo della stagione fiscale in modo da poter correttamente ed efficacemente presentare le tasse vengono aprile.

Incontra i nostri autori

Una guida fiscale per gli appaltatori indipendenti e le aziende che li assumono è una risorsa go-to per tutti i liberi professionisti e dei loro datori di lavoro, co-autore di Justin Gomer e Jackson Hille.

Justin Gomer è docente presso l’Università della California, Berkeley, e presto sarà autore di due libri., Jackson Hille è un Content Manager presso FormSwift e il destinatario della citazione dipartimentale 2013-14 negli studi americani dell’Università della California, Berkeley.

I migliori consigli e le regole per i datori di lavoro e liberi professionisti

Questa guida considera entrambi i lati del rapporto datore di lavoro/appaltatore e fornisce una ripartizione informativa per entrambe le parti, in modo che quando le tasse sono dovute il prossimo anno, si dispone di una singola risorsa che si prepara a presentare, In altre parole, se sei un datore di lavoro o libero professionista, questa guida è il vostro one-stop shop venire stagione fiscale.

Per i datori di lavoro

Chi ha bisogno di un 1099-MISC?

Come posso determinare se un lavoratore è un dipendente o un appaltatore indipendente?

Secondo l’IRS, la distinzione si concentra su tre variabili:

- Controllo comportamentale: Il controllo comportamentale, secondo l’IRS, “copre fatti che mostrano se l’azienda ha il diritto di dirigere e controllare quale lavoro viene svolto e come viene svolto il lavoro, attraverso istruzioni, formazione o altri mezzi.,”

- Controllo finanziario: Il controllo finanziario, secondo l’IRS, “copre fatti che mostrano se l’azienda ha il diritto di dirigere o controllare gli aspetti finanziari e commerciali del lavoro del lavoratore.”Questo include, ma non è limitato a, il rimborso delle spese aziendali, come il lavoratore viene pagato, e la capacità per il lavoratore di realizzare profitti o incorrere in una perdita.,

- Rapporto delle parti: Il rapporto delle parti, secondo l’IRS, copre i dettagli specifici del rapporto tra datore di lavoro e lavoratore, tra cui: termini di contratto, benefici e compensi, permanenza del rapporto e quanto sono integrali i servizi forniti dal lavoratore alle operazioni quotidiane dell’azienda.

Che dire dei fornitori?

Se si prevede di assumere un fornitore per lavori a contratto oltre $600, richiedere un modulo W-9 dal fornitore in anticipo., Incorporando questo nel protocollo di assunzione per il lavoro a contratto, si otterrà un inizio precoce sulla raccolta delle informazioni richieste, come le informazioni di posta del contraente e il numero di codice FISCALE, per la successiva creazione del documento.

Richiedere un W-9 in anticipo ti consentirà anche di evitare il complesso scenario della ritenuta di backup, che richiede di mettere da parte il 28% dei pagamenti che hai pagato a un’altra persona se non hai le loro informazioni fiscali durante il tempo di archiviazione.2

Chi è responsabile della preparazione di un 1099-MISC?,

Questa è una domanda importante sia per le imprese che per gli appaltatori. Mentre abbiamo spiegato questo in precedenza nella guida, è importante ribadire queste informazioni in modo che vengano utilizzate al momento giusto. La chiave è ricordare che la regola ” 600 “è: le aziende devono rilasciarlo a chiunque venga pagato 6 600 o più in” affitti, servizi (comprese parti e materiali), premi e premi o altri pagamenti di reddito.”1 Un contratto che ammonta a meno di $600 non richiede uno.

Quando dovrei emetterli?,

È necessario emettere un 1099 al suo destinatario entro il 31 gennaio dell’anno in cui si stanno depositando le tasse. Ad esempio, un 1099 per un appaltatore che ha lavorato con voi nel 2015 deve essere rilasciato al contraente entro il 31 gennaio 2016. Inoltre, è necessario inviare la copia rossa di esso per l’IRS entro l’ultimo giorno di febbraio per posta, o entro il 31 marzo se si sta facendo così elettronicamente.

A chi invio un modulo 1099-misc?

Dovrebbe essere inviato a qualsiasi appaltatore che hai pagato 6 600 o più durante un anno fiscale a meno che non siano un agente immobiliare., Lo usi anche per segnalare il valore dei premi e dei premi se valgono 6 600 o più.

Per i liberi professionisti

Come faccio a presentare le mie tasse?

Come libero professionista, non si genera il proprio 1099. Invece, la società che ti ha contratto fornisce il modulo a gennaio dell’anno dopo aver completato il contratto. Ciò significa che se hai contratto con più società e fatto 6 600 o più da ogni azienda, riceverai più 1099s (uno da ogni azienda)., Se hai completato più progetti con una singola attività e hai fatto più $600 o più, ti invieranno un singolo 1099 che include tutto il lavoro che hai completato. Lavoro che ammonta a meno di $600 non richiede un 1099.

La vostra responsabilità, quindi, è quello di utilizzare le informazioni dal 1099(s) si riceve per completare le tasse federali e statali e inviare le copie appropriate per l’IRS e lo stato insieme ad altri documenti di dichiarazione dei redditi richiesti per la vostra situazione particolare.

Quali sono i miei obblighi fiscali?,

I liberi professionisti sono responsabili sia del lavoro autonomo che dell’imposta sul reddito. In generale, l’importo del reddito soggetto a lavoro autonomo e tasse equivale al 92,35% dei tuoi guadagni netti (utile netto = reddito-spese aziendali). Mentre le imposte sul lavoro autonomo vengono riscosse annualmente, le imposte sul reddito vengono riscosse su base trimestrale, dovute il 15 aprile, giugno, settembre e gennaio. Tuttavia, quanto si pagherà in tasse dipenderà da come hai set-up il vostro business.

Come posso rimanere in cima ai pagamenti delle tasse?

Pianificare in anticipo e tenere registri dettagliati., Mettere da parte i soldi ogni mese non solo per le tasse di fine anno, ma anche per i pagamenti trimestrali. Inoltre, ci sono una serie di write-off per le spese che si incorrono—una parte del vostro mutuo/affitto, utenze, home office, ecc.- dipende da come strutturi il tuo lavoro. Mantenere registrazioni contabili dettagliate di questi costi garantirà è possibile ridurre al minimo il carico fiscale alla fine dell’anno. Così itemize tutte le vostre spese e si impegnano a un sistema completo di tenuta dei registri. Parlare con un professionista fiscale per imparare i modi migliori è possibile ridurre al minimo le passività fiscali.,

Cosa succede se ho spese aziendali basse o nessun dipendente?

Pianificazione C-EZ è principalmente per gli scrittori e i disegnatori grafici che soddisfano i seguenti criteri:

- le spese Aziendali sono meno di 5.000 $

- non Avere dipendenti

- non Hanno scorte di prodotti (Etsy Shop proprietari devono utilizzare Schedule C a causa di questa clausola)

- non si utilizza ammortamento dedotto il costo della casa.

Quali spese posso cancellare?

Vicino a tutto. Seriamente., Ecco una lista di iniziare:

- Business & assicurazione sanitaria

- Una certa quantità di costi di viaggio

- Una certa quantità di vostri pasti con i clienti

- Computer riparazioni

- Veicolo i costi associati con l’azienda (riparazioni, gas, etc.)

- Istruzione

- Biglietti da visita

- Interessi sulle carte di credito legate alle imprese

- Spese legali

Dove posso dichiarare le spese sulla mia dichiarazione dei redditi federale?

Si inserirà detrazioni dalla lista di cui sopra in uno Schedule A o Schedule C del vostro 1040., Potrai registrare elementi come interessi pagati, spese di assicurazione, e regali di beneficenza nel programma A. Le vostre spese-veicolo, assicurazione, istruzione, viaggi, eventi, home office, forniture, pasti, ecc.- andrà nel programma C.