1099-informations sur les documents divers

qu’est-ce qu’un formulaire 1099-divers?

le 1099-MISC est utilisé pour déclarer certains types de revenus non employés., À partir de l’année d’imposition 2020, le 1099-MISC est maintenant utilisé uniquement pour déclarer les types de revenus suivants d’une valeur d’au moins 600$:

- loyers

- prix et récompenses

- autres paiements de revenu

- En Espèces payés à partir d’un contrat principal théorique conclu à un particulier, une société de personnes ou une succession

- /li>

- produit brut versé à un avocat

- article 409A reports

- indemnité de report non qualifiée.,

de plus, utilisez un formulaire 1099-divers pour:

- au moins 10 $en redevances ou en paiements de courtier en remplacement de dividendes ou d’intérêts exonérés d’impôt.

- signaler que vous avez vendu directement à un acheteur au moins 5 000 products de produits de consommation pour les revendre ailleurs qu’à un établissement de vente au détail permanent.

la rémunération des pigistes et des entrepreneurs indépendants n’est plus déclarée à l’aide d’un 1099-MISC. Au lieu de cela, ils sont signalés en utilisant un 1099-NEC.,

ce qu’il faut savoir

ce document, techniquement connu sous le nom de formulaire 1099-MISC, est un document fiscal qui confond. Qui obtient un? Qui ne l’est pas? Dois-je les envoyer? Beaucoup de propriétaires d’entreprise déconcertés décident simplement de ne pas s’en soucier parce qu’ils ne savent tout simplement pas quoi faire. Heureusement, ce formulaire est relativement simple à comprendre et facile à remplir une fois que vous comprenez les bases de remplir le formulaire et qui doit en recevoir un.

L’IRS fournit des instructions précises et claires sur le moment où un 1099-MISC doit être utilisé., Par exemple, si vous avez reçu au moins 600 $en revenus de location, vous utiliseriez un 1099-MISC. Si vous avez payé un avocat au moins 600 $pour des services juridiques de quelque nature que ce soit pour votre entreprise, vous pouvez lui envoyer un 1099-MISC. Si vous avez reçu un prix ou une récompense d’une valeur d’au moins 600 $ou si vous donnez un prix d’une valeur d’au moins 600$, un 1099-MISC est requis/ si vous payiez un entrepreneur indépendant ou un pigiste pour au moins 600 services en services, vous utiliseriez un 1099-NEC.,

la personne ou l’entreprise qui reçoit un 1099-MISC peut l’utiliser en plus ou à la place du W-2 qu’elle gagnerait dans un arrangement d’emploi standard.

Comme mentionné précédemment, il est également utilisé pour signaler un prix ou d’un prix d’une entreprise. Il rappelle au destinataire qu’il doit payer des impôts sur cet article ou ce revenu (s’il ne l’a pas déjà fait). Il fournit une documentation qui leur indique exactement combien ils ont reçu de votre entreprise.

ne retardez pas ou ne sautez pas l’envoi du document avant la fin du mois de janvier pour l’année d’imposition précédente., Ne pas l’envoyer tel que requis peut être passible d’amendes de 30,00 $à 100,00 per par formulaire.

Si l’IRS prouve qu’une entreprise a intentionnellement ignoré la loi lorsqu’elle n’a pas envoyé le formulaire approprié, la pénalité commence à 250,00 per par déclaration manquée et sans maximum.

Il y a quelques exceptions pour lesquelles vous n’avez pas besoin d’envoyer un formulaire 1099-MISC (bien que cela ne signifie pas que le revenu n’est pas imposable pour le bénéficiaire). Vous n’êtes pas tenu d’en envoyer un aux agents immobiliers ou aux vendeurs de marchandises, de stockage, de fret, etc., Cependant, vous devez envoyer un avocat que vous avez payé plus de 600 $dans une année civile, même s’ils travaillent avec un cabinet d’avocats.

Quels sont les composants d’un 1099-MISC?

aperçu des champs d’un 1099-misc

ceux qui ont besoin d’envoyer un 1099-MISC peuvent acquérir un formulaire à remplir GRATUITEMENT en naviguant sur le site Web de l’IRS, qui se trouve à www.irs.gov.

Une fois que vous avez reçu votre copie du formulaire, vous voudrez vous familiariser avec les différentes cases à remplir.,

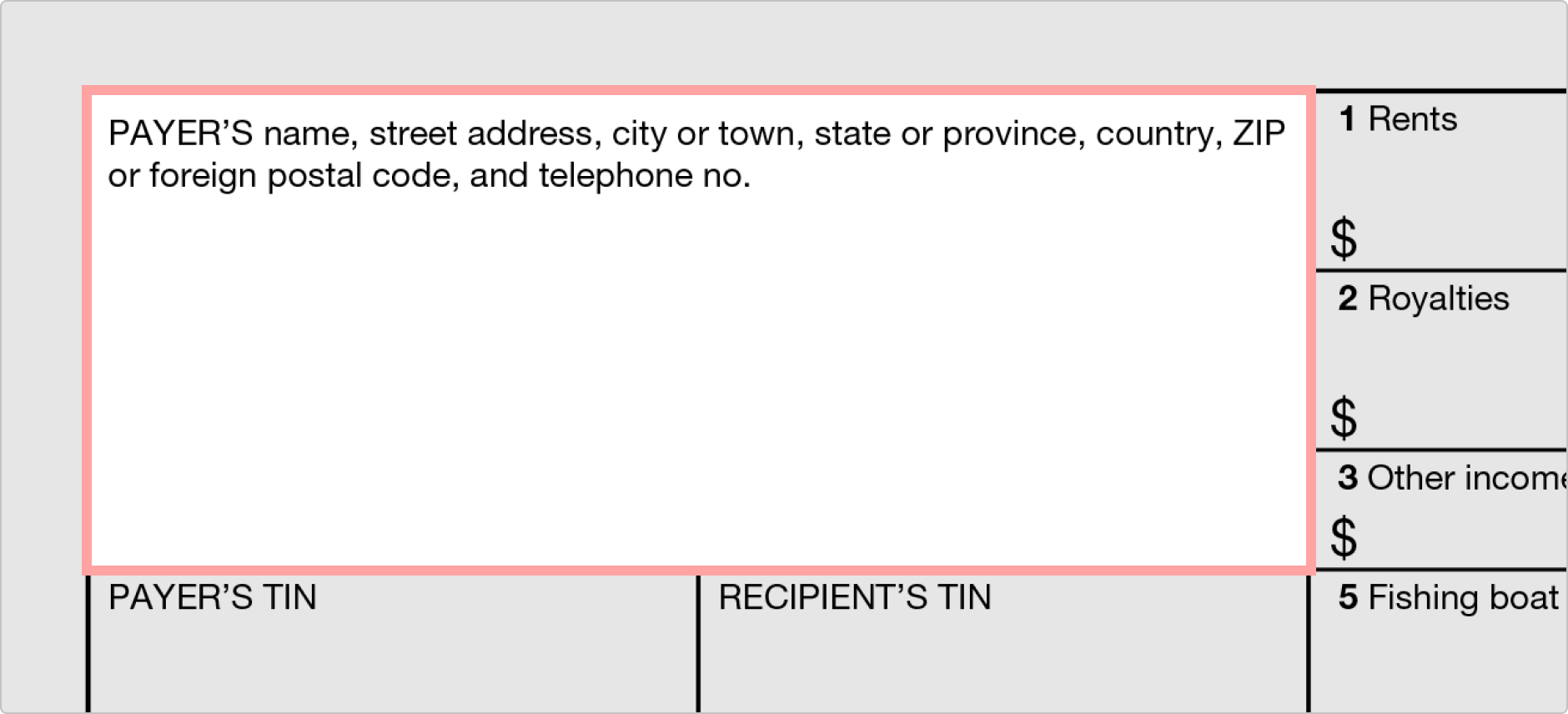

sous les cases « nul » et « corrigé » (qui ne doivent être utilisées que dans des circonstances exceptionnelles), vous trouverez dans le coin supérieur gauche un champ relativement large pour le nom du payeur et les coordonnées nécessaires.,

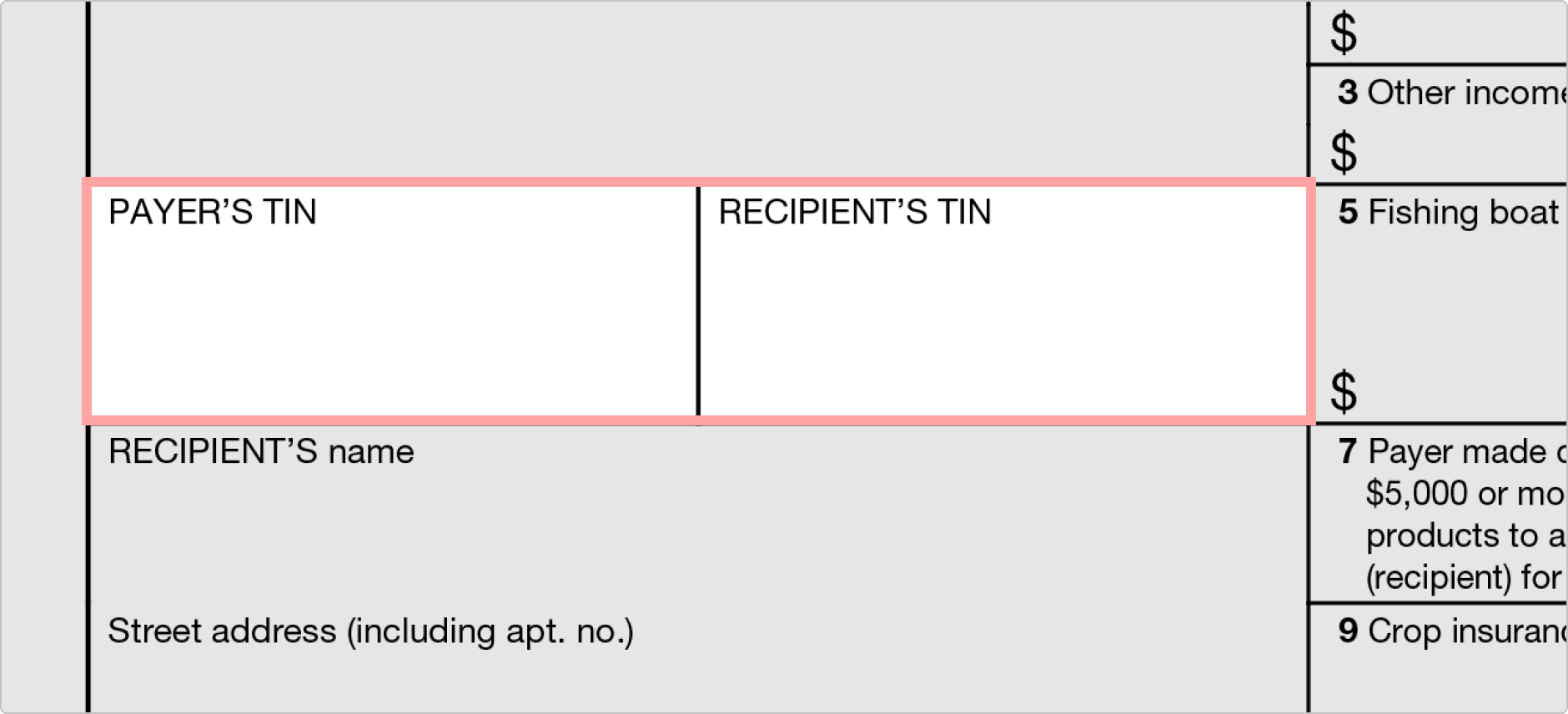

renseignements sur le payeur et le bénéficiaire

sous cette grande case, il y aura deux champs plus petits: un à gauche pour le numéro d’identification fédéral du payeur (F-EIN) et un à droite pour le numéro d’identification du bénéficiaire (c’est une façon fantaisiste de faire référence à son numéro de sécurité sociale, à son numéro d’identification du contribuable (TIN), à son numéro d’identification du contribuable d’adoption (ATIN) ou à son F-EIN. Une chose à garder à l’esprit est qu’un numéro de boîte ne désigne pas cette information comme vous le remarquerez sur le côté droit de la page et d’autres documents de déclaration de revenus.,

fait intéressant, même si les coordonnées du payeur n’étaient qu’une seule grande Case, les champs du nom du destinataire, de l’adresse municipale, de la ville, de l’état et du code postal sont séparés. Ces champs séparés sont situés sous les cases pour les numéros d’identification fédéraux du payeur et du destinataire de ce formulaire IRS.

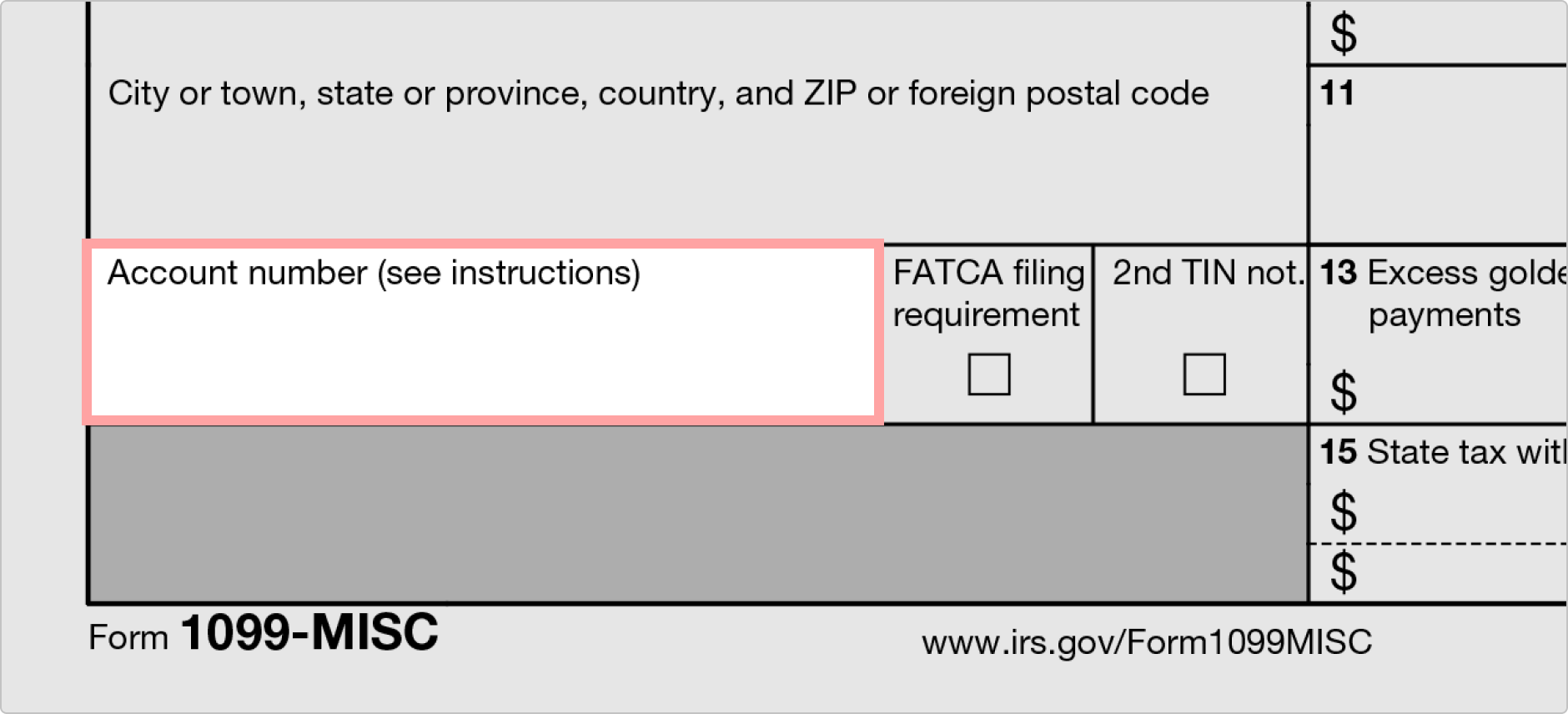

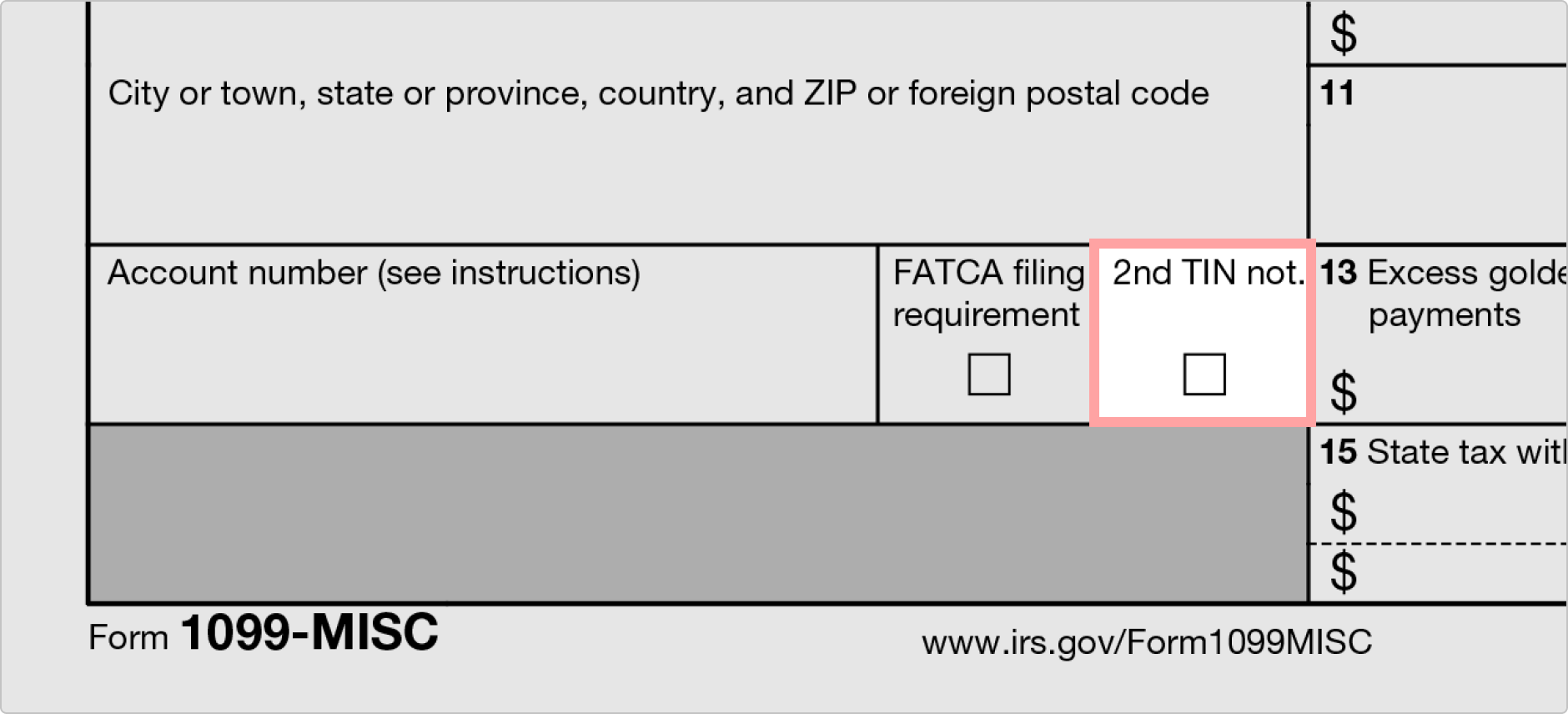

Numéro de Compte

Ensuite, vous verrez le numéro de compte de domaine. Il est situé sur le côté gauche du formulaire, et il n’a pas son numéro de boîte., Le numéro de compte est généralement rempli si le payeur a plusieurs comptes pour un destinataire pour lequel il produit plus d’un formulaire 1099-divers.

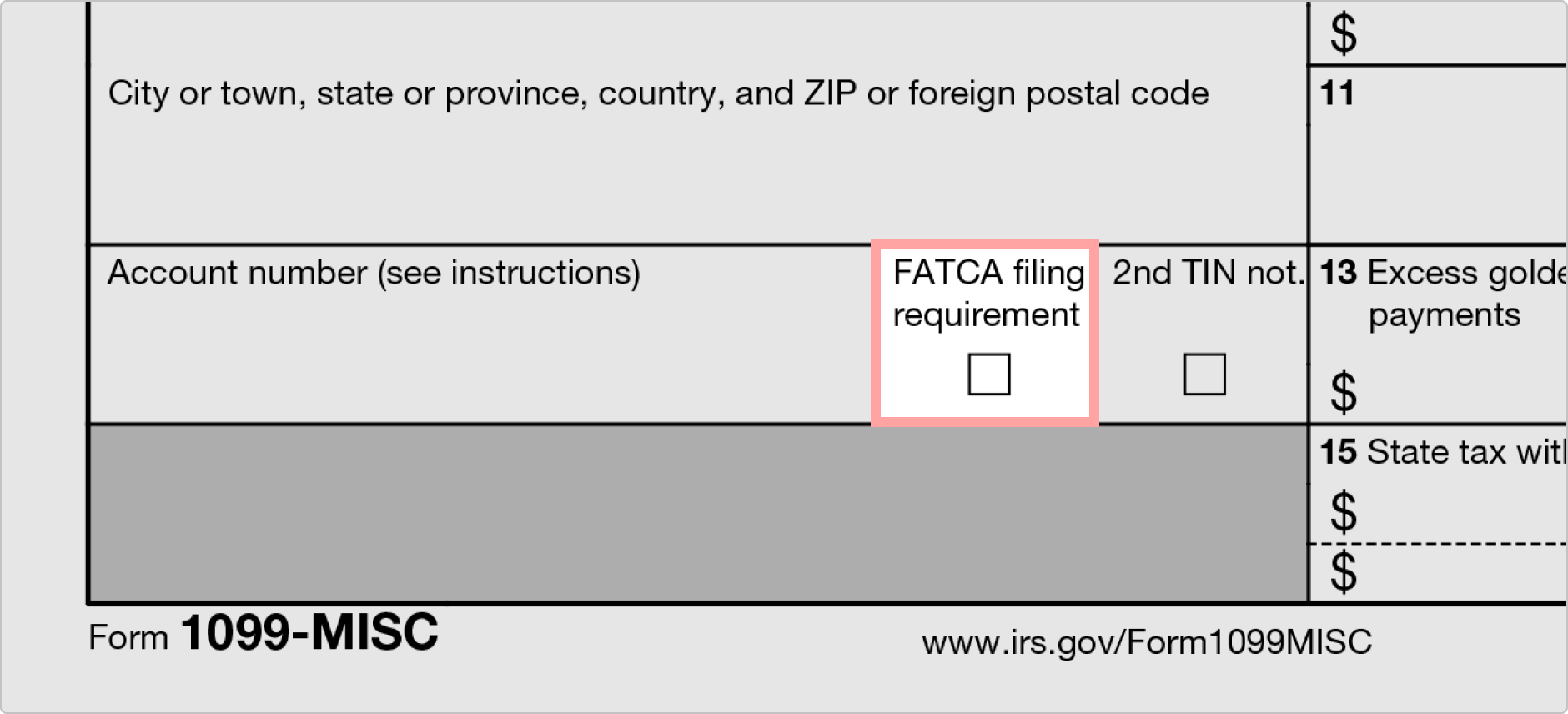

la FATCA Exigence de Dépôt Case

Tu verras une petite case à cocher pour la FATCA Exigence de Dépôt. Cela fait référence au dépôt de la Loi sur la conformité fiscale des comptes étrangers. Vous, en tant que payeur, devez être un citoyen américain tenu de déclarer les paiements d’impôts étrangers spécifiés. Cette boîte n’a pas de numéro d’identification. Il se trouve directement à droite de la case Numéro de Compte.,

2ème ÉTAIN Non.

à côté de la case à cocher FATCA Filing Requirement, vous verrez une autre case à cocher pour 2nd TIN No. Cochez cette case si vous, en tant que payeur, avez été informé à deux reprises par L’IRS que le NIF du destinataire était incorrect. Cette notification a lieu sur trois ans.

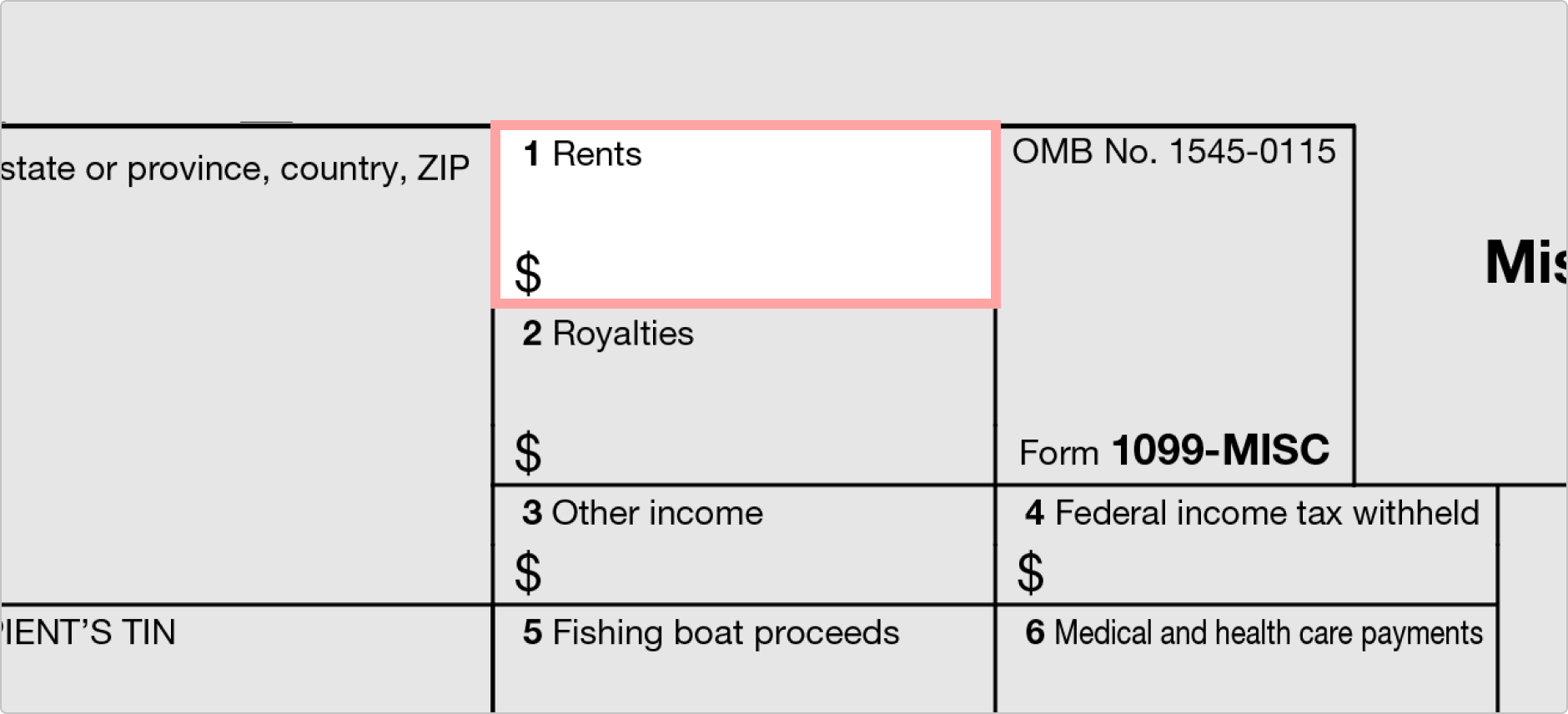

Case 1

Case 1 est situé sur le côté droit de la page. Il est désigné comme loyers., Vous déclareriez les loyers des biens immobiliers inscrits à L’Annexe E ou à l’Annexe C (Selon votre situation). Vous pouvez en savoir plus sur cette boîte dans les instructions IRS pour le formulaire 1099-MISC.

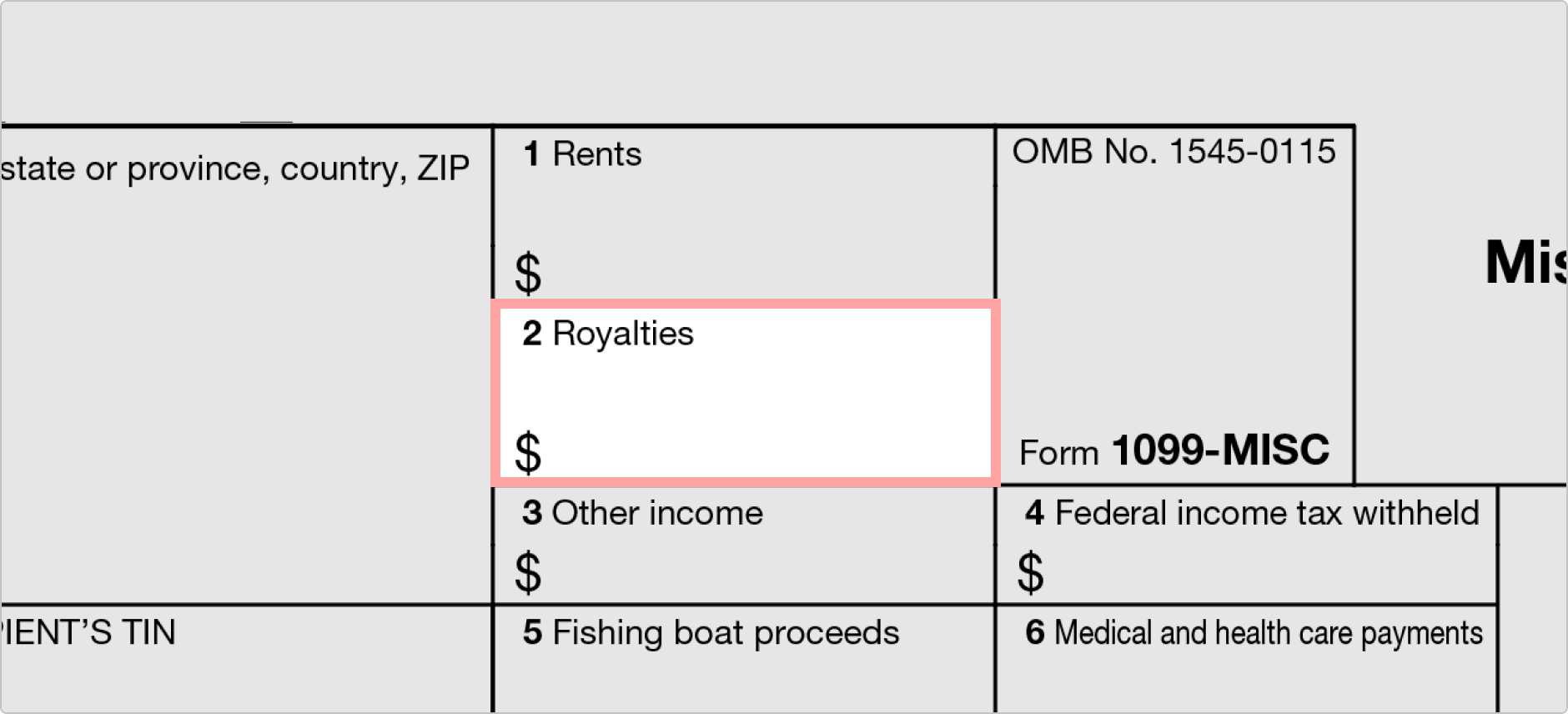

Case 2

La Case 2 est désignée comme redevances pour le pétrole, le gaz, les propriétés minérales, les droits d’auteur et les brevets de l’Annexe E. vous utiliseriez également cette case pour déclarer les paiements pour les intérêts de travail. Si vous recevez des redevances sur le bois, le charbon ou le minerai de fer, vous devriez consulter IRS Pub. 527.,

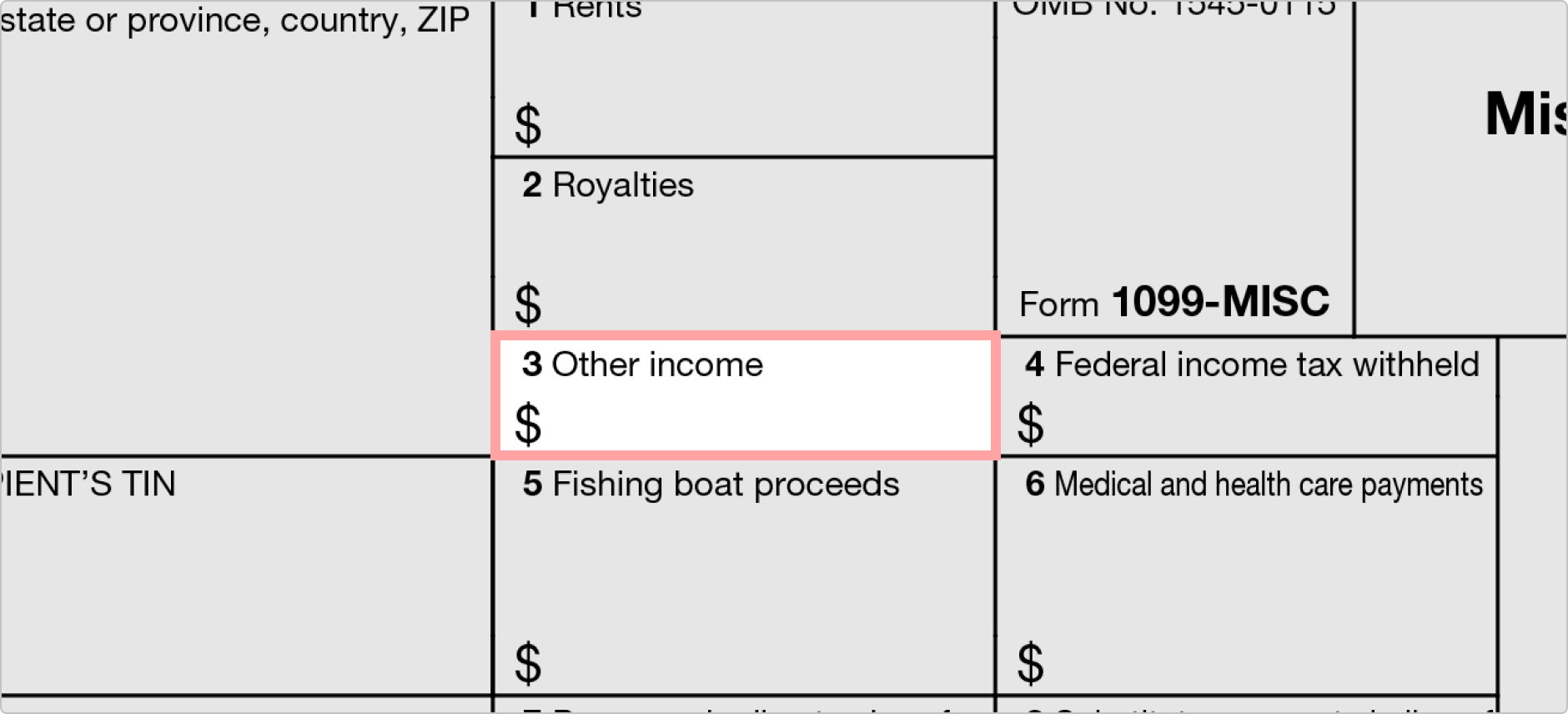

Case 3

Case 3 est utilisé pour déclarer autres revenus du Formulaire 1040. Vous identifierez également le type de paiement. Par exemple, si vous avez gagné un prix d’une valeur de 650$, Le montant sera indiqué dans cette case et vous le désignerez comme un prix. Si l’argent est un revenu de commerce ou d’entreprise, il est publié à l’Annexe C ou F, mais sera toujours répertorié ici.

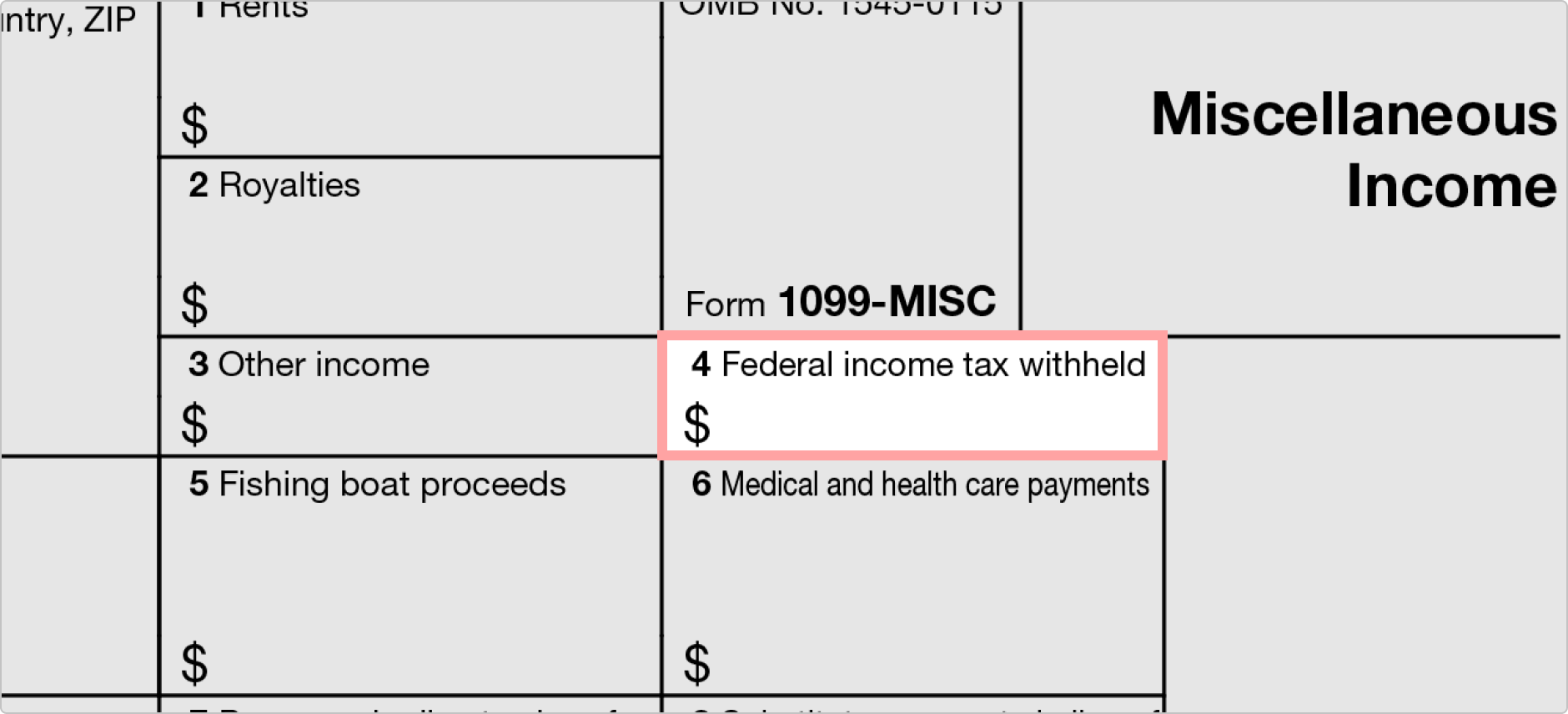

Case 4

Case 4 enregistre la retenue de sauvegarde ou la retenue sur les bénéfices des jeux indiens.,

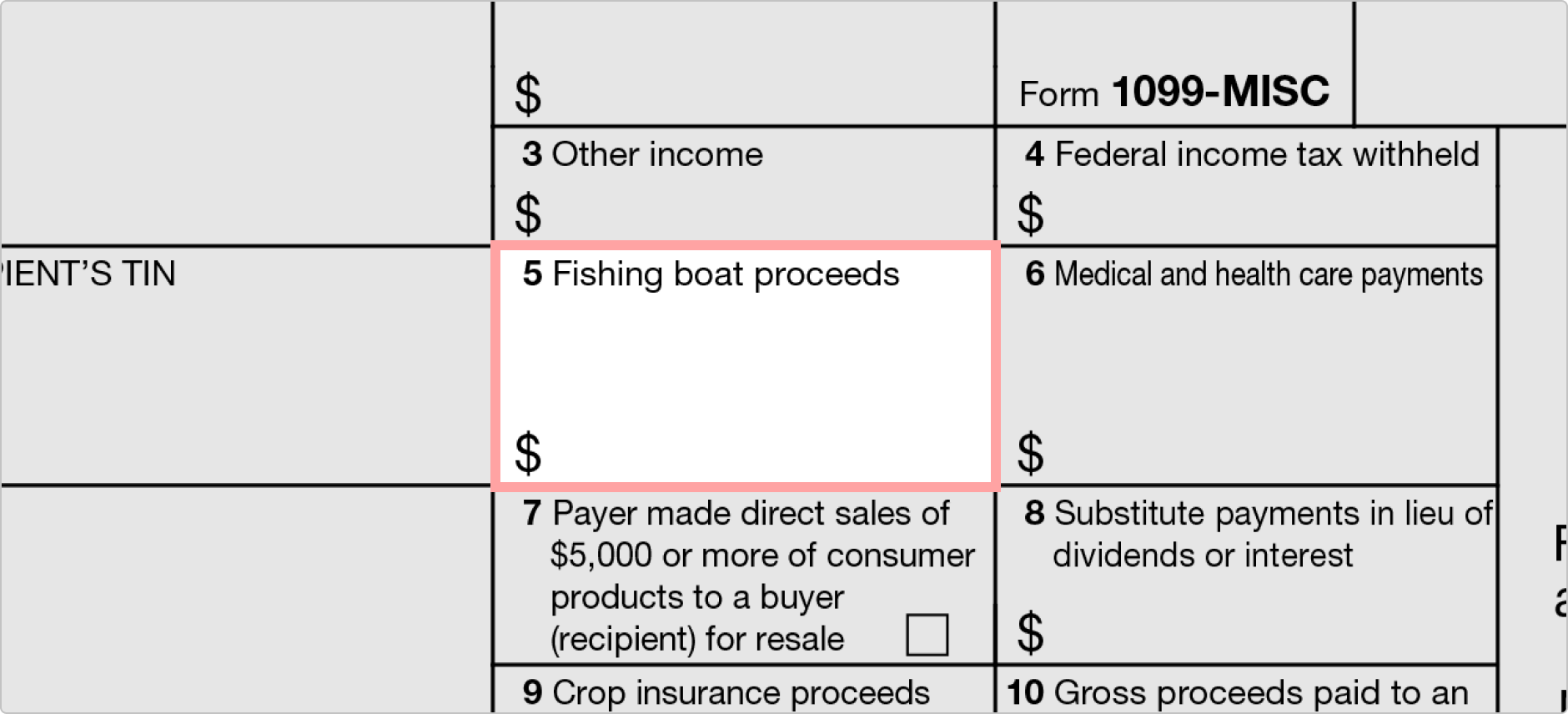

Boîte 5

Boîte de 5 dossiers de l’argent reçu par le bateau de pêche opérateurs qui sont des travailleurs autonomes.

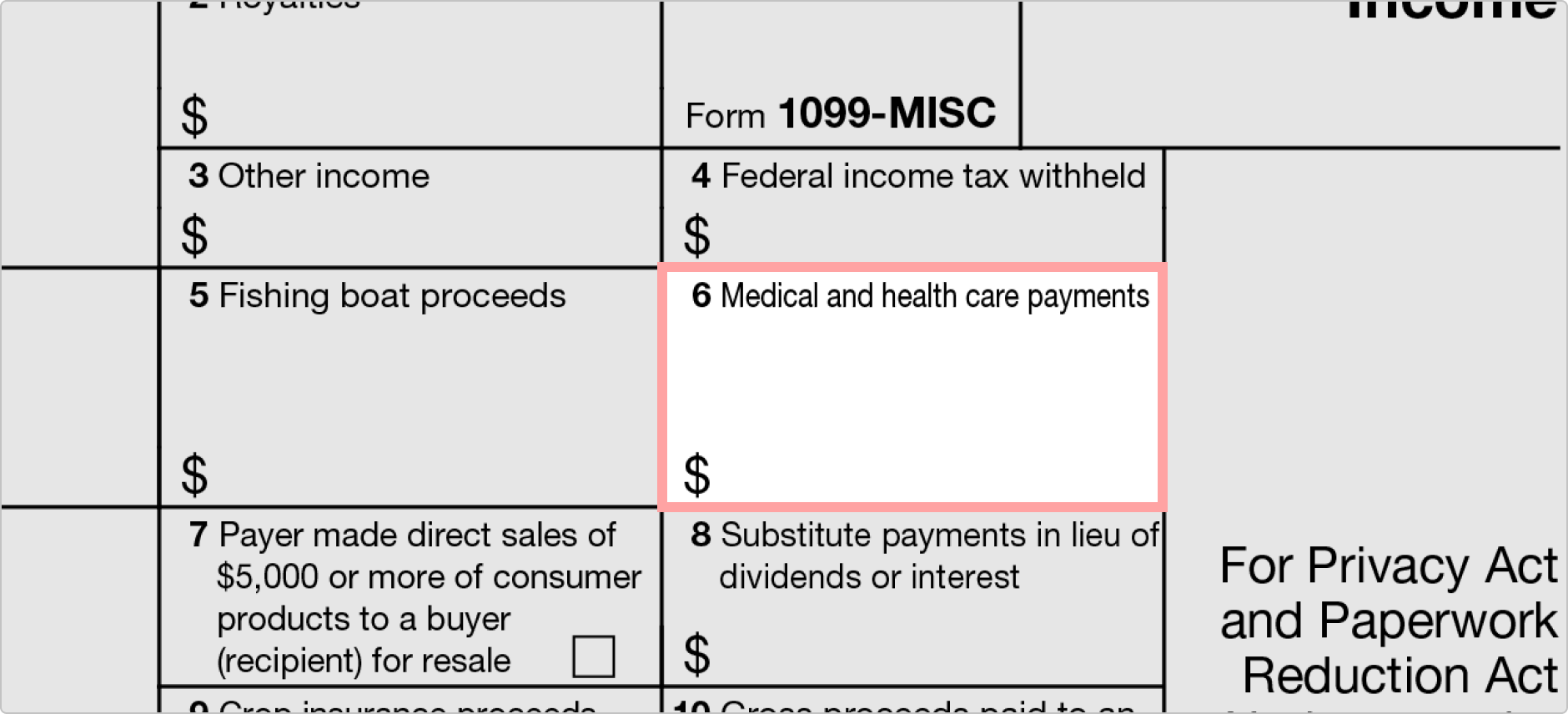

Case 6

La Case 6 concerne les paiements de soins médicaux et de soins de santé qui sont déclarés à L’Annexe C.

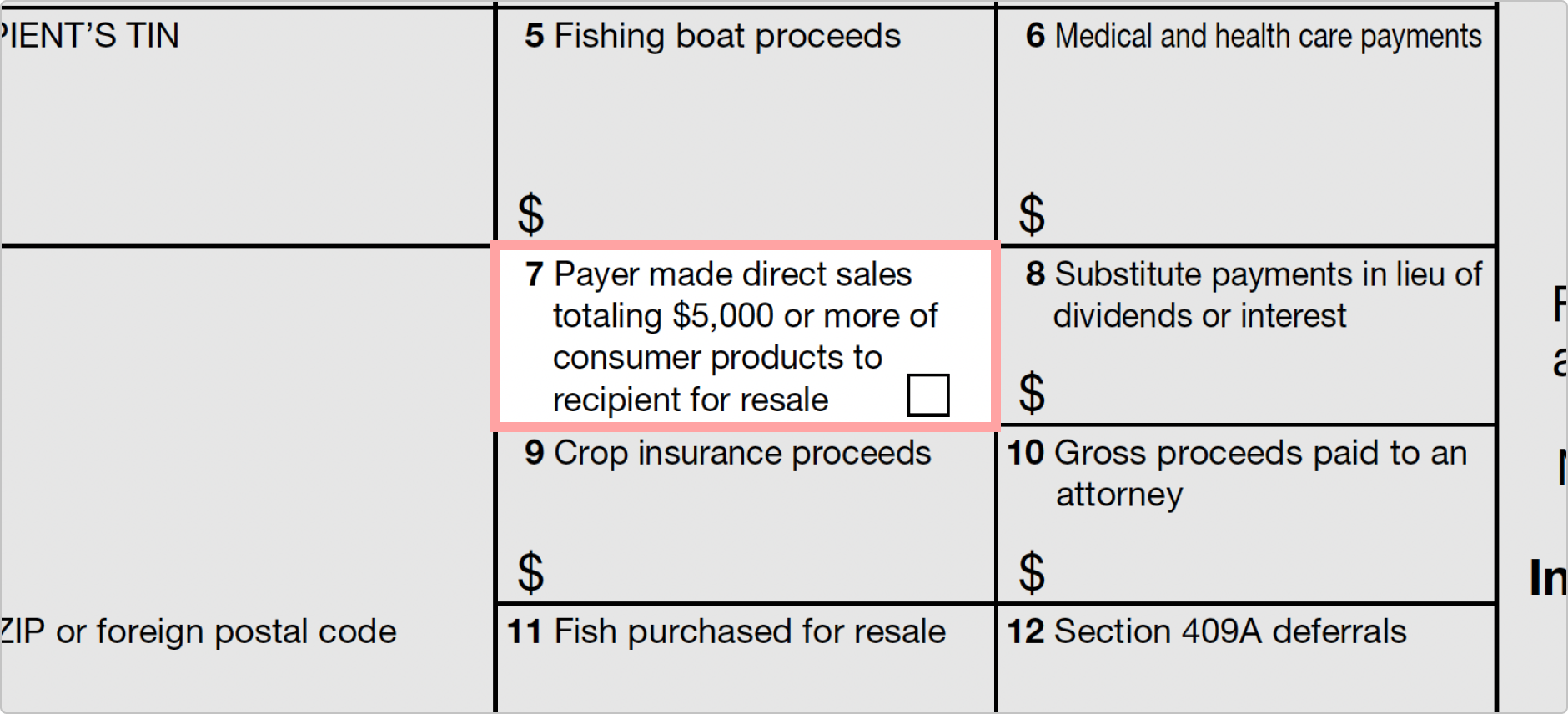

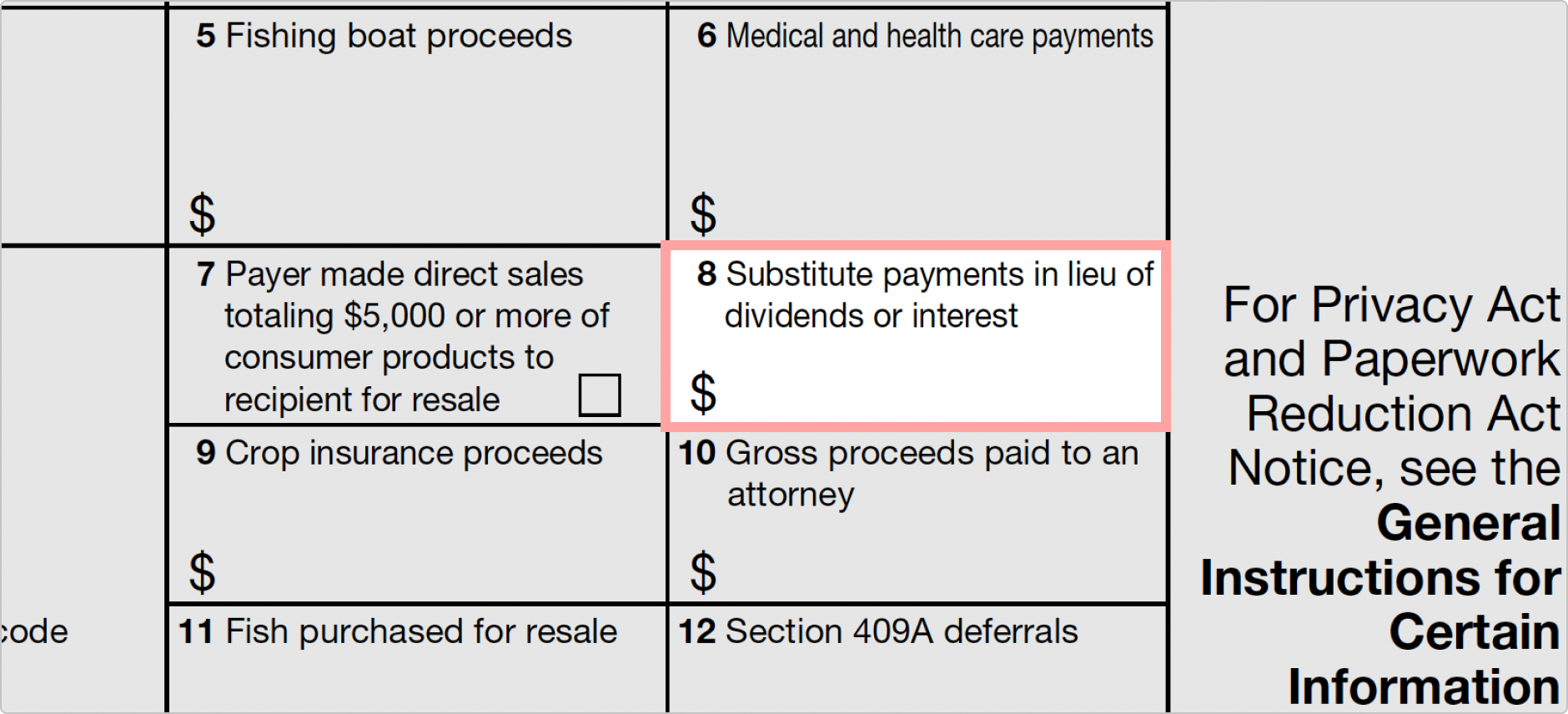

case 7

cette case contient une case à cocher que vous utiliserez si vous avez fait des ventes directes totalisant 5 000 $ou plus de produits de consommation au destinataire pour la revente., Rappelez-vous que les pigistes et les entrepreneurs indépendants ont maintenant leurs paiements signalés via 1099-NEC.

8

Cette box records remplacer les paiements au lieu de dividendes ou d’intérêts.

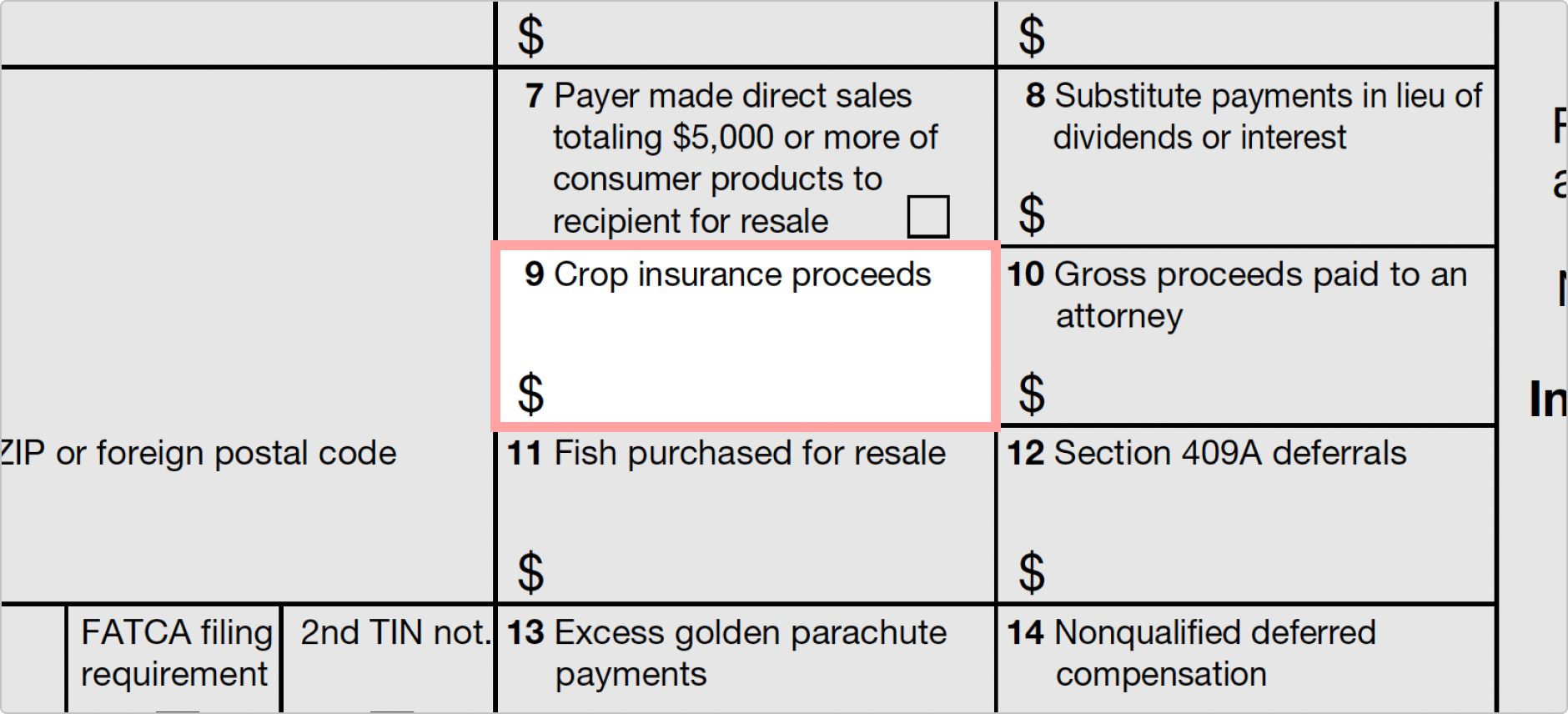

la Case 9

Boîte de 9 dossiers de l’assurance-récolte du produit.

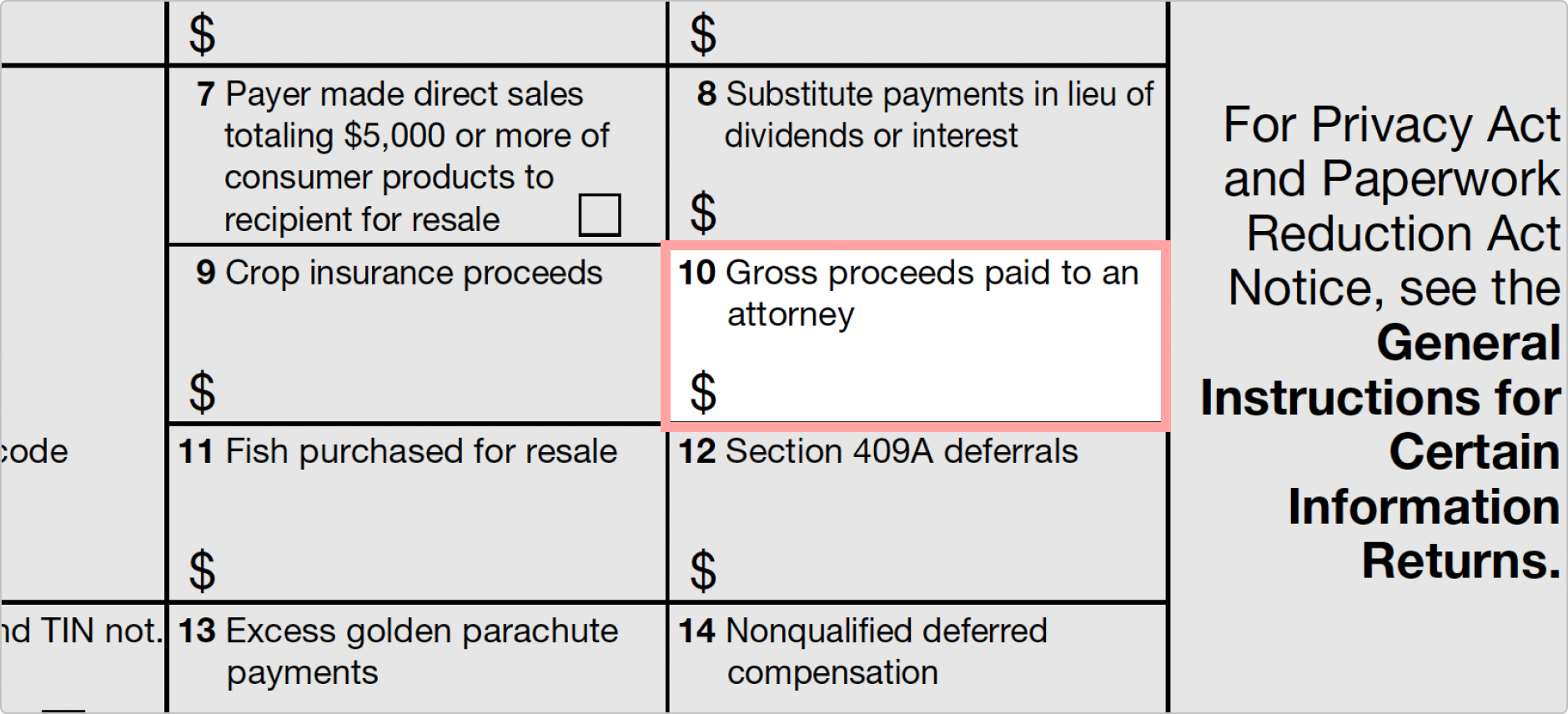

Boîte 10

Boîte de 10 dossiers le produit brut versé à un avocat.,

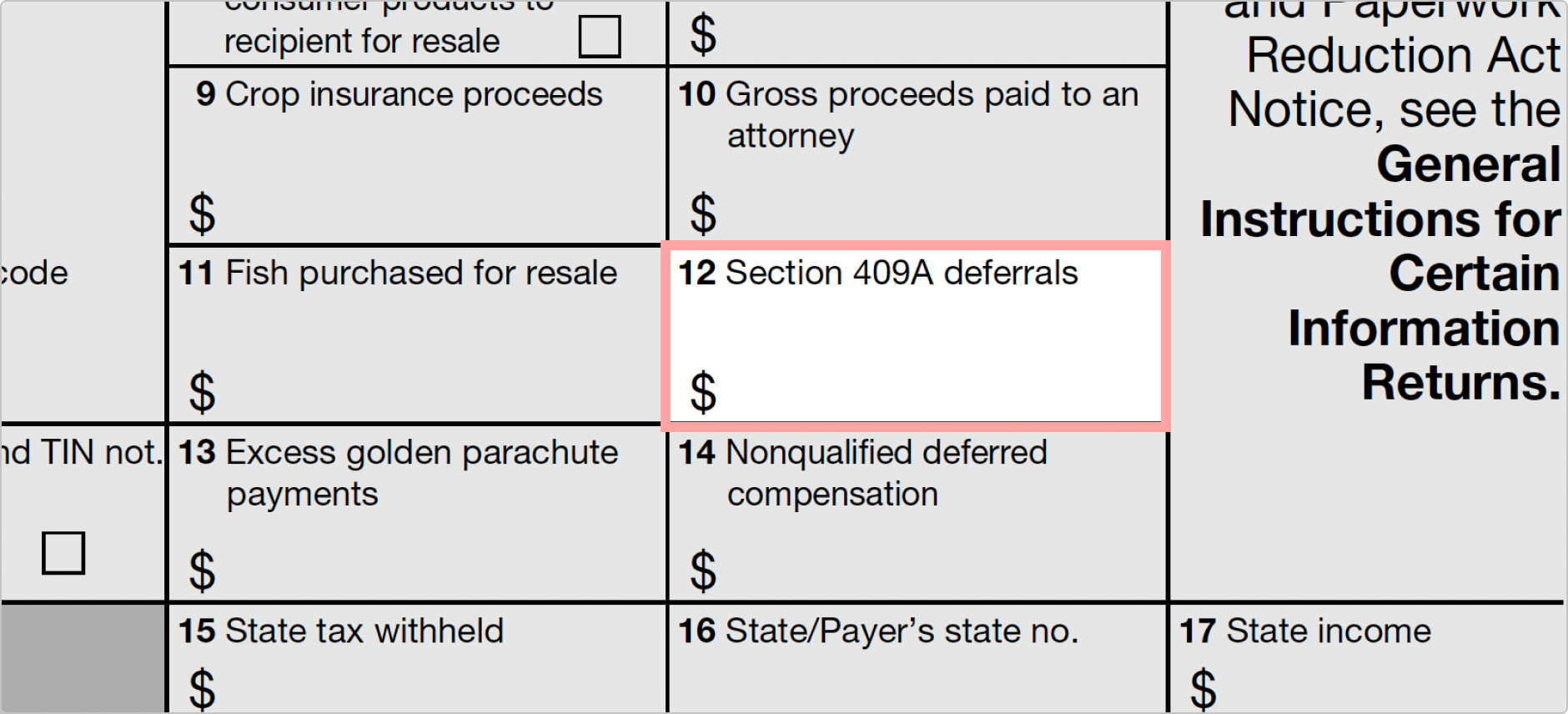

Box 12

Box 12 records Section 409A deferrals.

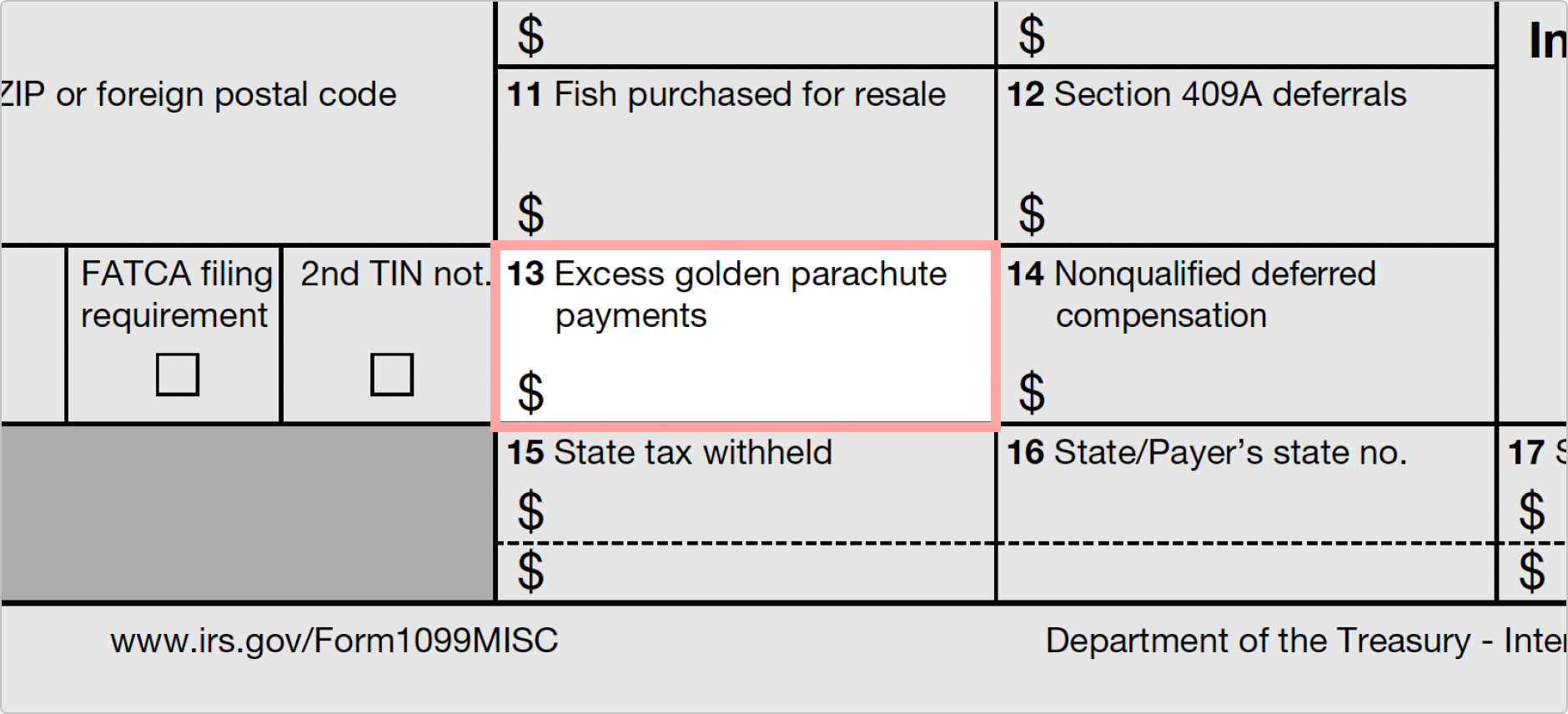

Box 13

Box 13 is designated as Excess golden parachute payments. Excess golden parachute payments are reflected on Form 1040, and they are subject to a 20% excise tax.

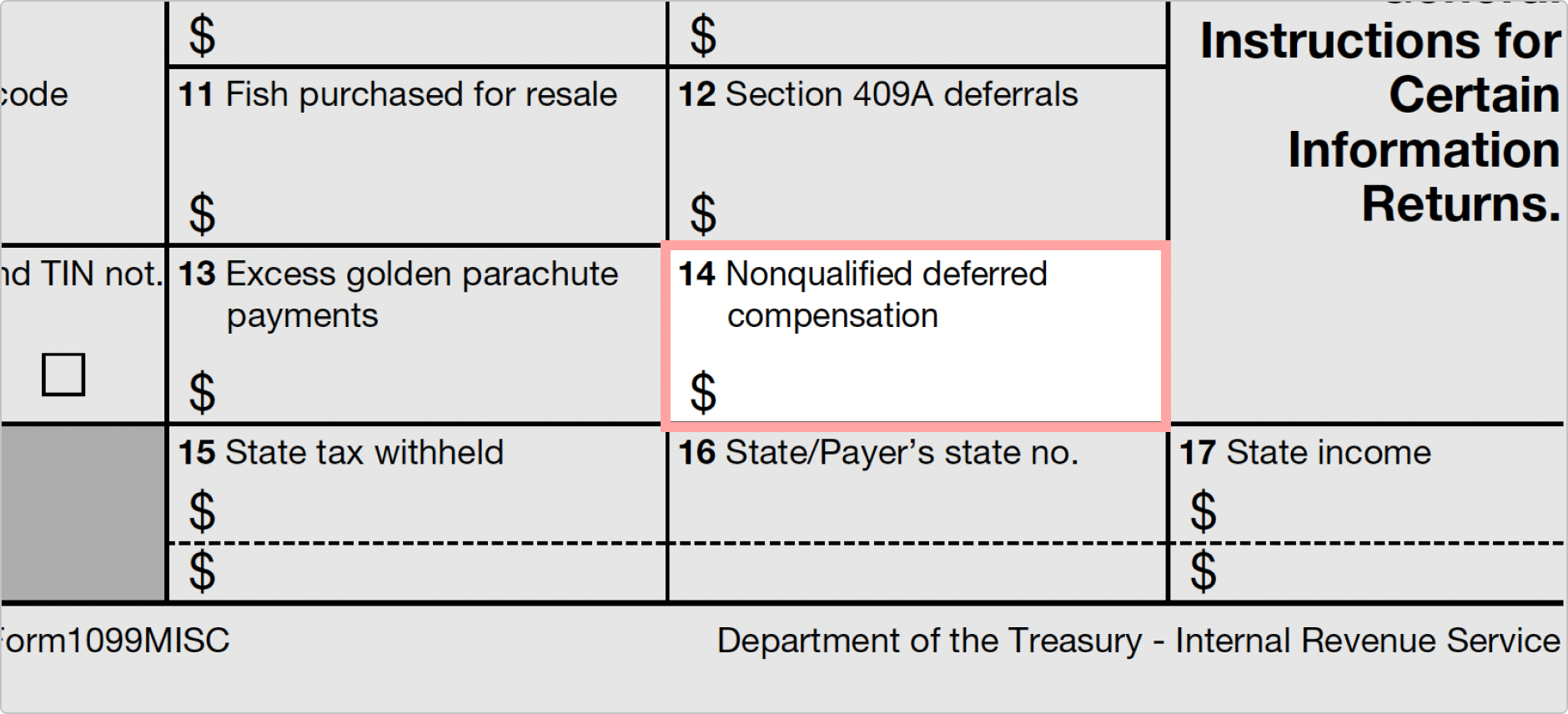

Box 14

Box 14 is designated for nonqualified deferred compensation.,

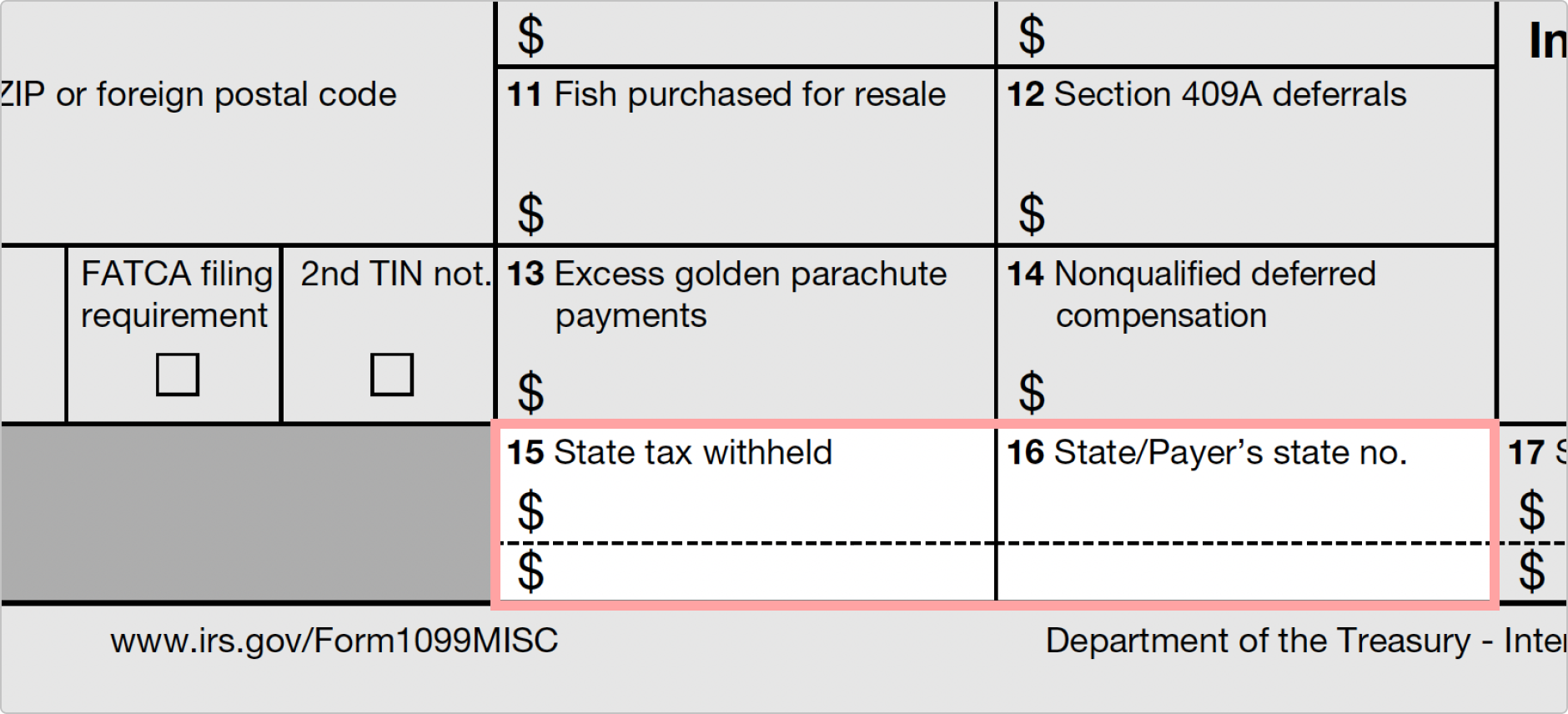

les Cases 15 & 16

dans la Case 15, contient des informations d’état de l’impôt retenu. Il y a de la place pour deux états. La case 16 enregistre les numéros d’état de l’état ou du payeur. Vous remarquerez qu’il y a suffisamment de place pour lister les informations pour deux états.

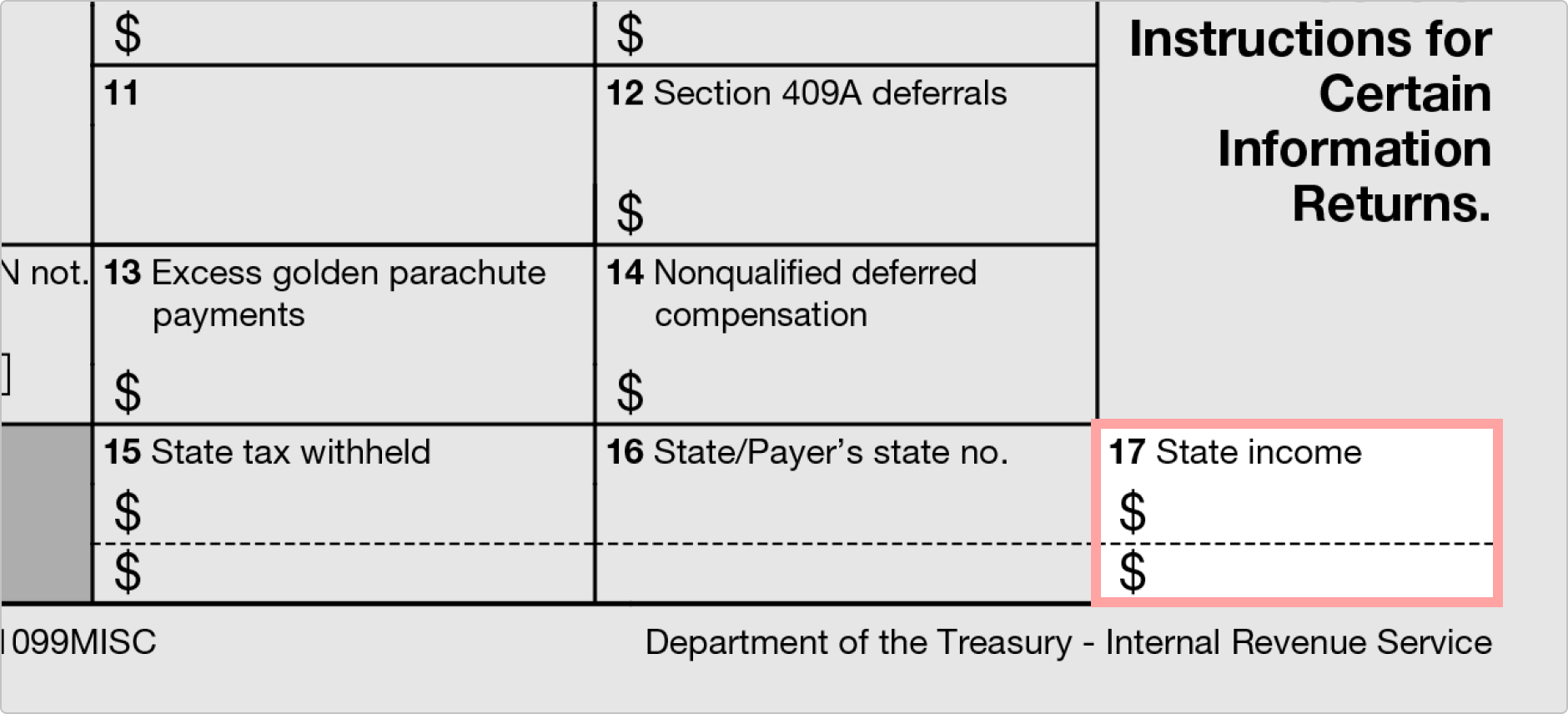

Boîte 17

Boîte 17 est utilisée pour enregistrer des revenus de l’état. Comme les deux cases précédentes, il y a suffisamment de place pour énumérer les revenus pour deux états.,

Les Cases 15 à 17 indiquent l’état de la piste, et elles ne sont fournies que pour la commodité du payeur. Ils n’ont pas besoin d’être remplis par le payeur. Les payeurs qui se familiarisent avec ces boîtes découvriront que ce n’est pas si compliqué après tout. Une fois terminé, le payeur doit en envoyer une copie à L’Internal Revenue Service et une copie à la personne payée.

comment remplissez – vous un 1099-MISC?

ce document ne doit pas être confondu avec un formulaire W-2 ou avec le 1099-NEC., Le 1099-NEC est utilisé pour payer les pigistes et les entrepreneurs indépendants. Il s’agit d’un changement récent car un 1099-MISC était auparavant utilisé pour enregistrer les paiements aux pigistes et aux entrepreneurs indépendants.

remplir et produire ce formulaire d’impôt est facile. Remplissez simplement les cases appropriées en fonction de la définition des cases que vous avez apprises dans ce guide. N’oubliez pas que vous ne mettrez pas d’informations dans chaque boîte. Une fois le formulaire rempli, vous enverrez une copie à la personne que vous avez payée, et vous enverrez également une copie à l’IRS., L’adresse postale spécifique pour envoyer la copie A (vous en apprendrez plus sur les différentes copies et à qui elles appartiennent en un instant) à L’IRS peut différer selon l’emplacement du payeur. Il est conseillé de se référer aux Instructions pour le formulaire 1099-divers. Il peut être plus pratique pour vous de déposer par voie électronique. Pour ce faire, vous devez disposer de certains logiciels capables de générer un fichier selon les spécifications trouvées dans Pub. 1220, spécifications pour le dépôt électronique des formulaires 1097, 1098, 1099, 3921, 3922, 5498, 8935, et W-2G.

1099 a plusieurs « copies., »Voici la bonne façon de les distribuer:

Une copie doit être envoyée à l’IRS. Vous devrez peut-être également envoyer la copie 1 au service des impôts de votre état. La copie B doit être envoyée au destinataire. La copie 2 peut également devoir être utilisée par le destinataire pour ses impôts d’État, alors assurez-vous de leur donner cela. Enfin, il y a la copie C. c’est à vous, le payeur, de conserver pour vos dossiers.

les dates d’échéance de production des formulaires 1099-divers ont également été mises à jour pour l’année d’imposition 2020., Le 1099-MISC doit être envoyé:

- aux destinataires avant le 1er février 2021

- à l’IRS avant le 1er mars 2021 si le dépôt par la poste

- à l’IRS avant le 31 mars 2021 si le dépôt électronique

- la date limite pour le 1099-MISC est différente de la date limite pour le 1099-NEC. La date limite pour le 1099-NEC est le 1er février 2021 pour les trois situations mentionnées précédemment.

un guide fiscal pour les entrepreneurs indépendants

un aperçu des déclarations fiscales pour les indépendants

En 2014, 91 millions de formulaires 1099-divers ont été émis par les entreprises. C’est neuf millions de plus depuis 2010., Ces 91 millions de documents représentent des contrats individuels et non des travailleurs individuels. En d’autres termes, étant donné qu’un entrepreneur indépendant peut, et le fait souvent, signer plusieurs contrats au cours d’une année donnée, il n’y a pas 91 millions D’Américains qui travaillent dans l’économie des concerts. Le chiffre indique toutefois l’ampleur et la tendance à la hausse du travail indépendant dans l’économie américaine actuelle.

plutôt que le formulaire standard W-2, les pigistes reçoivent des formulaires 1099-MISC. Un 1099-MISC est l’équivalent W – 2 pour toute personne qui travaille pour elle-même.,

Pourquoi Utiliser ce guide/qui devraient utiliser ce guide/comment utiliser ce guide

Pourquoi utiliser ce guide?

en tant qu’employeur ou employé standard, les impôts sont relativement simples. Les employeurs soumettent un W – 2 à un employé, et l’employé utilise le W-2 pour remplir un formulaire fiscal 1040-EZ ou 1040-A. Pour les pigistes et les employeurs qui contractent avec eux, les déclarations fiscales sont plus complexes pour deux raisons:

- Les différentes classifications du travail indépendant.

- Les nombreux formulaires requis pour produire des impôts correctement pour l’entrepreneur et l’employeur.

Qui devrait utiliser ce guide?,

tous les pigistes qui rapportent plus de 600 $à la maison et tout professionnel d’affaires impliqué dans une industrie qui emploie du travail indépendant, qui paie plus de 600 per par année en travail contractuel, trouveront des informations utiles dans ce guide. Pensez – y comme votre manuel numérique pour les informations fiscales freelance.

comment utiliser ce guide:

Nous considérons ce guide comme une note post-it numérique pour les pigistes et leurs employeurs pendant la saison des impôts. Il offre des instructions détaillées sur la façon de remplir et de produire les principaux formulaires fiscaux., Utilisez ce guide pour vous renseigner bien avant la saison des impôts afin que vous puissiez déposer correctement et efficacement vos impôts en avril.

Rencontrez nos auteurs

Un guide fiscal pour les entrepreneurs indépendants et les entreprises qui les embauchent est une ressource incontournable pour tous les pigistes et leurs employeurs, co-écrit par Justin Gomer et Jackson Hille.

Justin Gomer est chargé de cours à L’Université de Californie à Berkeley et sera bientôt l’auteur de deux livres., Jackson Hille est gestionnaire de contenu chez FormSwift et récipiendaire de la Citation départementale 2013-14 en études américaines de L’Université de Californie à Berkeley.

Meilleurs Conseils et règles pour les employeurs et les pigistes

Ce guide examine les deux côtés de la relation employeur / entrepreneur et fournit une ventilation informative pour les deux parties, de sorte que lorsque les impôts sont dus l’année prochaine, Vous avez une seule ressource qui vous prépare à soumettre tous les documents requis, En d’autres termes, que vous soyez un employeur ou un pigiste, ce guide est votre guichet unique en saison fiscale.

pour les employeurs

qui a besoin d’un 1099-MISC?

Comment puis-je déterminer si un travailleur est un employé ou un entrepreneur indépendant?

selon L’IRS, la distinction est centrée autour de trois variables:

- contrôle comportemental: le contrôle comportemental, selon L’IRS, « couvre les faits qui montrent si l’entreprise a le droit de diriger et de contrôler le travail accompli et la façon dont le travail est effectué, par le biais d’instructions, de formation ou d’autres moyens., »

- Contrôle financier: le contrôle financier, selon L’IRS, « couvre les faits qui montrent si l’entreprise a le droit de diriger ou de contrôler les aspects financiers et commerciaux du travail du travailleur. »Cela inclut, sans s’y limiter, le remboursement des dépenses d’entreprise, la façon dont le travailleur est payé et la capacité du travailleur à réaliser un profit ou à subir une perte.,

- relation des Parties: la relation des parties, selon L’IRS, couvre les détails spécifiques de la relation entre l’employeur et le travailleur, y compris: les termes du contrat, les avantages et la rémunération, la permanence de la relation et l’intégration des services fournis par le travailleur dans les opérations quotidiennes de l’entreprise.

Ce que sur les fournisseurs?

Si vous envisagez d’embaucher un fournisseur pour des travaux contractuels de plus de 600$, demandez au préalable un formulaire W-9 au fournisseur., En intégrant cela dans votre protocole d’embauche pour les travaux contractuels, vous commencerez tôt à collecter les informations requises—telles que les informations postales de l’entrepreneur et le numéro D’identification fiscale—pour la création ultérieure du document.

demander un W-9 à l’avance vous permettra également d’éviter le scénario complexe de retenue de sauvegarde, qui vous oblige à mettre de côté 28% des paiements que vous avez payés à une autre personne si vous n’avez pas leurs informations fiscales pendant le temps de production.2

qui est responsable de la préparation d’un 1099-MISC?,

C’est une question importante pour les entreprises et les entrepreneurs. Bien que nous l’ayons expliqué plus tôt dans le guide, il est important de réitérer cette information afin qu’elle soit utilisée au bon moment. La clé est de se rappeler que la règle des” 600 « est la suivante: les entreprises doivent l’émettre à toute personne payée 600 $ou plus en » loyers, services (y compris pièces et matériaux), prix et récompenses ou autres paiements de revenu. »1 un contrat qui totalise moins de 600 $n’en nécessite pas.

Quand dois-je les émettre?,

Vous devez émettre un 1099 à son destinataire au plus tard le 31 janvier de l’année où vous produisez vos impôts. Par exemple, un 1099 pour un entrepreneur qui a travaillé avec vous en 2015 doit lui être remis au plus tard le 31 janvier 2016. De plus, vous devez envoyer la copie rouge à l’IRS au plus tard le dernier jour de février par courrier, ou au plus tard le 31 mars si vous le faites par voie électronique.

à qui dois-je envoyer un formulaire 1099-misc?

il doit être envoyé à tout entrepreneur à qui vous avez payé 600 $ou plus au cours d’une année d’imposition, sauf s’il s’agit d’un agent immobilier., Vous l’utilisez également pour signaler la valeur des prix et récompenses s’ils valent 600 $ou plus.

Pour les Pigistes

Comment faire ma déclaration d’impôts?

en tant que freelance, vous ne générez pas votre propre 1099. Au lieu de cela, l’entreprise qui vous a engagé fournit le formulaire en janvier de l’année suivant la conclusion du contrat. Cela signifie que si vous avez contracté avec plusieurs entreprises et que vous avez fait 600 $ou plus de chaque entreprise, vous recevrez plusieurs 1099 (un de chaque entreprise)., Si vous avez réalisé plusieurs projets avec une seule entreprise et gagné plus de 600 $ou plus, ils vous enverront un seul 1099 qui comprend tout le travail que vous avez accompli. La main-d’œuvre qui s’élève à moins de 600 $ne nécessite pas de 1099.

votre responsabilité, alors, est d’utiliser les informations des 1099 (s) que vous recevez pour compléter vos impôts fédéraux et étatiques et envoyer les copies appropriées à l’IRS et à l’état ainsi que d’autres documents de déclaration de revenus requis pour votre situation particulière.

Quelles sont mes obligations fiscales?,

les pigistes sont responsables à la fois du travail indépendant et de l’impôt sur le revenu. En règle générale, le montant du revenu assujetti au travail indépendant et à l’impôt équivaut à 92,35% de votre revenu net (revenu net = revenu-dépenses d’entreprise). Alors que les impôts sur le travail indépendant sont perçus annuellement, les impôts sur le revenu sont perçus sur une base trimestrielle, à payer le 15 avril, juin, septembre et janvier. Cependant, combien vous allez payer en taxes dépendra de la façon dont vous avez mis en place votre entreprise.

Comment puis-je rester au courant des paiements d’impôts?

Planifiez à l’avance et conservez des dossiers détaillés., Mettez de l’argent de côté chaque mois non seulement pour vos impôts de fin d’année, mais aussi pour vos paiements trimestriels. En outre, il y a un certain nombre de radiations pour les dépenses que vous engagez-une partie de votre hypothèque/loyer, services publics, bureau à domicile, etc.—selon la façon dont vous structurez votre travail. La tenue de registres comptables détaillés de ces coûts vous permettra de minimiser votre fardeau fiscal à la fin de l’exercice. Alors détaillez toutes vos dépenses et engagez-vous à un système complet de tenue de dossiers. Discutez avec un fiscaliste pour connaître les meilleures façons de minimiser vos obligations fiscales.,

que se passe-t-il si j’ai de faibles dépenses professionnelles ou si je n’ai pas d’employés?

L’Annexe C-EZ s’adresse principalement aux rédacteurs et aux graphistes qui répondent aux critères suivants:

- Les dépenses D’entreprise sont inférieures à 5 000 $

- N’ont aucun employé

- N’ont aucun inventaire de marchandises (les propriétaires de magasins Etsy doivent utiliser L’Annexe C en raison de cette disposition)

- N’utilisent pas l’amortissement ou ne déduisent pas le coût de leur maison.

quelles dépenses puis-je radier?

proche de tout. Sérieusement., Voici une liste pour vous aider à démarrer:

- Business & assurance maladie

- Un certain montant de vos frais de déplacement

- Un certain montant de vos repas avec les clients

- réparations informatiques

- coûts des véhicules associés à votre entreprise (réparations, essence, etc.)

- éducation

- cartes de visite

- intérêts sur les cartes de crédit liées aux entreprises

- honoraires D’avocat

Où dois-je déclarer les dépenses dans ma déclaration de revenus fédérale?

vous inscrirez les déductions de la liste ci-dessus à l’Annexe A ou à l’Annexe C de votre 1040., Vous enregistrerez des éléments tels que les intérêts payés, les frais d’assurance et les dons de bienfaisance dans L’Annexe A. vos dépenses—véhicule, assurance, éducation, Voyage, événements, Bureau à domicile, Fournitures, repas, etc.- ira dans L’Annexe C.