1099-MISC Document Information

co je formulář 1099-MISC?

1099-MISC se používá k hlášení určitých typů příjmů jiných než zaměstnanců., Jako z roku 2020 daňový rok, 1099-MISC je nyní používá pouze hlásit následující druhy příjmů v hodnotě nejméně $600:

- Pronájem

- Ceny a ocenění

- Další příjem plateb

- zaplaceno v Hotovosti od pomyslná jistina smlouva na jednotlivce, partnerství, nebo pozůstalost

- Rybářský člun výnosů

- Lékařských a zdravotnických plateb

- pojištění Plodin výnosy

- Hrubých výnosů vypláceny do právník

- § 409A odklady

- Nonqualified odklad náhrady.,

navíc použijte formulář 1099-MISC pro:

- alespoň $10 v licenčních poplatcích nebo zprostředkovatelských platbách namísto dividend nebo úroků osvobozených od daně.

- oznámit, že jste provedli přímý prodej alespoň $ 5,000 spotřebních výrobků kupujícímu za účelem dalšího prodeje kdekoli jinde než v trvalé maloobchodní provozovně.

kompenzace pro nezávislé pracovníky a nezávislé dodavatele již nejsou hlášeny pomocí 1099-MISC. Místo toho jsou hlášeny pomocí 1099-NEC.,

co potřebujete vědět

tento dokument, technicky známý jako formulář 1099-MISC, je daňový doklad, který se zaměňuje. Kdo ho dostane? Kdo ne? Musím je poslat ven? Mnoho zmatených podnikatelů se prostě rozhodne, že se s tím nebude obtěžovat, protože prostě nevědí, co mají dělat. Naštěstí je tento formulář relativně snadno pochopitelný a snadno vyplnitelný, jakmile pochopíte základy vyplnění formuláře a kdo ho potřebuje obdržet.

IRS poskytuje konkrétní a jasné pokyny, kdy musí být použit 1099-MISC., Například, pokud jste obdrželi alespoň $600 v příjmu z pronájmu, byste použít 1099-MISC. Pokud jste zaplatili právníkovi alespoň $ 600 za právní služby nějakého druhu pro vaše podnikání, můžete jim poslat 1099-MISC. Pokud jste obdržel cenu nebo ocenění v hodnotě nejméně 600 dolarů, nebo pokud jste rozdávat ceny v hodnotě nejméně $600, 1099-MISC je nutný/ Pokud jste platili nezávislý dodavatel, nebo na volné noze po dobu nejméně 600 dolarů za služby, měli byste použít 1099-NEC.,

jednotlivec nebo podnik, který obdrží 1099-MISC, jej může použít kromě W-2 nebo místo W-2, které by vyhráli ve standardním uspořádání zaměstnání.

Jak již bylo zmíněno, používá se také k nahlášení ceny nebo ocenění od podniku. Připomíná příjemci, že musí platit daně z této položky nebo příjmu (pokud tak již neučinili). Poskytuje dokumentaci, která jim přesně řekne, kolik dostali od vašeho podnikání.

neodkládejte ani přeskočte odeslání dokumentu do konce ledna za předchozí daňový rok., Pokud jej neposíláte podle potřeby, může být potrestán pokutami ve výši $30.00 až $100.00 za formulář.

pokud IRS prokáže, že podnik úmyslně ignoroval zákon, když neposlal správný formulář, pokuta začíná na $250.00 za zmeškané prohlášení a bez maxima.

existuje poměrně málo výjimek, pro které nemusíte vyslat 1099-MISC (i když to neznamená, že příjem není zdanitelný pro příjemce). Nejste povinni poslat jeden realitních kanceláří nebo prodejců zboží, skladování, nákladní, atd., Nicméně, jste povinni poslat nějaký právník, že jste zaplatili více než $600 v kalendářním roce, i když pracují s advokátní kanceláří.

jaké jsou komponenty 1099-MISC?

Přehled polí v 1099-misc

Ty, kteří potřebují poslat 1099-MISC můžete získat zdarma fillable formuláře pomocí navigace na stránkách IRS, který se nachází v www.irs.gov.

Poté, co jste obdrželi kopii formuláře, budete chtít, aby se seznámili s různými boxy, které musí být dokončeny.,

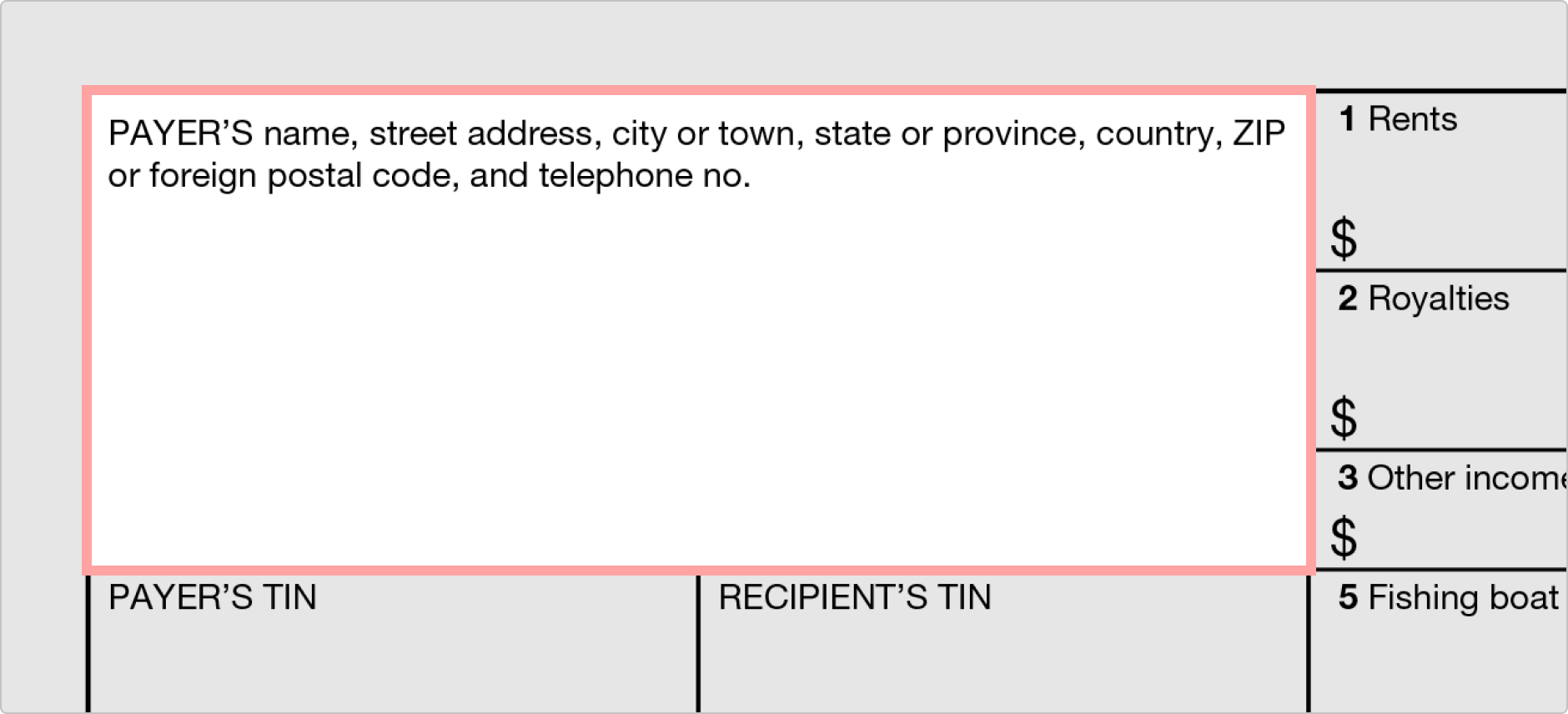

pod zaškrtávacími políčky „VOID“ a „CORRECTED“ (které mají být použity pouze za výjimečných okolností) najdete v levém horním rohu relativně velké pole pro jméno plátce a potřebné kontaktní informace.,

Plátce a Příjemce Informace

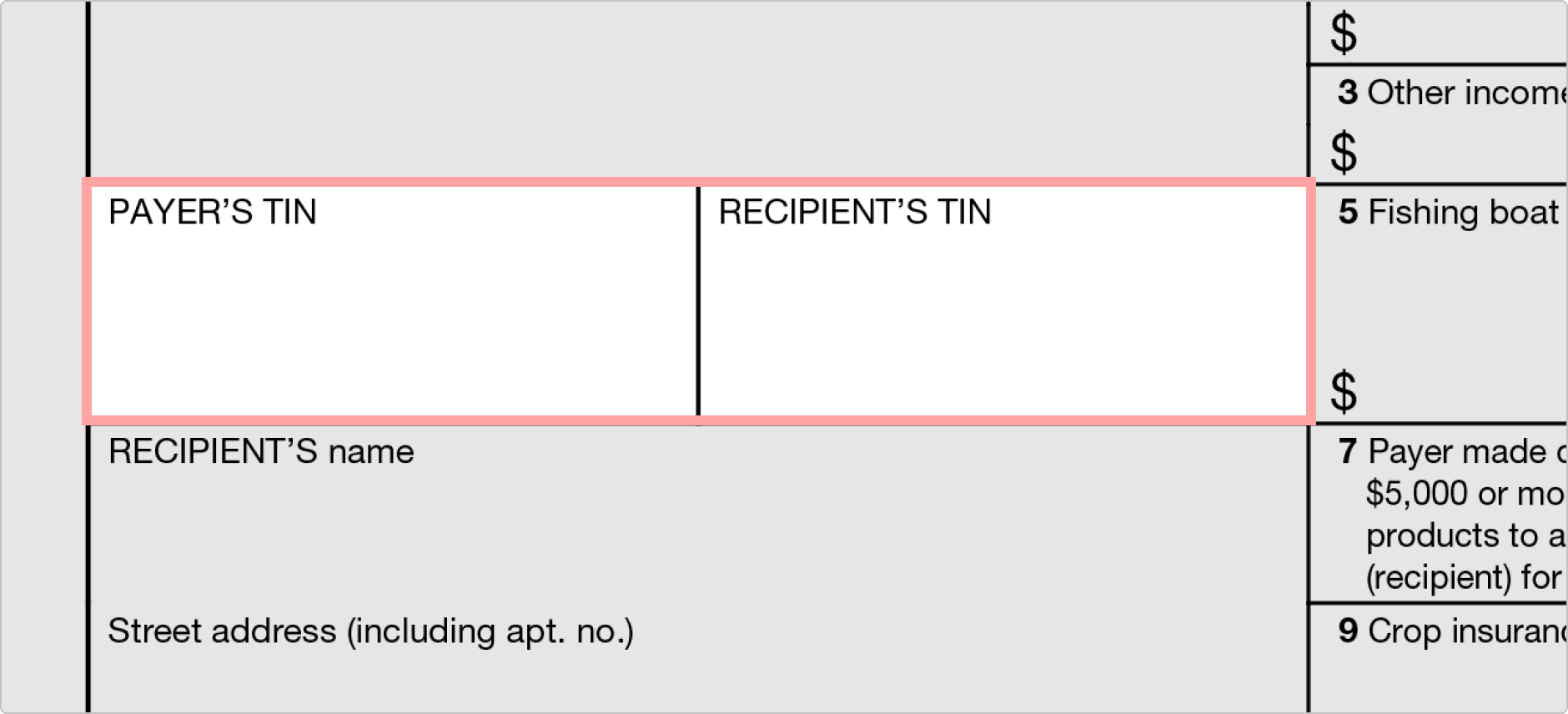

V té velké krabici budou dvě menší pole: jeden na levé straně pro plátce federální identifikační číslo (F-EIN) a jeden na pravé straně pro příjemce identifikační číslo (to je fantazie způsob, jak se odkazovat na své číslo sociálního zabezpečení, jejich identifikační číslo daňového poplatníka (TIN), jejich přijetí identifikační číslo daňového poplatníka (ATIN), nebo jejich F-EIN. Jedna věc je mít na paměti je, že Box číslo nemusí jmenovat tyto informace zjistíte na pravé straně stránky a další daňové přiznání dokumenty.,

Zajímavé je, že i přesto, že kontaktní informace pro plátce bylo jen jedno velké pole, pole pro jméno příjemce, ulice, město, stát, a zip kód, jsou samostatné. Tato oddělená pole jsou umístěna pod políčky pro federální identifikační čísla plátce a příjemce tohoto formuláře IRS.

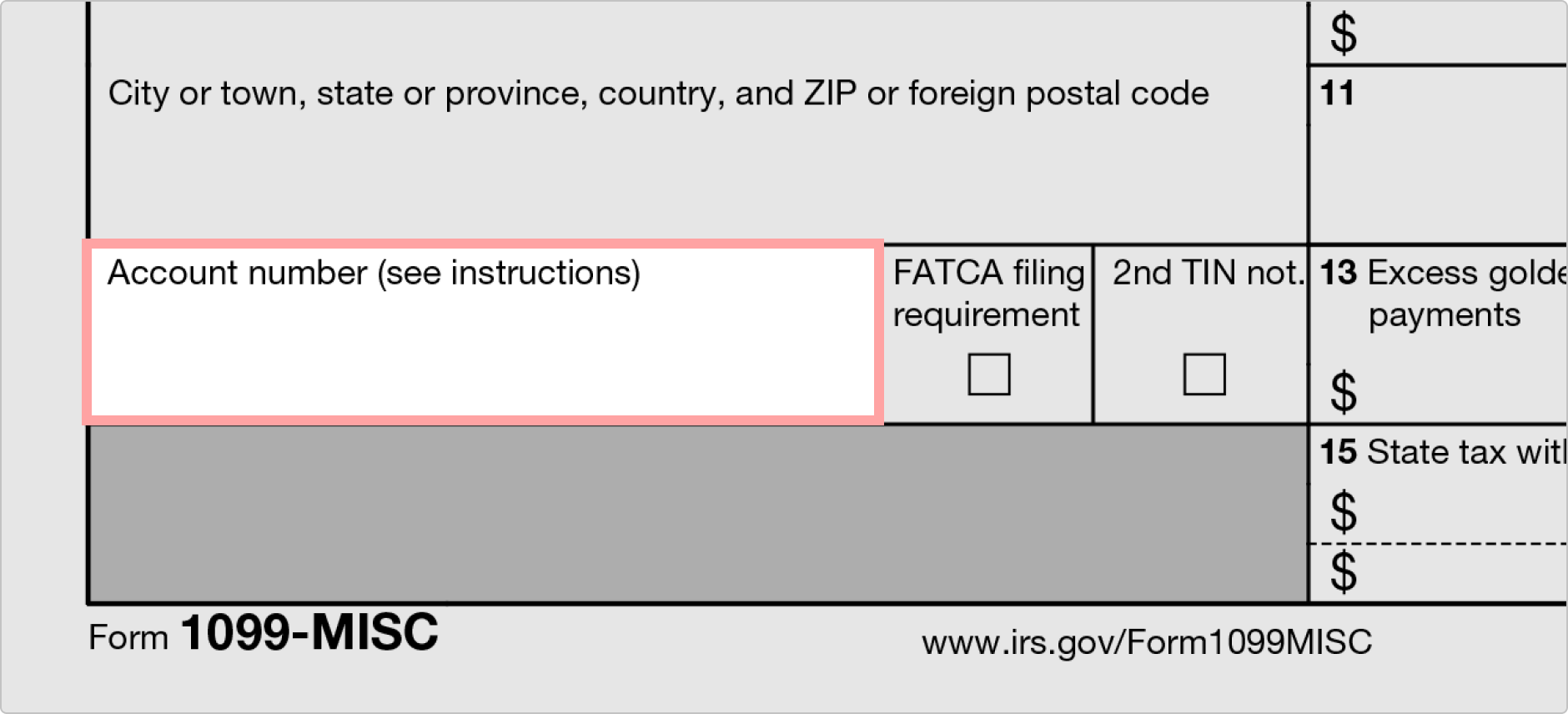

Číslo Účtu

Next, uvidíte pole číslo účtu. Je umístěn na levé straně formuláře a nemá číslo krabice., Číslo účtu je obecně vyplněno, pokud má plátce více účtů pro příjemce, pro kterého vyplní více než jeden formulář 1099-MISC.

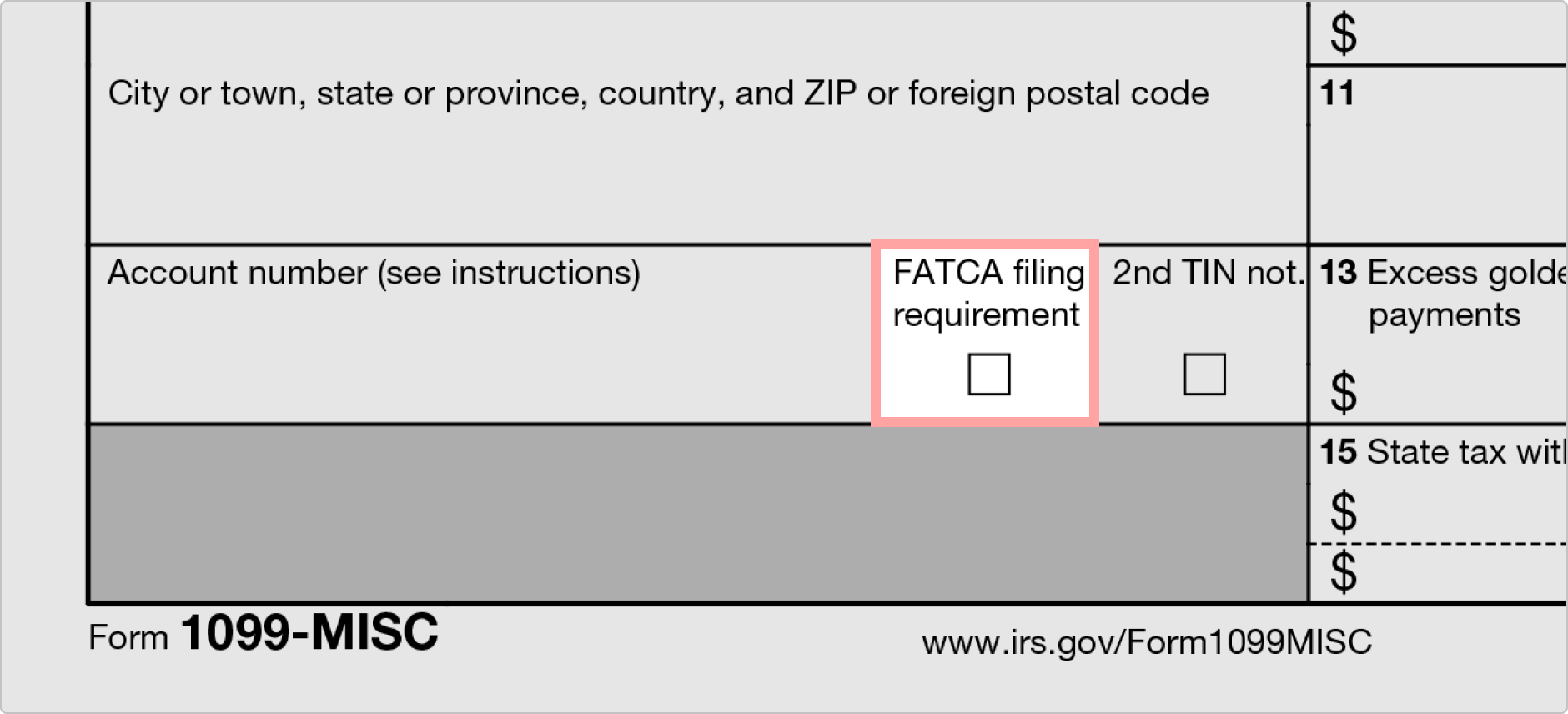

FATCA Podání Požadavku Políčko

uvidíte malé políčko pro FATCA Podání Požadavku. To se týká podání zákona o dani z cizího účtu. Vy, jako plátce, musí být občan USA povinen hlásit zadané zahraniční daňové platby. Toto pole nemá žádné identifikační číslo. Je umístěn přímo napravo od čísla účtu.,

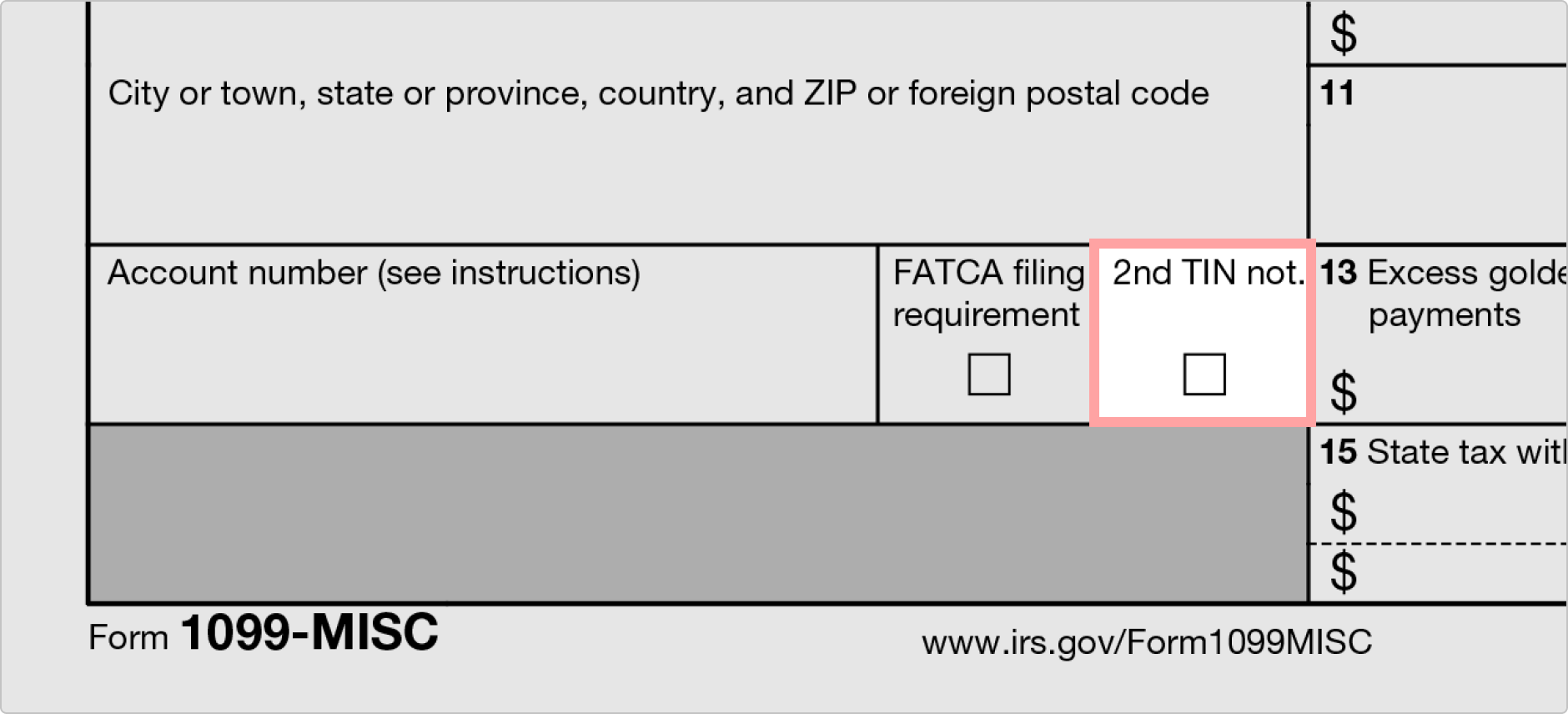

2nd Tin no.

Vedle FATCA Podání Požadavku políčko, uvidíte další políčko pro 2. CÍN Ne. Zaškrtněte toto políčko, pokud jste jako plátce dvakrát upozornili IRS, že DIČ příjemce byl nesprávný. Toto oznámení probíhá po dobu tří let.

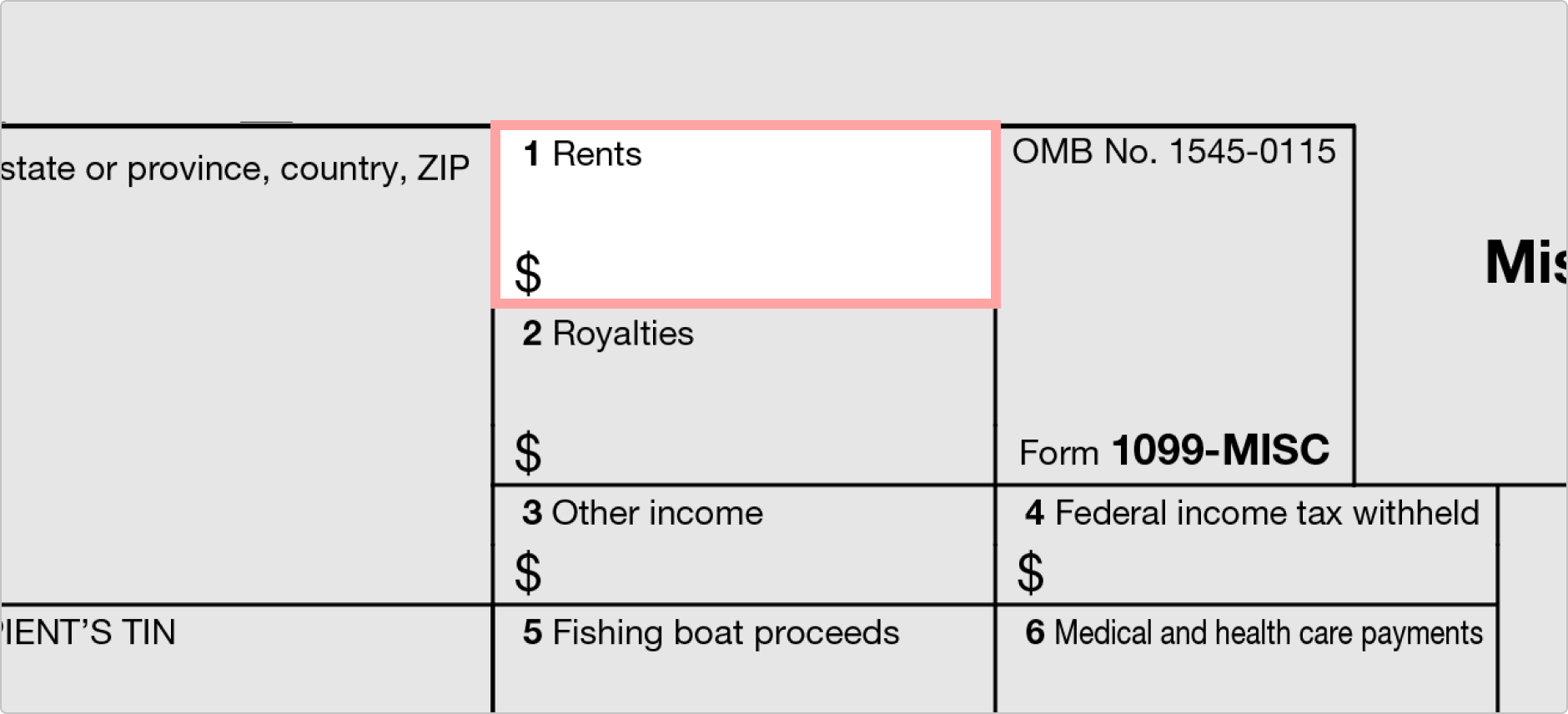

Box 1

Box 1 se nachází na pravé straně stránky. Je označen jako nájemné., Ty by hlásit nájemné z nemovitostí uvedených v plánu E nebo plán C (v závislosti na vašich okolnostech). Další informace o tomto poli naleznete v pokynech IRS pro formulář 1099-MISC.

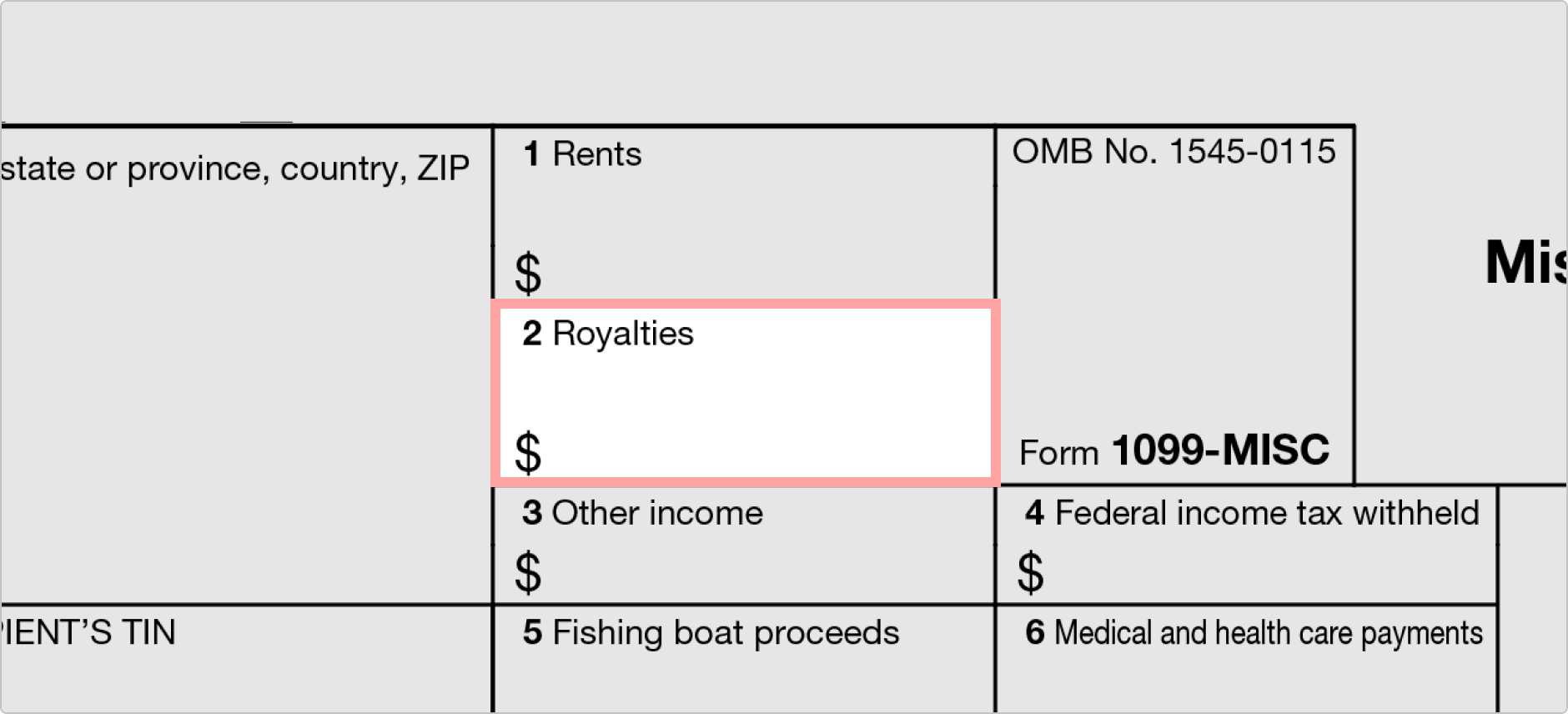

Box 2

Box 2 je určen jako licenční poplatky za ropu, plyn, nerostné vlastnosti, autorská práva a patenty z Plánu E Byste také použít toto pole pro zprávu platby pro práci zájem. Pokud obdržíte licenční poplatky za dřevo, uhlí nebo železnou rudu, měli byste se poradit s hospodou IRS. 527.,

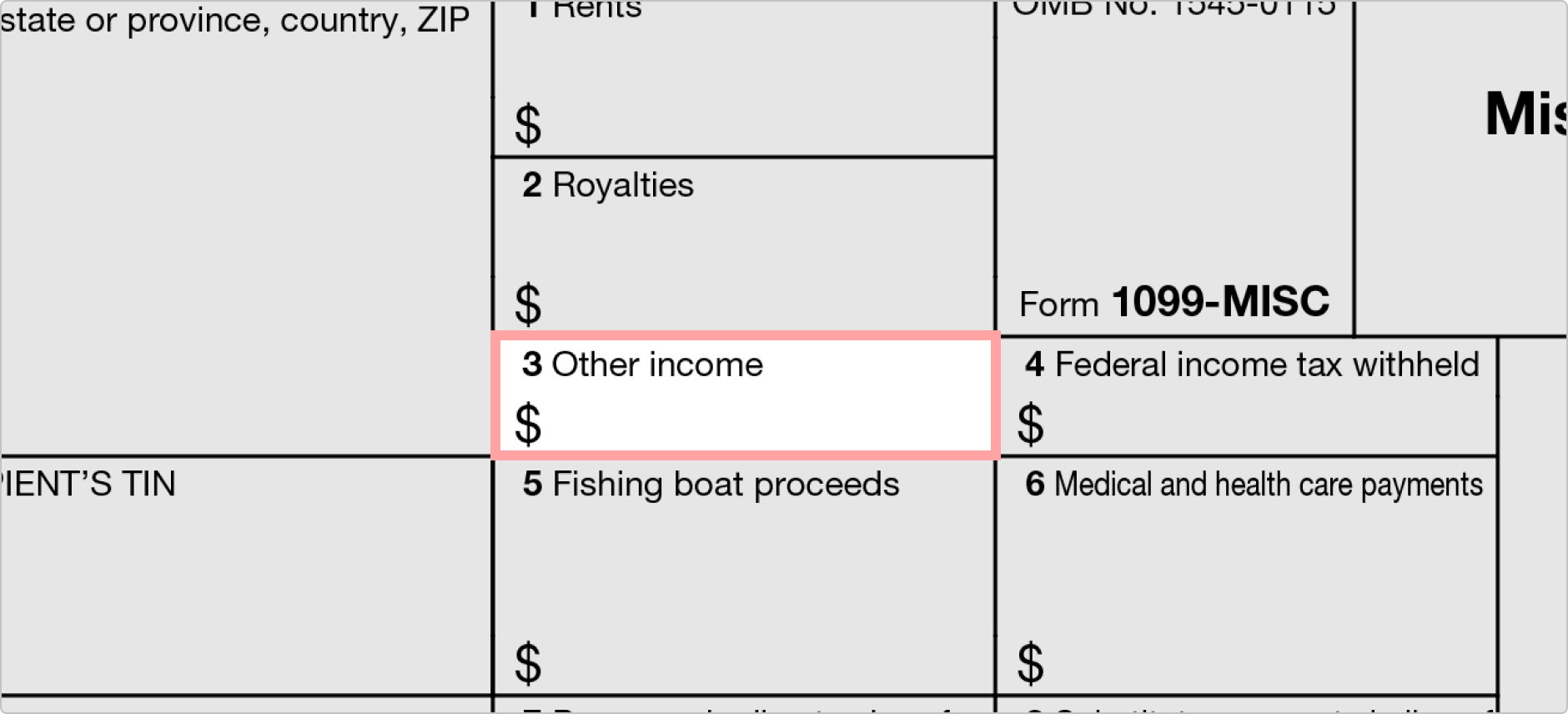

balení 3

Box 3 se používá k vykazování jiného příjmu z Formuláře 1040. Budete také určit typ platby. Například, pokud jste vyhráli cenu v hodnotě $ 650, částka by byla uvedena v tomto poli, a vy byste to označili jako cenu. Pokud jsou peníze obchodními nebo obchodními příjmy, jsou zveřejněny podle plánu C nebo F, ale budou zde uvedeny.

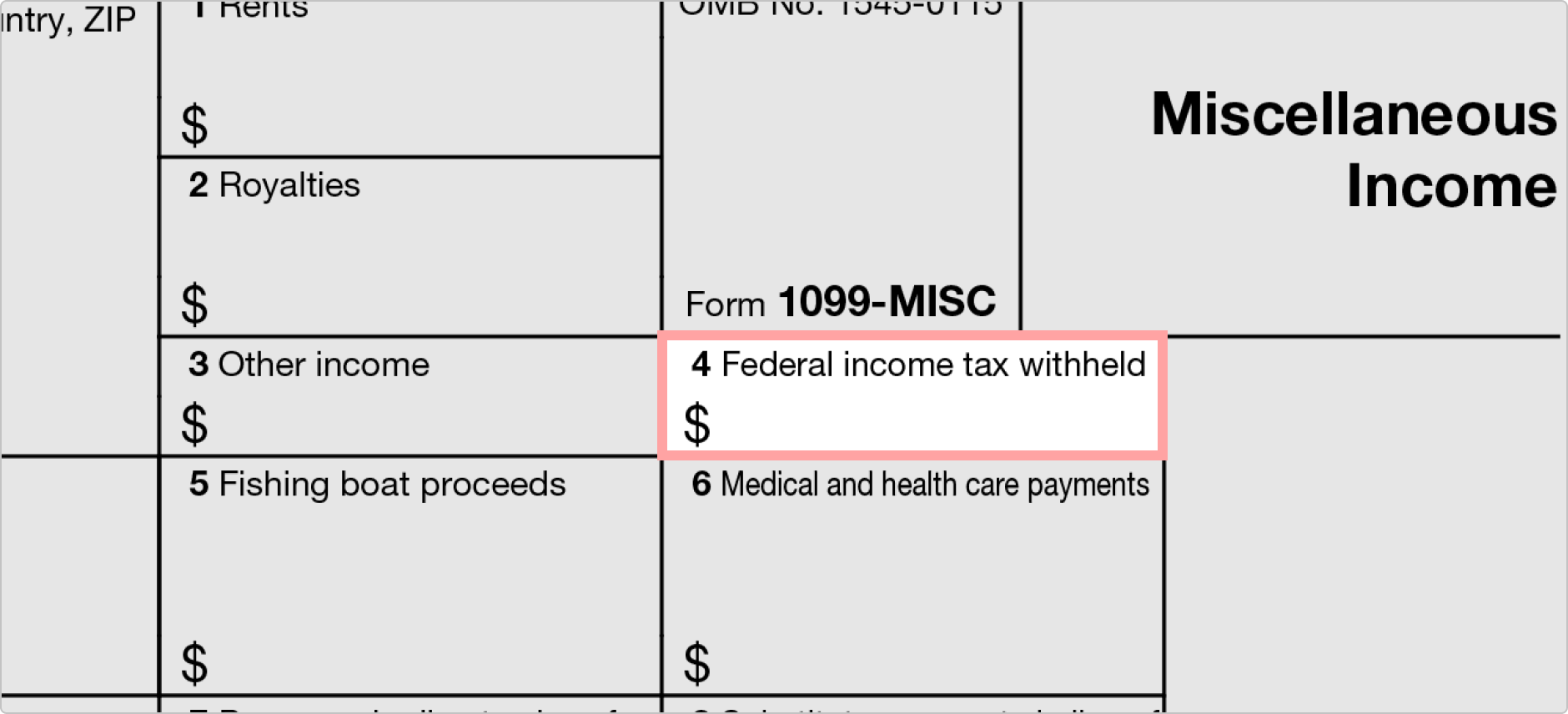

Box 4

Box 4 záznamy zadržování záloh nebo zadržování na Indické herní zisky.,

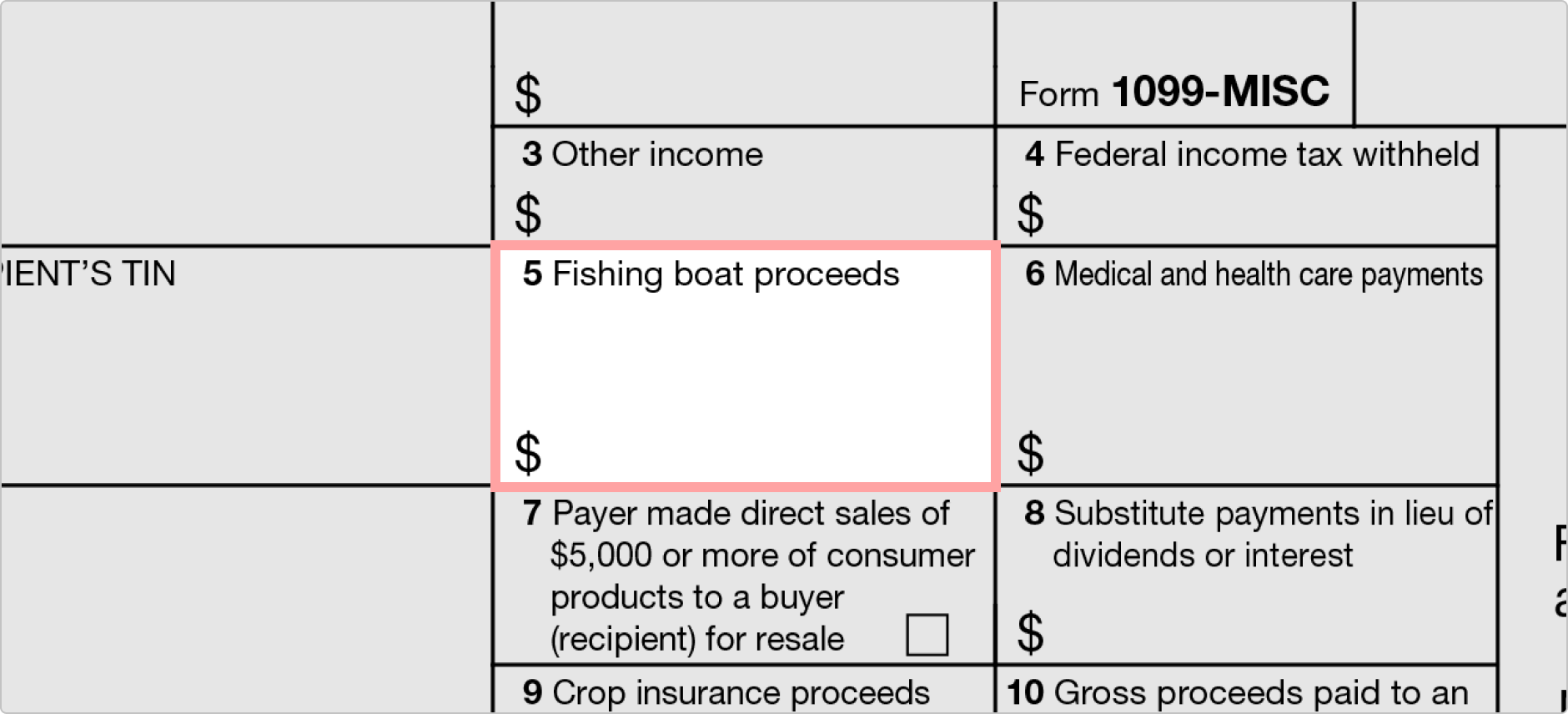

Box 5

Box 5 záznamů peněz získaných od rybářské lodi subjekty, kteří jsou samostatně výdělečně činné.

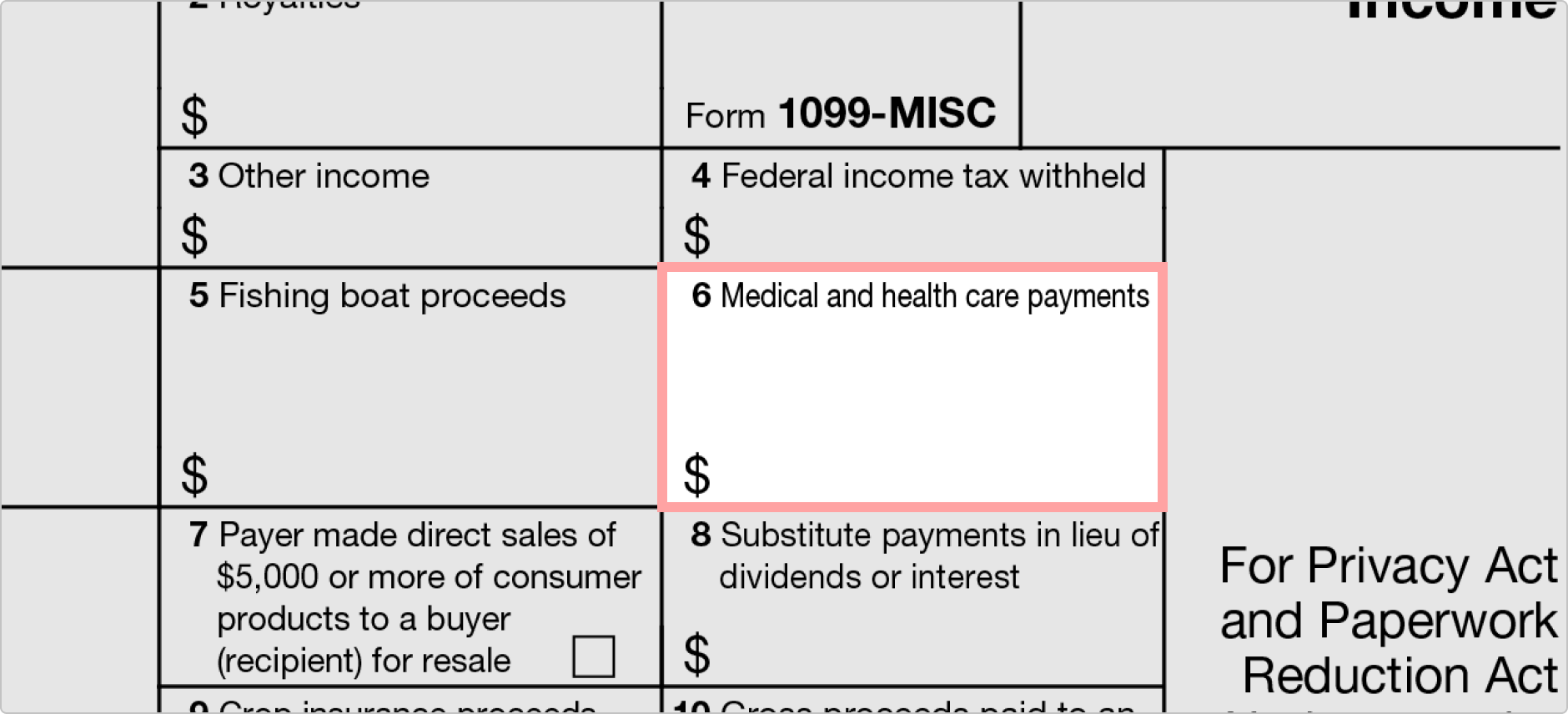

Box 6

Box 6 je pro lékařské a zdravotní péče o platby, které jsou hlášeny na Plán C.

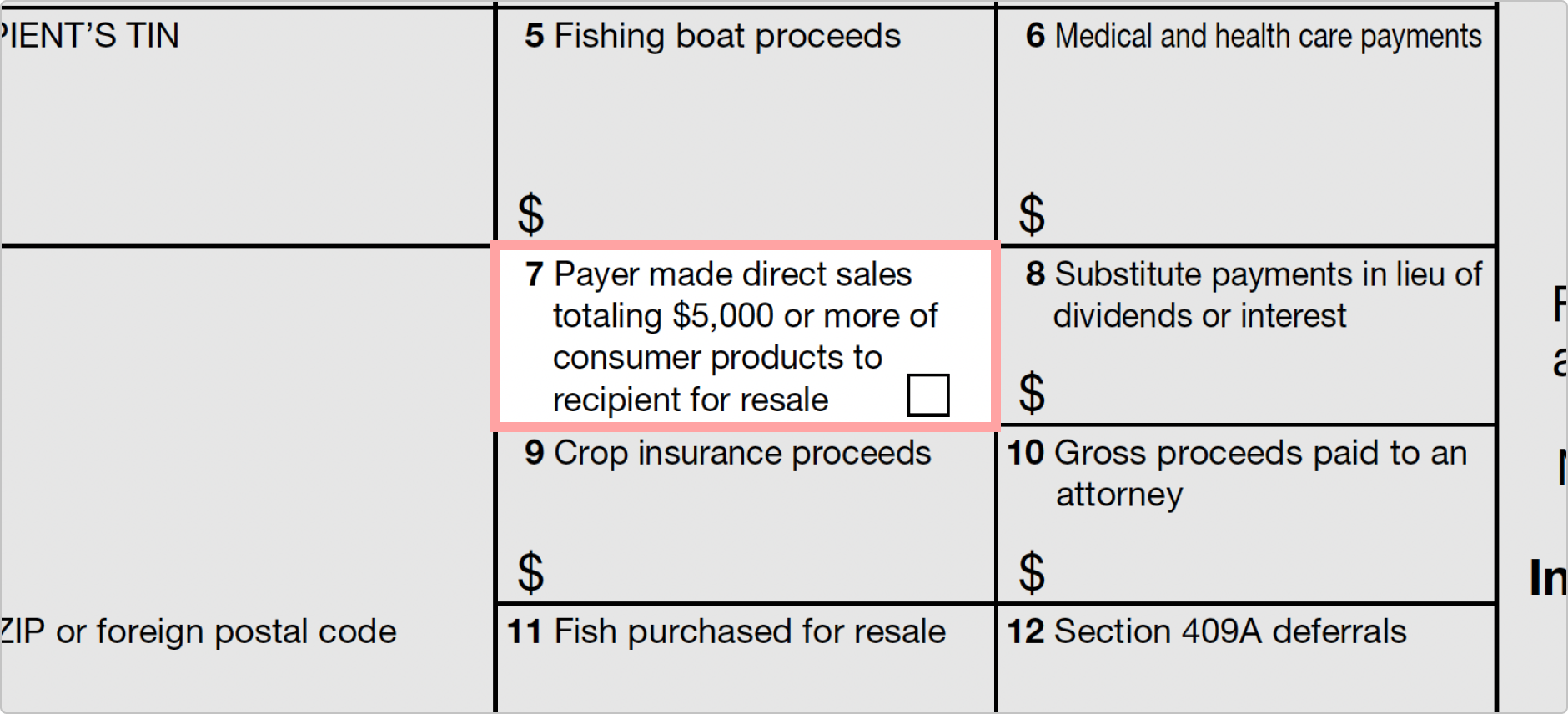

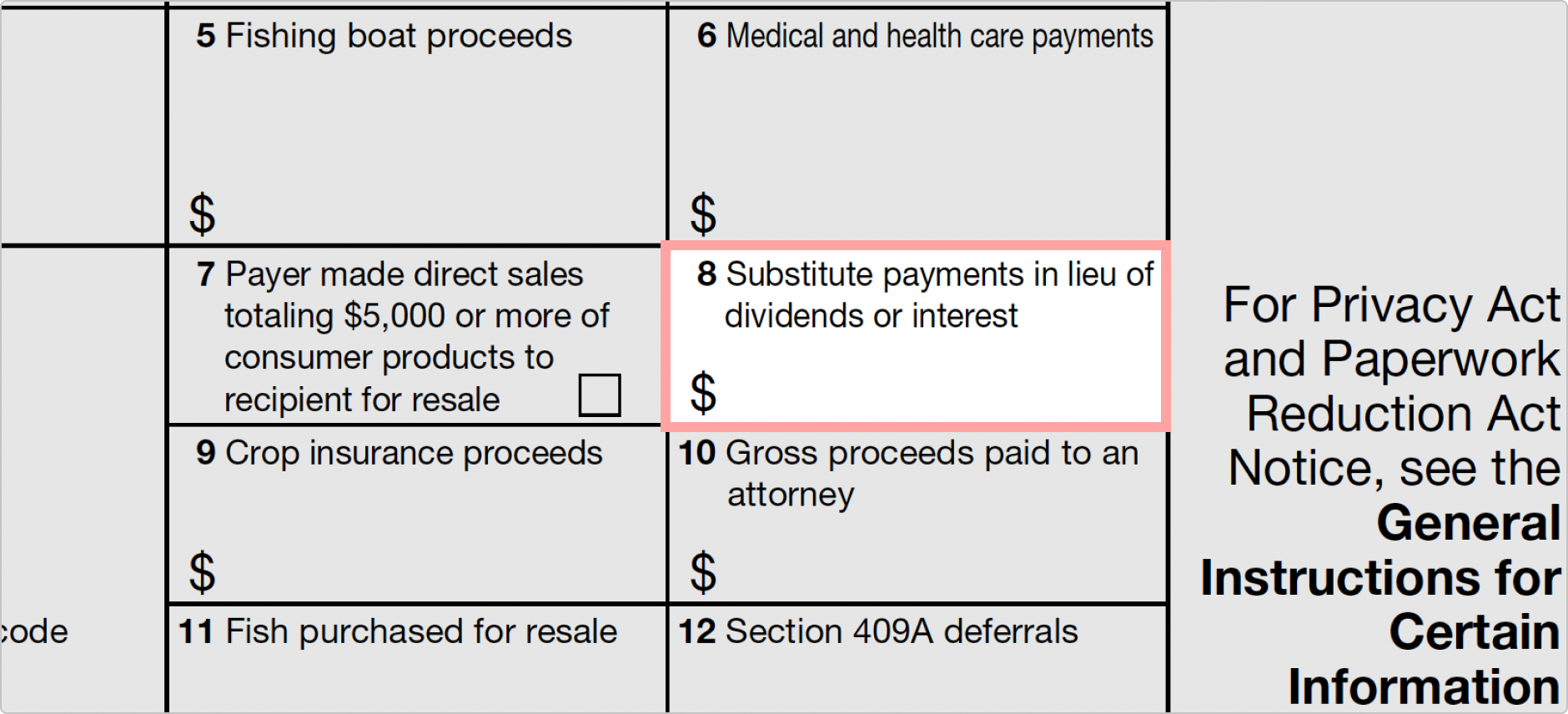

Box 7

Tento box má políčko, které budete používat, pokud jste provedli přímý prodej v celkové výši 5 000 dolarů nebo více spotřebitelských výrobků pro příjemce za účelem dalšího prodeje., Nezapomeňte, že nezávislí pracovníci a nezávislí dodavatelé mají nyní své platby hlášeny prostřednictvím 1099-NEC.

Box 8

Tento box zaznamenává nahradit platby namísto dividend nebo úroků.

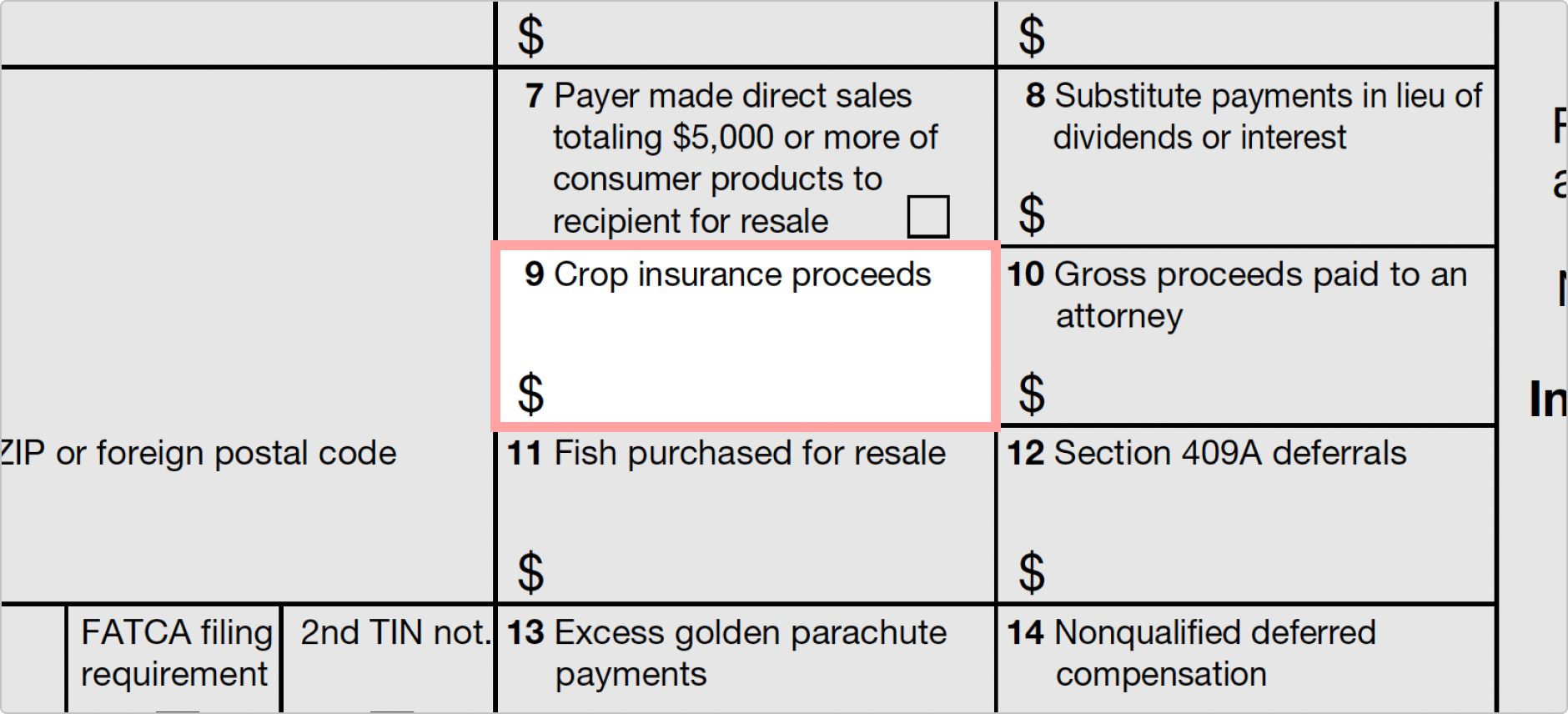

Box 9

Box 9 záznamů pojištění plodin výnosy.

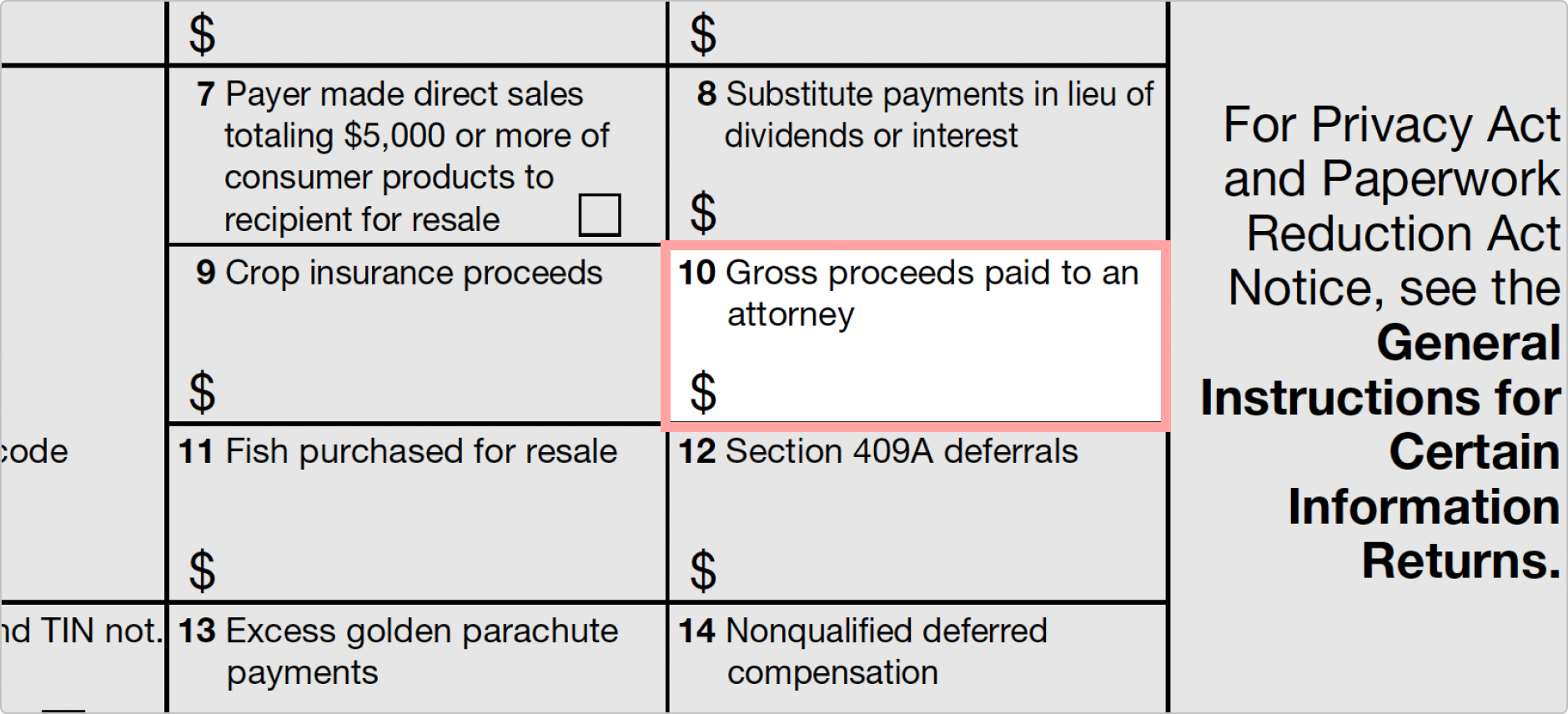

Pole 10

Box 10 záznamů hrubého výtěžku věnována na advokáta.,

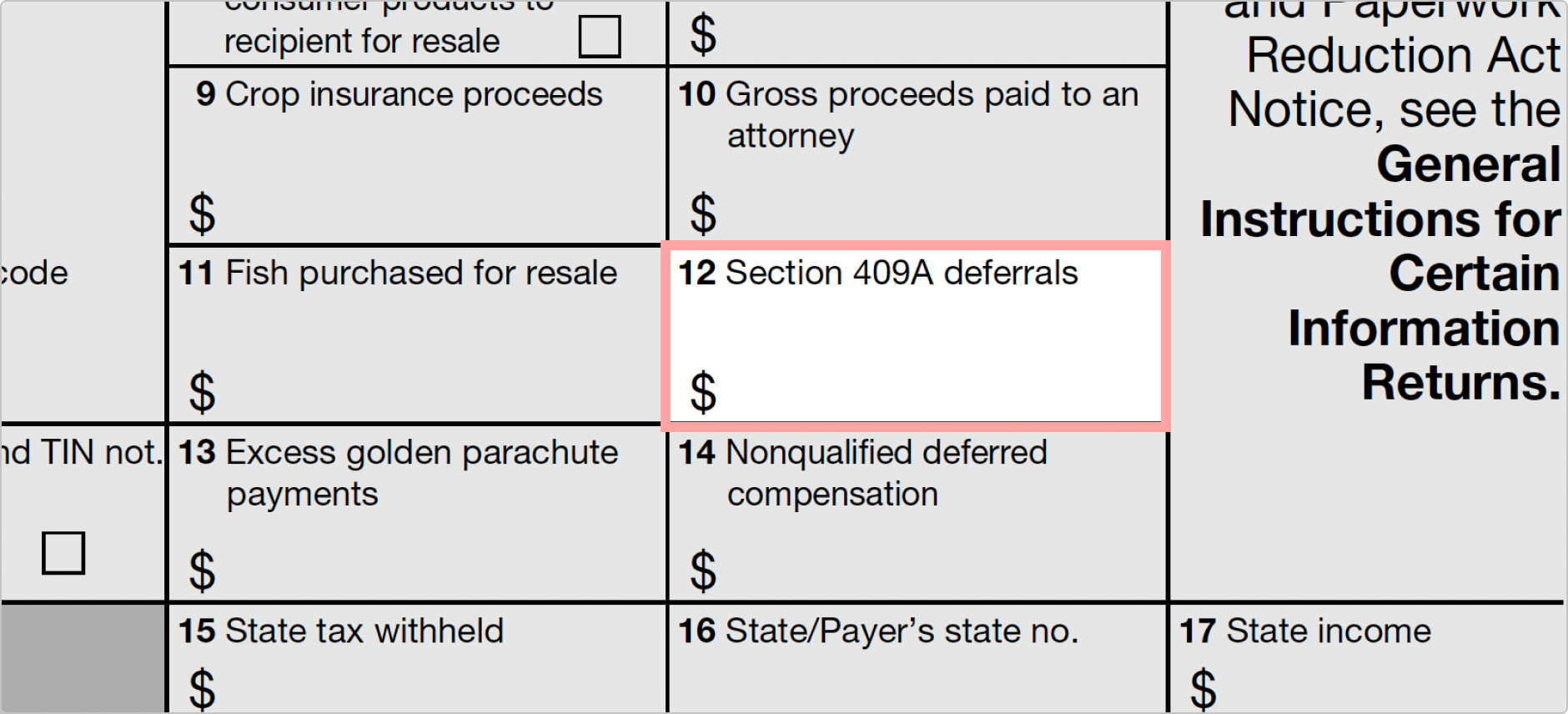

Box 12

Box 12 records Section 409A deferrals.

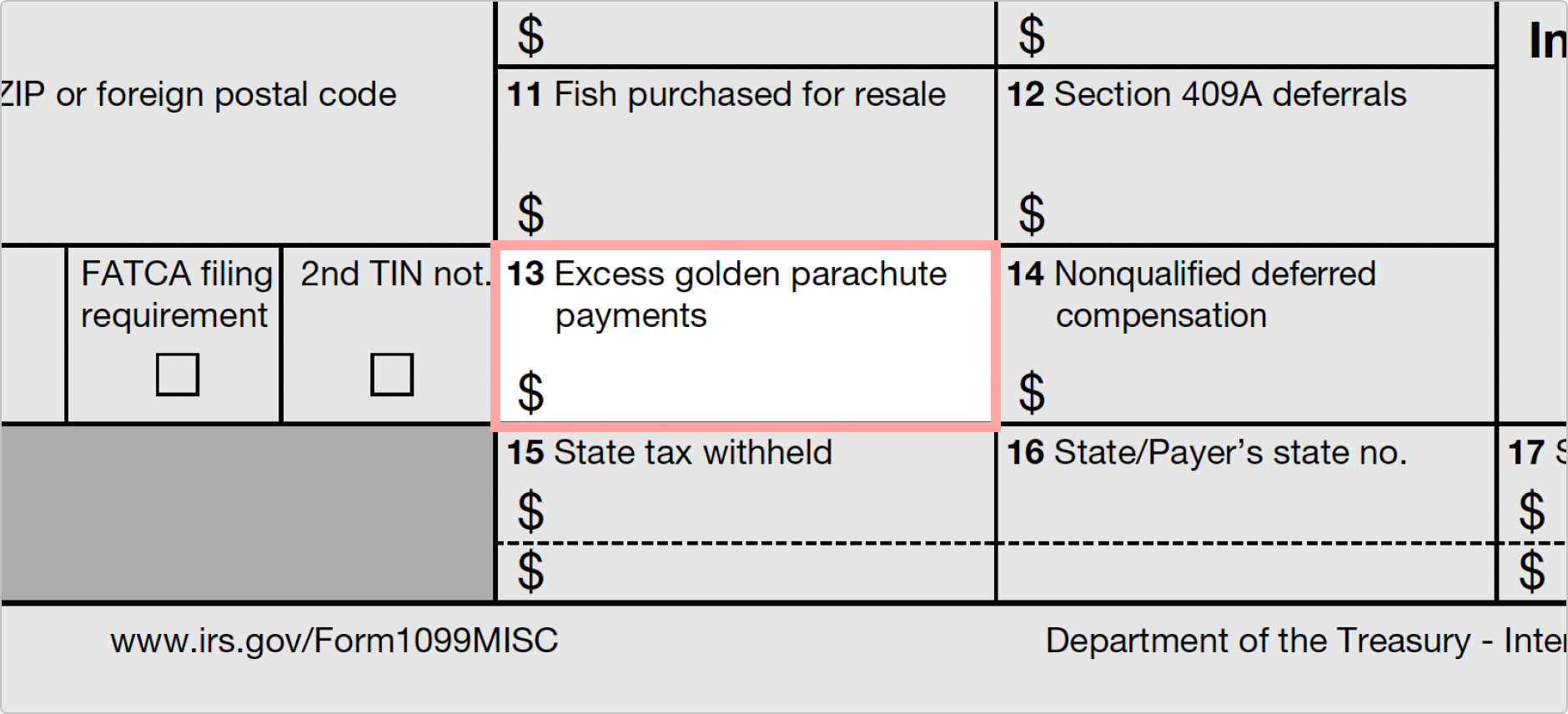

Box 13

Box 13 is designated as Excess golden parachute payments. Excess golden parachute payments are reflected on Form 1040, and they are subject to a 20% excise tax.

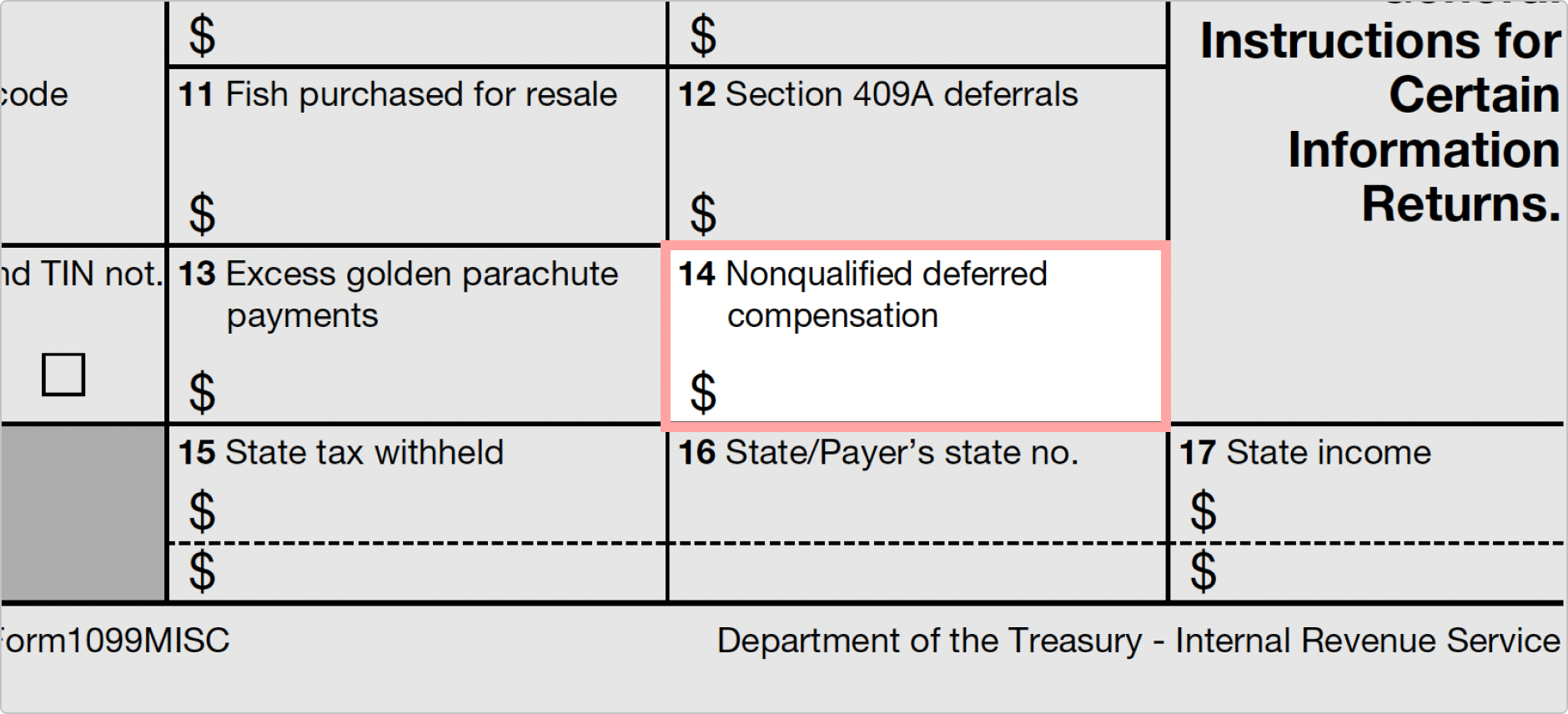

Box 14

Box 14 is designated for nonqualified deferred compensation.,

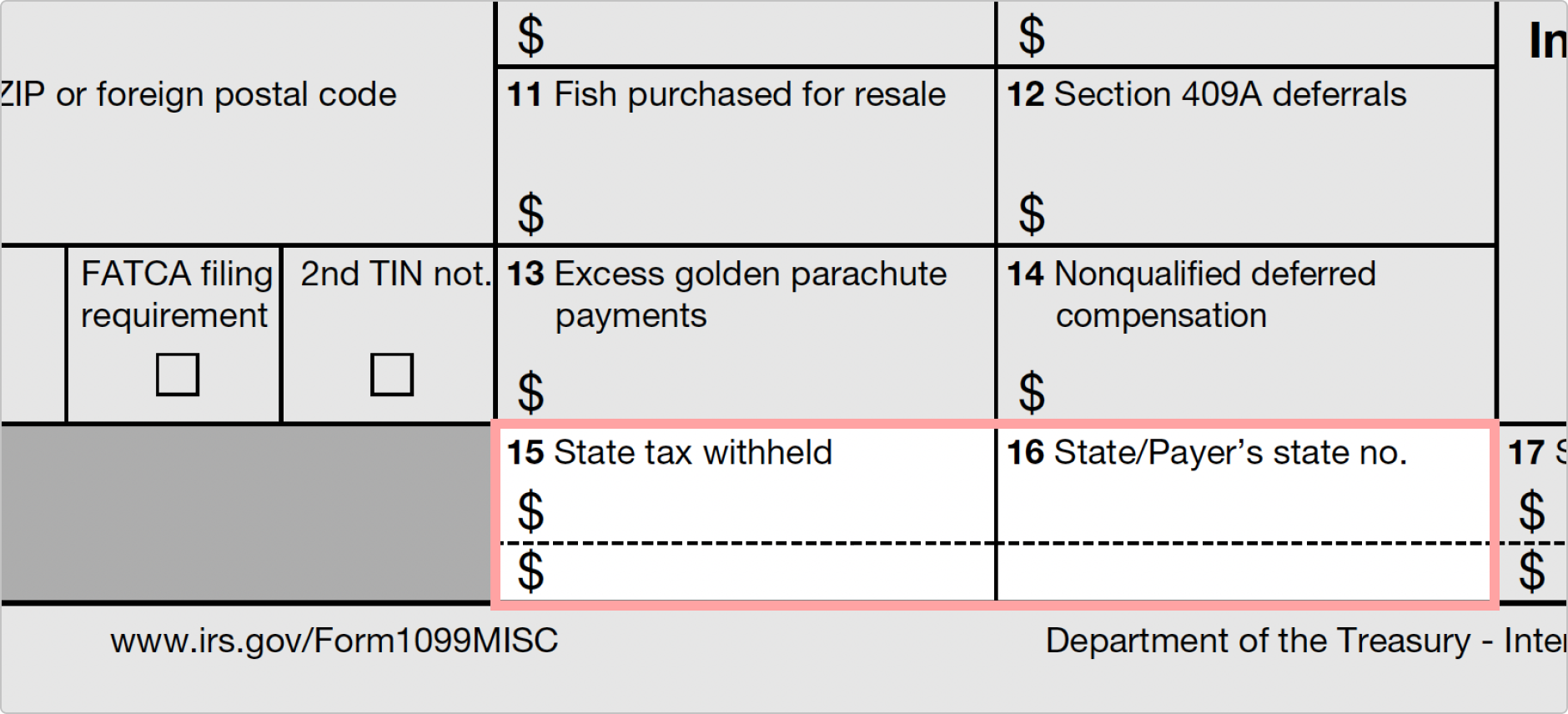

Krabice 15 & 16

Box 15 pojme informace pro státní sražené daně. Je zde prostor pro dva státy. Kolonka 16 zaznamenává státní čísla státu nebo plátce. Všimnete si, že je dostatek prostoru pro seznam informací pro dva státy.

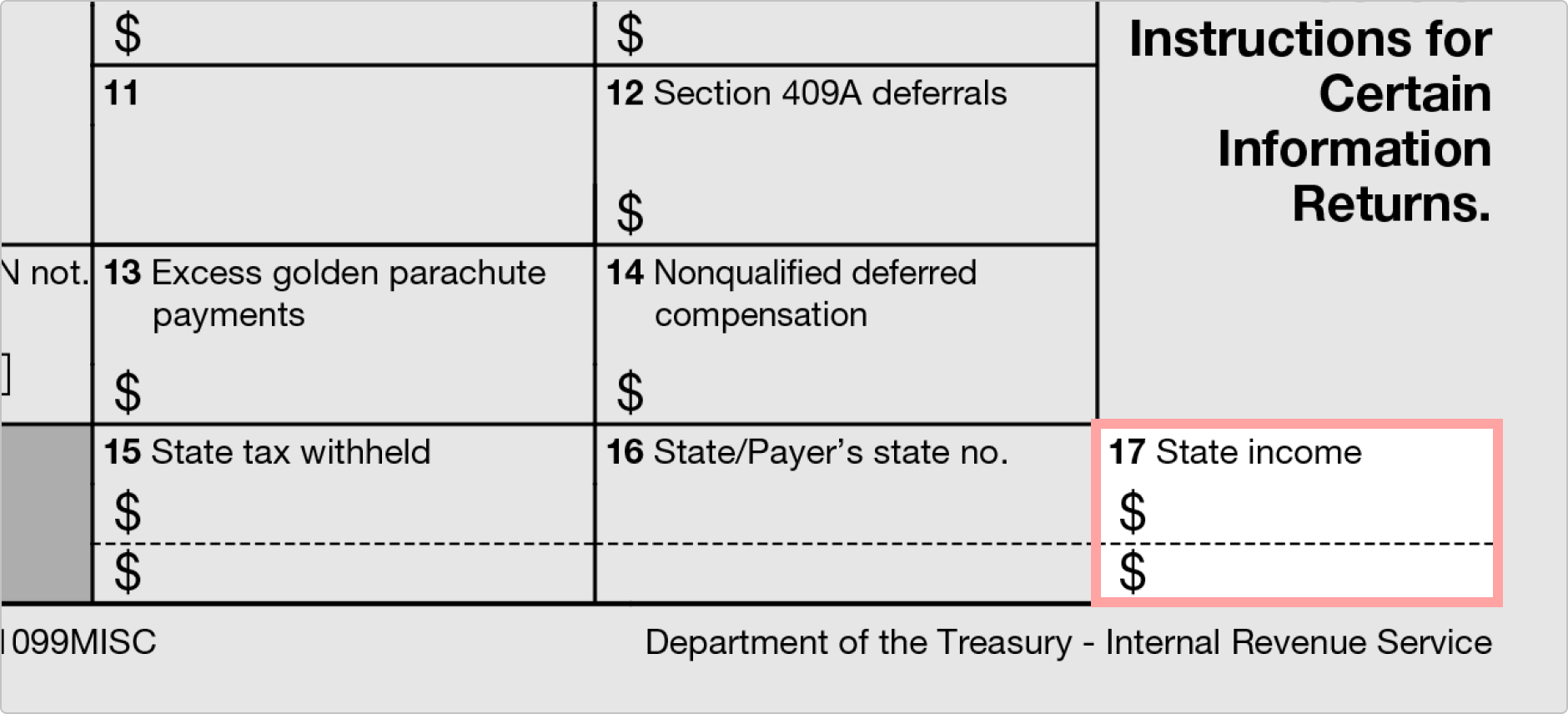

Box 17

Box 17 se používá pro záznam příjmů státu. Stejně jako dvě předchozí krabice je zde dostatek prostoru pro výčet příjmů pro dva státy.,

Krabice 15 až 17 sledovat informace o stavu, a jsou k dispozici pouze pro plátce pohodlí. Nemusí být vyplněny plátcem. Plátci, kteří se s těmito krabicemi seznámí, zjistí, že to nakonec není tak složité. Po dokončení musí plátce zaslat jeho kopii službě Internal Revenue Service a kopii Placené osobě.

Jak vyplníte 1099-MISC?

Tento dokument by neměl být zaměňován s formulář W-2 nebo 1099-NEC., 1099-NEC se používá k placení nezávislých pracovníků a nezávislých dodavatelů. Jedná se o nedávnou změnu, protože 1099-MISC byl dříve používán k zaznamenávání plateb nezávislým dodavatelům a nezávislým dodavatelům.

vyplnění a podání tohoto daňového formuláře je snadné. Jednoduše vyplňte příslušná políčka podle Definice polí, o kterých jste se dozvěděli v této příručce. Nezapomeňte, že nebudete vkládat informace do každé krabice. Po vyplnění formuláře zašlete kopii osobě, kterou jste zaplatili, a kopii odešlete také finančnímu úřadu., Konkrétní poštovní adresa Pro zaslání kopie a (dozvíte se více o různých kopiích a komu patří během okamžiku) IRS se může lišit podle místa plátce. Doporučuje se odkazovat na pokyny pro formulář 1099-MISC. Může být pro vás výhodnější podat elektronicky. Abyste to mohli udělat, musíte mít určitý software, který může generovat soubor podle specifikací nalezených v Pub. 1220, Specifikace pro Elektronické Podání Formulářů 1097, 1098, 1099, 3921, 3922, 5498, 8935, a W-2G.

1099 má několik „kopií.,“Zde je správný způsob, jak distribuovat tyto:

kopie a musí být zaslána finančnímu úřadu. Možná budete také muset poslat kopii 1 daňovému oddělení vašeho státu. Kopie B musí být zaslána příjemci. Kopie 2 může být také nutné použít příjemce pro jejich státní daně, takže se ujistěte, že dát jim to. Konečně existuje kopie C. je pro vás, plátce, uchovávat pro vaše záznamy.

data splatnosti pro 1099-Různé formuláře byly také aktualizovány pro daňový rok 2020., 1099-MISC musí být zaslány:

- Pro příjemce od 1. února 2021

- finančnímu úřadu do 1. Března 2021, pokud podání poštou

- finančnímu úřadu do 31. Března 2021-li e-podání

- lhůta pro 1099-MISC je odlišná od lhůty pro 1099-NEC. Uzávěrka pro 1099-NEC je 1. února 2021 pro tři dříve uvedené situace.

daňový průvodce pro nezávislé dodavatele

přehled daňových podání pro nezávislé pracovníky

v roce 2014 vydaly podniky 91 milionů formulářů 1099-MISC. Od roku 2010 to je o devět milionů víc., Těchto 91 milionů dokumentů představuje jednotlivé smlouvy, nikoli jednotlivé pracovníky. Jinými slovy, protože nezávislý dodavatel může, a často dělá, podepsal několik smluv v daném roce, nejsou 91 milionů Američanů pracuje ve vystoupení ekonomiky. Postava dělá, nicméně, ukazují rozsah a vzestupný trend práce na volné noze v současné Americké ekonomiky.

místo standardního formuláře W-2 dostávají nezávislí pracovníci formuláře 1099-MISC. 1099-MISC je ekvivalent W – 2 pro každého, kdo pracuje pro sebe.,

Proč používat tuto příručku / kdo by měl používat tuto příručku / Jak používat tuto příručku

Proč používat tuto příručku?

jako standardní zaměstnavatel nebo zaměstnanec jsou daně relativně jednoduché. Zaměstnavatelé předkládají zaměstnanci W-2 a zaměstnanec používá W-2 k vyplnění daňového formuláře 1040-EZ nebo 1040-a. Pro nezávislé pracovníky a zaměstnavatele, kteří s nimi uzavírají smlouvy, jsou daňové podání složitější ze dvou důvodů:

- různé klasifikace práce na volné noze.

- mnoho formulářů potřebných k řádnému podání daní jak pro dodavatele, tak pro zaměstnavatele.

kdo by měl tuto příručku používat?,

Všechny na volné noze, že si domů více než $600 a jakékoliv podnikání professional zapojeni v průmyslu, který zaměstnává práci na volné noze, která vyplácí více než $600 ročně v, smlouvy o dílo, najdou užitečné informace v této příručce. Přemýšlejte o tom jako o digitální příručce k informacím o dani na volné noze.

Jak používat tuto příručku:

myslíme si, že tohoto průvodce jako digitální post-it na vědomí, pro svobodná povolání a zaměstnavatelů během daňové sezóny. Nabízí podrobné pokyny k vyplnění a podání hlavních daňových formulářů., Pomocí této příručky se vzdělávejte v dostatečném předstihu před daňovou sezónou, abyste mohli řádně a efektivně podat své daně v dubnu.

Splnění našich autorů

Daňový Průvodce pro Nezávislé Dodavatele a Firmy, které si Je Najímají, je go-zdroj pro všechny na volné noze a jejich zaměstnavatelů, spoluautorem Justin Gomer a Jackson Hille.

Justin Gomer je přednášejícím na Kalifornské univerzitě v Berkeley a brzy bude autorem dvou knih., Jackson Hille je Content Manager ve FormSwift a 2013-14 resortní citace příjemce v amerických studiích z University of California, Berkeley.

Tipy a Pravidla pro Zaměstnavatele a na volné noze

Tento průvodce se domnívá, že obě strany zaměstnavatele/smluvní vztah a poskytuje informativní rozpis pro obě strany, tak, že když daně jsou splatné příští rok, budete mít jediný zdroj, který vás připraví k předložení všechny potřebné dokumenty s vaší účetní nebo daňové evidence služby., Jinými slovy, ať už jste zaměstnavatel nebo na volné noze, tato příručka je vaše one-stop shop přijít daňové období.

pro zaměstnavatele

kdo potřebuje 1099-MISC?

Jak zjistím, zda je pracovník zaměstnancem nebo nezávislým dodavatelem?

Podle IRS, rozdíl se točí kolem tři proměnné:

- Kontrola Chování: Behaviorální Kontroly, podle IRS, „se vztahuje na skutečnosti, které ukazují, zda podnik má právo řídit a kontrolovat, co práce se provádí a jak se práce provádí, a to prostřednictvím pokynů, školení, nebo jiné prostředky.,“

- finanční kontrola: finanční kontrola podle IRS „zahrnuje skutečnosti, které ukazují, zda má podnik právo řídit nebo kontrolovat finanční a obchodní aspekty práce pracovníka.“To zahrnuje, ale není omezeno na, úhradu obchodních nákladů, jak je pracovník placen, a schopnost pracovníka realizovat zisk nebo utrpět ztrátu.,

- Vztah Stran: Vztah účastníků řízení, podle IRS, pokrývá specifické podrobnosti vztahu mezi zaměstnavatelem a pracovníkem, včetně: smluvní podmínky, výhody a náhrady, stálost vztahu, a jak se nedílnou součástí služeb poskytovaných pracovníka jsou na každodenní provoz společnosti.

a co prodejci?

Pokud plánujete najmout dodavatele pro smluvní práci nad 600$, vyžádejte si od dodavatele předem formulář W-9., Začleněním do nájmu protokol pro smlouvy o dílo, budete brzy vyrazit na sběr požadovaných informací—jako zhotovitele poštovní údaje a Daňové IDENTIFIKAČNÍ číslo pro následnou tvorbu dokumentu.

Požadovat W-9 předem vám také umožní, aby se zabránilo komplexní scénář zálohování zadržování, která vyžaduje, abyste zrušil 28% z plateb, které jste zaplatili na jinou osobu, pokud nemáte své daňové informací během podání čase.2

kdo je zodpovědný za přípravu 1099-MISC?,

to je důležitá otázka pro podniky i dodavatele. I když jsme to vysvětlili dříve v průvodci, je důležité tyto informace zopakovat tak, aby byly použity ve správný čas. Klíčem k úspěchu je zapamatovat si pravidlo“ 600 „je: podniky musí vydat každému, kdo je placen $600 nebo více v“ nájemné, služby (včetně dílů a materiálů), ceny a ocenění, nebo jiné platby příjmů.“1 smlouva, která činí méně než $600 nevyžaduje jeden.

kdy je mám vydat?,

musíte vydat 1099 svému příjemci do 31. ledna roku, ve kterém podáváte své daně. Například 1099 pro dodavatele, který s vámi pracoval v roce 2015, musí být vydán dodavateli do 31.ledna 2016. Navíc musíte odeslat červené kopii finančnímu úřadu nejpozději poslední den února poštou, nebo do 31. Března, pokud děláte tak elektronicky.

komu mám poslat formulář 1099-misc?

To by mělo být zaslány do jakékoli zhotovitel jste zaplatili 600 dolarů nebo více během daňového roku, pokud nejsou realitní kanceláře., Můžete také použít k nahlášení hodnoty cen a ocenění, pokud jsou v hodnotě $ 600 nebo více.

pro freelancery

Jak mohu podat své daně?

jako nezávislý pracovník nevytváříte svůj vlastní 1099. Místo toho vám společnost, která vás uzavřela, poskytne formulář v lednu roku po dokončení smlouvy. To znamená, že pokud jste uzavřeli smlouvu s více společnostmi a od každé společnosti vydělali 600 USD nebo více, obdržíte více 1099 (jeden od každé společnosti)., Pokud jste dokončili několik projektů s jediným business a více $600 nebo více, zašleme vám jeden 1099, který zahrnuje všechny práce dokončeny. Práce, která činí méně než $600 nevyžaduje 1099.

Vaše zodpovědnost, pak je použít info z 1099(y), kterou obdržíte kompletní federální a státní daně a poslat v příslušné kopie na IRS a stát spolu s dalšími požadováno daňové přiznání dokumentace pro vaši konkrétní situaci.

jaké jsou mé daňové povinnosti?,

nezávislí pracovníci jsou zodpovědní jak za samostatnou výdělečnou činnost, tak za daň z příjmu. Obecně platí, že výše příjmů podléhajících samostatné výdělečné činnosti a daní se rovná 92,35% čistého výdělku (čistý zisk = příjmy – obchodní výdaje). Zatímco daně ze samostatné výdělečné činnosti se vybírají každoročně, daně z příjmu se vybírají čtvrtletně, splatné 15. dubna, června, září a ledna. Kolik však zaplatíte na daních, bude záviset na tom, jak jste nastavili své podnikání.

Jak mohu zůstat na vrcholu daňových plateb?

plánovat dopředu a vést podrobné záznamy., Vyčlenit peníze každý měsíc nejen pro váš konec roku daní, ale pro vaše čtvrtletní platby stejně. Kromě toho existuje řada odpisů nákladů, které vám vzniknou-část hypotéky / nájemného,utility, home office atd.- v závislosti na tom, jak strukturujete svou práci. Vedení podrobných účetních záznamů o těchto nákladech zajistí, že můžete minimalizovat daňové zatížení na konci roku. Takže itemize všechny své výdaje a zavázat se k důkladnému systému vedení záznamů. Promluvte si s daňovým profesionálem, abyste se naučili nejlepší způsoby, jak minimalizovat své daňové závazky.,

co když mám nízké obchodní náklady nebo žádné zaměstnance?

Plán C-EZ je především spisovatelů a grafiků, které splňují následující kritéria:

- Obchodní výdaje jsou nižší než 5 000 dolarů

- nemá žádné zaměstnance

- žádné zboží inventory (Etsy Obchod majitelé musí použít Plán C, protože z tohoto ustanovení)

- nejsou pomocí odpisů nebo odečtení nákladů na jejich domov.

jaké výdaje mohu odepsat?

blízko ke všemu. Vážně., Zde je seznam, jak začít:

- Obchod & zdravotní pojištění

- určité množství své cestovní náklady

- určité množství jídla s klienty

- opravy

- Vozidla náklady spojené s vaším podnikáním (opravy, plyn, atd.)

- vzdělání

- vizitky

- úroky z obchodních kreditních karet

- poplatky za právníka

Kde mohu deklarovat výdaje na mé Federální daňové přiznání?

z výše uvedeného seznamu zadáte odpočty v plánu a nebo plánu C vašeho 1040., Budete nahrávat položky, jako jsou úroky, pojištění výdajů, a charitativní dary v Plán a. Vaše náklady—vozidla, pojištění, vzdělávání, cestování, akce, home office, dodávky jídla, atd.- půjde v plánu C.